Szabályok és kamattámogatás

A pozitív adóslista idén tavaszán indult el, melyhez szinte az összes piaci szereplő nagy reményeket fűzött, például egyszerűbb és gyorsabb hitelbírálat, vagy a jól fizető ügyfeleknek magasabb elérhető hitel. „Sajnos ezek a remények nem váltak valóra.” – mondta Bánfalvi László, az Otthon Centrum hitelközvetítési üzletágát is működtető HC Központ Kft. ügyvezető igazgatója. „A pozitív adóslista egyelőre sok esetben megnehezítette, vagy lehetetlenné tette a hitelfelvételt, mivel sok jól fizető adósról derült ki, hogy eleve magas hitelállománnyal rendelkezik, amit a bankok nem akartak tovább növelni.” Ha az eladósodottság csökken, akkor a pozitív adóslista remélt kedvező hatásai is megjelenhetnek a piacon.

A referenciakamathoz kötött árazás szintén 2012 tavaszától jelent meg a piacon. A lényege, hogy a jelzáloghitel-szerződések megkötésekor a bankok kötelesek a kamatláb változását előre meghatározni. Bár a piacon a változás „megvetette a lábát”, az ügyfelek oldaláról nem érezhető gyakorlati változás a szakemberek szerint.

A második félévtől érhetőek el az állami kamattámogatással kínált hitelek is, melyek árazása rendkívül versenyképes a jelenlegi piacon, bár némi korrekció javíthatna a helyzeten. A program iránt folyamatos az érdeklődés, az MNB adatai szerint a harmadik negyedévben az új lakáshitel kibocsátások 8 százalékát teszik ki a támogatott hitelek – emlékeztet az Otthon Centrum. Ugyanakkor a feltételek jelenleg elég korlátozottak, némi lazítással szélesebb ügyfélkör számára is elérhetővé válna a termék. Jelenleg kevés bank kínálja ezt a termékeket, de az Otthon Centrum Hitel Center várakozásai szerint a közeljövőben újabb bankok termékpalettájában jelenhetnek meg ezek a hitelek, ami tovább erősítheti a piaci versenyt.

Forgalom és feltételek

Az új, lakáscélú hitelkihelyezés 10,1 milliárd forint volt 2012 szeptemberében (mfor: októberben ennél is alacsonyabb, 9,5 milliárd forint, ami 2,5 éves mélypontot jelent). A harmadik negyedévben 32,74 milliárdot tett ki az új szerződések összege a háztartási lakáscélú hitelek esetében, ami csaknem megegyezik a második negyedéves 33,04 milliárdos értékkel. Tehát az új szerződések volumenének csökkenése egyelőre megállt, de a harmadik negyedéves volumen több mint 40 százalékkal alacsonyabb a tavalyi év azonos időszakához viszonyítva – derül ki az összefoglalóból.

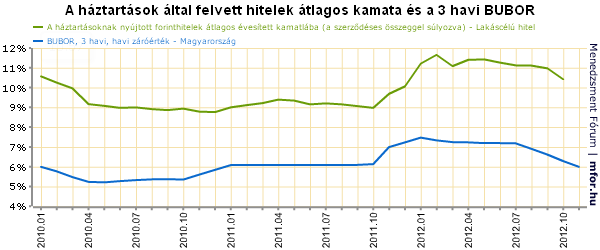

Ami a kamatokat illet, azok az elmúlt időszakban elkezdtek csökkenni –köszönhetően részben a jegybanki alapkamat csökkenésének – azonban egy éves távlatban még mindig magasabb a jelenlegi kamatszint (pl. a tavaly októberi forint lakáshitel költségmutató 10,29 százalék volt, most októberben pedig 11,48 százalék az MNB adatai szerint), ami továbbra is jelentős teher az adósoknak.

„A bankok hitelezési aktivitása a második félévben minimálisan javult.” – tette hozzá Bánfalvi. – „Több bank újra aktívan hitelezni kezdett, különösen a jó ügyfelekért indult meg a harc, ami főleg az árazásban mutatkozik. Ugyanakkor az alacsony jövedelem, a gyenge minőségű ingatlan továbbra is problémás hitelfelvételt vetít előre.”

A hitelek átlagértéke évről-évre folyamatosan csökken, melynek oka az ügyfelek alacsonyabb összegű hitelfelvételében, az alacsonyabb ingatlanárakban és a szigorodó banki feltételekben rejtőznek. Az Otthon Centrum Hitel Center által közvetített hitelek esetében az átlagos hitelösszeg a 2012-ben eddig lebonyolított ügyletekben 6,1 millió forint volt.

Mi várható jövőre?

„A lakáscélú hiteleknél arra számítunk, hogy a tavasz kezdetével növekedni fog az érdeklődés irántuk. Egyrészt a lakásárak is elérték azt a szintet, hogy egyre többen gondolkodjanak vásárláson, másrészt sokan halasztották el vásárlásukat az elmúlt 1-2 évben, amit várhatóan már nem tolnak tovább. A kamattámogatott hitelek tovább segíthetik a hitelezés élénkülését, azonban komoly áttörésre egyelőre nem lehet számítani a kereslet terén. A kínálat is láthatóan egyre bővül, hiszen egyre több bank gondolkodik az aktív hitelezésen, a kamatszint pedig várhatóan tovább mérséklődik” – véli az Otthon Centrum Hitel Center.

Ugyanakkor általános hitelbírálati enyhülésre nem számítanak 2013-ban. A tranzakciós adó és ennek áthárítása jelentősen átrendezheti az ügyfelek szokásait, ami minden bizonnyal a piacra is hatással lesz. A megtakarítások, öngondoskodás változatlan fókuszban marad 2013-ban is – összegzi a jövő évet az Otthon Centrum Hitel Center.

„Összességében még nem gondolom, hogy 2013 elhozza a fellendülést a hitelezésben, de ha az elmúlt évek csökkenését sikerül megállítani, már elégedett leszek.” – tette hozzá Bánfalvi László.

mfor.hu