Lehet, hogy az új szuper-államkötvény (MÁP Plusz) komolyabban átrendezi a megtakarítások piacát? Az ingatlanalapok napi szintű tőkéjének vizsgálatából erre lehet következtetni.

“A befektetési alapok esetében az elmúlt hónapban a tőkeáramlások eredője mínusz 179 milliárd forintot mutat” – írta az alapkezelők szervezete, a Bamosz nemrég júniusi hírlevelében. Vagyis ennyit vontak ki az alapokból összesen, míg az egyel korábbi hónap, a május még inkább stagnálást mutatott.

Egészen biztosan nagy szerepe volt ebben a június elejétől kapható “szuperállamkötvénynek”, a MÁP Plusznak. Amiből óriási mennyiséget vásároltak, részben a többi állampapír-sorozat terhére is. (Lásd: Nem jókedvükben bocsátották ki a szuperállamkötvényt - nagy szüksége volt rá Orbánéknak.)

22 hónapja nem volt ilyen

Júniusban a kötvényalapokból 71 milliárdnyi tőkét vontak ki a befektetők, az ingatlanalapokból 48 milliárd távozott. Pedig előtte 22 hónapig, közel két évig nem volt tőkekivonás az ingatlanalapokból. A Bamosz még megjegyezte, hogy a visszaváltások nem érintették az eurós és a dolláros ingatlanalapokat.

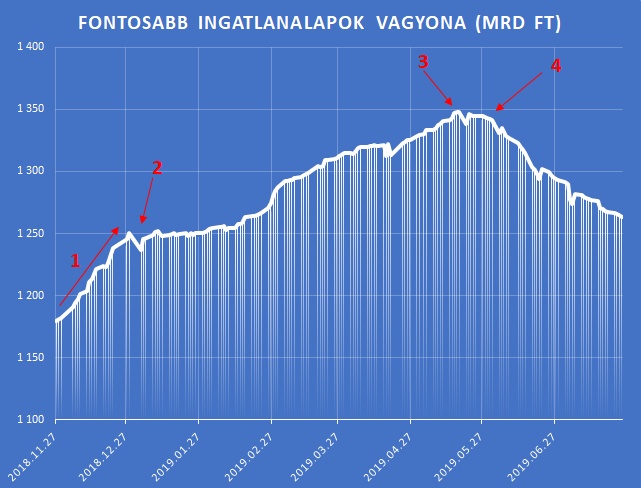

Áttekintettük a fontosabb, nagyobb ingatlanalapok napi szintű tőke mozgásait. (Kihagytuk a zárt körű, a devizában jegyzett és a más ingatlanalapokba fektető sorozatokat.) Ha ilyen részletesen vizsgáljuk a kérdést, megállapítható, hogy pontosan május 15-én megállt az ingatlanalapok vagyonának fejlődése. (Az ábrán hármas számmal jelölve.)

Az MNB megtörte, az állam elszippantja

Ekkor lépett életbe az MNB ajánlása, amelynek a lényege, hogy a jövőben vásárolt ingatlanalap-sorozatoknál fél éves visszaváltási határidőt kell alkalmazni. A korábbi befektetésijegy-sorozatokra pedig eladási maximumot állapítottak meg. Ez lényegében az eladások felfüggesztésével járt. Ekkor azonban inkább stagnálás és lassú lecsorgás kezdődött.

A négyes számmal jelzett június eleji napoktól azonban egyértelműen visszaesés indult meg az ingatlanalapok vagyonában, ami nemcsak júniusban, de júliusban is, a mai napig tart. (De múlt csütörtökig, a legfrissebb adatok napjáig mindenképpen.) E szakasz kezdete is napra pontosan megegyezik a MÁP Plusz jegyzésének kezdetével.

Ingatlanalap, mint menedék?

Az egyes számmal azt jelöltük az ábrán, hogy tavaly év végén, novemberben, decemberben elképesztő ütemben, meredeken nőtt az ingatlanalapok vagyona. Annak ellenére, vagy talán éppen azért, mert a tőkepiacokon csúnya korrekció volt, a részvénypiacok nagyot estek.

A menedéknek számító eszközök, mint az arany vagy az ingatlan, év végén vonzóvá váltak. De az is szerepet játszhatott, hogy az év végével nem árt feltölteni a tbsz– és nyesz-számláinkat az adókedvezmények kihasználásához.

A kettessel jelölt kisebb megtorpanásra, majd januári stagnálásra pedig az a magyarázatunk van, hogy a december 31-ével lejárt, öt-hat évvel korábban nyitott tbsz-számlák egy részét likvidálták, felvették róluk a pénzt.

Mit tegyél, ha ingatlanalapod van?

Az alapok tehát újabb, nagyon erős konkurenciát kaptak. De mit jelent mindez azok számára, akik ingatlanalapokban tartják a pénzüket? Nem feltétlenül van nagy jelentősége. A korábban, tehát május közepe előtt megvásárolt befektetési jegyeknél a visszaváltási határidők és egyéb feltételek változatlanok.

Ha az alapokból kiáramlik 10-20, sőt 30 százaléknyi tőke, az a működésükben még nem okozhat problémát. Valójában eddig amiatt főtt az alapkezelők feje, hogy mit kezdjenek a rengeteg beáramló pénzzel. Ennek elköltése ingatlanokra időigényes, költséges, és mi történik, ha a befektetők elkezdik kivonni a tőkét? Ami most el is kezdődött.

Vegyes alap, nem ingatlan

Így vélhetően még nem is igazán tudták, nem is igazán akarták a nagyobb ingatlanalapoknál a befolyó hatalmas összegeket elkölteni. Az ingatlanarány a befolyó tőke hígító hatása miatt egyes esetekben 50 százalék környékére esett. Így ingatlanalap helyett a legtöbbjük “ingatlantartalmú vegyes” alapnak tekinthető.

Ez most jól jön, nagy biztonsági puffert jelent. Akik benne vannak az alapban, azoknak pedig a – tőkekivonás miatt – emelkedő ingatlanarány magasabb hozamot jelenthet a közeljövőben. Hiszen a likvid eszközök, pénztartalékok alig kamatoznak valamit, érdemleges hozam az ingatlanokból, azok bérleti díjából keletkezik.

| Fontosabb forintos ingatlanalapok hozama | |||||

| (2019.07.25.) | |||||

| Alap neve | 6 hó* | 1 éves | 3 éves | 5 éves | Nettó eszközérték |

| Duna House Magyar Lakás Ingatlanalap A sor. | 4,26% | 8,67% | 5 003 437 906 | ||

| Erste Ingatlan | 1,09% | 2,33% | 2,31% | 2,56% | 515 365 684 721 |

| Európa Ingatlan A sorozat | 4,50% | 7,96% | 6,07% | 4,79% | 17 993 175 753 |

| MPT Ingatlan Alap A sorozat | 0,92% | 2,88% | 2,58% | 2,70% | 191 151 707 203 |

| MPT Ingatlan Alap I sorozat | 1,37% | 3,78% | 3,44% | 24 913 185 357 | |

| OTP Ingatlan | 0,18% | 1,96% | 2,75% | 3,04% | 420 584 191 550 |

| OTP Prime Alap | 1,65% | 3,66% | 48 041 079 340 | ||

| Raiffeisen Ingatlan A sorozat | 3,32% | 7,50% | 9,21% | 9,22% | 22 884 247 011 |

| Raiffeisen Ingatlan B sorozat | 4,85% | 6,51% | 4 227 803 | ||

| Raiffeisen Ingatlan C sorozat | 4,85% | 6,51% | 7 754 704 071 | ||

| *Nem évesített. Az éven túli hozamok évesítettek. Forrás: Bamosz.hu | |||||

Aggódni talán akkor kezdenénk, ha az adott ingatlanalap pénztartalékainak vége kezd lenni. (Bár még ekkor is vehet fel hitelt.) Ezt nyomon követni legjobban az alapok havi jelentéseiből lehet. De ez még vélhetően nagyon messze van.

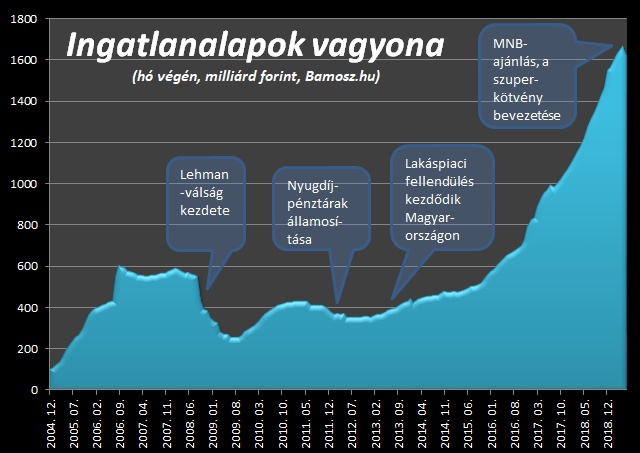

Igaz, amint a második ábrán, lent látható, extrém szituációban a folyamatok nagyon be tudnak gyorsulni. Legalábbis ez történt a Lehman-válság napjaiban. Akkor már egy ideje csökkent a hazai ingatlanalapok tőkéje, de a pénzügyi válság hatására ez nagyon felgyorsult. Így az alapok vagyona pár hónap alatt mintegy felére esett. Ami a visszaváltások ideiglenes felfüggesztésével járt. (A Privátbankár.hu cikke.)