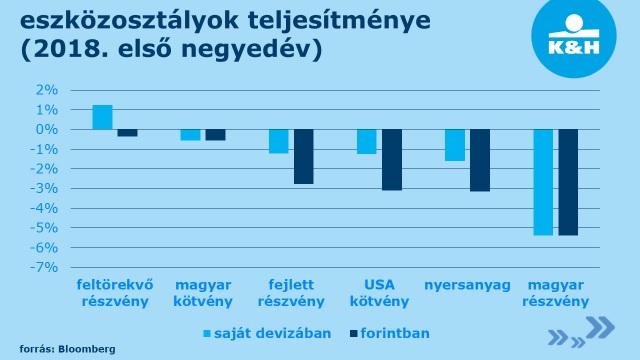

A tőkepiacok 2018 első negyedévében nem voltak kegyesek a befektetőkhöz, hiszen a kötvény és részvény típusú befektetések egyaránt negatív teljesítményt mutattak, így a befektetők óvatosabbak, visszafogottabbak lettek, áll a K&H szerdai közleményében. „A bizonytalanság elhúzódása a reálgazdaságra is visszahathat, ezért az elmúlt hetekben a tőkepiacokra legnagyobb hatást kifejtő nagy jegybankok is nyilatkoztak a kilátásokról. A Fed az új jegybankelnök, Jerome Powell vezetésével is folytatja kamatemelési ciklusát, aminek üzenete egyértelmű: továbbra is jó formában van az USA gazdasága, és ezt egyelőre a kereskedelmi háború sem árnyékolja be. Az EKB eközben éppen ellentétesen lépett: csökkentette inflációs várakozását, ami arra utal, hogy sem a kamatemeléssel, sem az eszközvásárlási program kivezetésével nem fog sietni” - részletezte a legfontosabb piaci hatásokat Kovács Mátyás, a K&H Alapkezelő szenior portfólió-menedzsere.

„A gazdaságok kedvező teljesítményére válaszul a nagy jegybankok fokozatosan visszavonják a piacokat támogató intézkedéseiket, ami várhatóan a korábbi évekhez képest magasabb árfolyam-ingadozásban fog megmutatkozni. Ezért a befektetőknek azt javasoljuk, hogy tartsák szárazon a puskaport, és megtakarításuk egy részét pénzpiaci - leginkább dollár - eszközökben helyezzék el” - tette hozzá a befektetési szakember

a második negyedév fő befektetési mozgatórugói:

- Fed: A korábbi várakozásoknál is gyorsabban emelkedő alapkamatra (és inflációra) számítanak a jegybankárok a következő években: már jövőre 3% közelébe emelkednek a dollárkamatok, és az előrejelzés szerint hosszú távon is e szint közelében maradnak.

- EKB: a Feddel épp ellentétesen csökkentették az inflációs várakozásokat. Mivel az eszközvásárlási program a harmadik negyedévben zárul, ezért a mostani negyedévben leginkább az lesz a kérdés, hogy hogyan fog átalakulni a támogatás.

- kereskedelmi háború: leginkább Kína válaszlépése kérdéses, mivel egy kínai kereskedelmi korlátozás a teljes világkereskedelem drágulását vonhatja maga után.

- politikai konfliktusok mérséklődése: Észak-Korea legutóbbi közeledési lépései, a katalán konfliktus enyhülése és az olasz választások lezárulta mind abba az irányba mutat, hogy a piacokat feszültség alatt tartó geopolitikai események a második negyedévben kevésbé fognak nyomást gyakorolni a piacokra.

kötvénypiac: alulsúly

- amerikai kötvények: Az európai és amerikai kamatok közötti olló tovább nyílik, aminek eredményeként egyre több befektető fordul a dollárkötvények irányába, amelyek már javarészt beárazták a soron következő kamatemeléseket.

- EU kötvények: az eurózónás kötvények a jelenlegi hozamszinteken nem vonzóak, sőt, egy esetleges hozamemelkedés jelentős árfolyamveszteséget okozhat. Ha az EKB tájékoztat a lazítás visszavonásának további lépéseiről, az nagy visszaesést okozhat a kötvénypiacon, és főként a német kötvényeknél eredményezhet hozamugrást.

- hazai kötvények: a Magyar Nemzeti Bank számára alapvetően az európai kamatpolitika meghatározó, illetve az MNB a német és magyar kötvények közötti hozamkülönbséget szeretné „stabilizálni”, ezért a hazai kötvénybefektetéseken elérhető hozam is mérsékelt marad az előttünk álló negyedévben.

részvények: semleges súlyozás

- fejlett részvények: az eszközosztályok közül továbbra is a részvénypiac kilátásai a legkedvezőbbek, ámbár a részvénypiacok értékeltsége továbbra sem mondható olcsónak. A kiegyensúlyozott növekedés nyomán bővülő vállalati profitok megteremthetik a lehetőségét az árfolyamok további emelkedésének, ezért a részvénypiaci korrekciókat érdemes lehet vételekre kihasználni.

- feltörekvő részvények: mivel a kereskedelmi háború a fejlődő piacokat érintheti a legérzékenyebben, ezért a következő negyedévben ezeket az eszközöket alulsúlyozásra javasoljuk.

pénzpiaci eszközök: felülsúly

- EUR/USD: az eltérő kamatpolitika a dollárt támogatja, egyelőre azonban nem látható látványos elmozdulás.

- EUR/HUF: a forint elmozdulása a gyengülés irányába várhatóaz MNB ultra-laza kamatpolitikája miatt, ami vélhetően csak az EKB kamatemelését követően fog elmozdulni a jelenlegi kamatszintekről.