Ugyan az MNB statisztikája szerint idén szeptemberben az új lakáscélú hitelek átlagos hitelköltség mutatója (THM) 5,64 százalék volt, ami 1,08 százalékponttal alacsonyabb a tavaly ilyenkor kimutatottnál, a környező országok adataihoz képest még mindig magasak a hitelkamatok.

A 108 bázispontos csökkenés szignifikáns része ugyanis a jegybanki, összesen 80 bázispontot kitevő alapkamat-csökkentésnek köszönhető, így a maradék, mindössze 28 bázispontos erodációt lehet a bankok közötti verseny éves hozadékénak tekinteni. Ez pedig, különösen akkor, amikor a jegybanki vezetők a devizahitelek forintosítása kapcsán erős verseny kialakulását vizionálták, nem nevezhető igazán soknak.

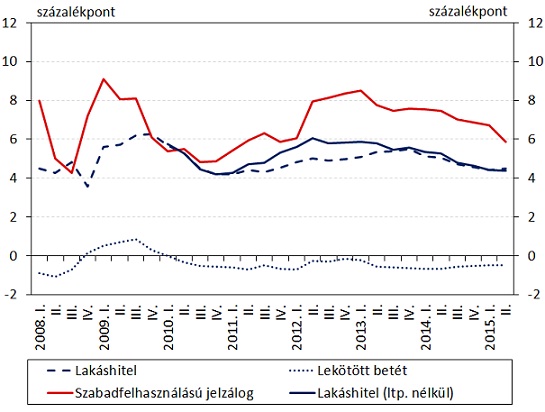

Az egy évvel ezelőtti 6,72 százalékos THM mellett ugyanis a bankok forrásköltségét lényegében meghatározó BUBOR (bankközi piac kamatai) 3 havi értéke 2014 szeptember végén 2,09, a 6 hónaposé 2,15, míg a 12 hónapos 2,2 százalékon állt. Vagyis attól függően, hogy a bankok mit választottak referenciakamatnak, a felárak 4,52 és 4,57 százalékpont között szóródtak. Ez az a kamatrész, ami tulajdonképpen a bankok kamateredményét (profitját) alapvetően meghatározza.

Az idei szeptemberi értékeket figyelembe véve a bankok felára az 5,64 százalék THM-es lakáscélú hiteleknél 4,26 és 4,29 között mozog. Így a kamatfelárak esetében nincs érdemi elmozdulás a korábbi időszakra jellemző sávból.

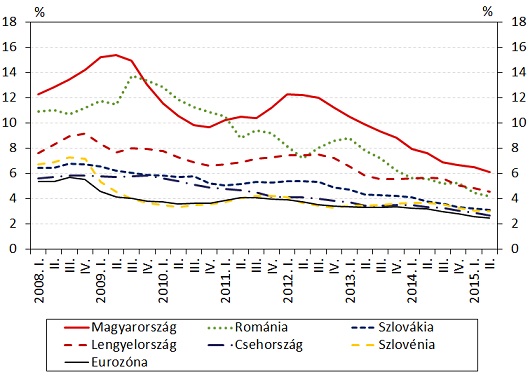

Azt, hogy a magyar lakáscélú hitelek kamata, illetve kamatfelára még mindig magas nemzetközi összehasonlításban, a jegybanki augusztusban megjelent Hitelezési folyamatok kiadványának lenti ábrája is jól mutatja.

Ugyan azóta a magyar kamatok is 6 százalék alá süllyedtek, még az 5,64 százalék is magas érték. Annak ellenére, hogy az eurózónás országok, vagy a cseh bankok referenciakamata lényegesen alacsonyabb a magyar 1,35 százalék körüli értéknél.

Mind a betét, mind a hitelállomány összement

A friss jegybanki statisztika szerint egyébként szeptemberben a szezonálisan kiigazított adatok szerint a magyar háztartások 39,1 milliárdnyi új lakáscélú hitelt vettek fel. Ebből azonban 10,3 milliárd jutott a forintosítással kapcsolatos hitelkiváltásra. Így márciustól szeptember végéig összesen 30,9 milliárdnyi hitelkiváltás történt, amiből 5,5 milliárdos a bankok saját, meglévő ügyfeleiknek nyújtottak. A bankok közötti átrendeződés ez alapján 25,4 milliárd forint volt.

Ezzel párhuzamosan a háztartások 496,1 milliárdnyi összeget kötöttek le 0,91 százalékos éves kamaton. Összességében a háztartások hitelállománya 31 milliárd, míg a betétállomány 35 milliárddal csökkent.

De nem csak a háztartások, hanem a vállalati szektor is csökkentette tartozását a hitelintézetek felé, szezonálisan igazítva 48 milliárddal. A nem pénzügyi vállalatok betétállománya pedig 8,1 milliárddal zsugorodott. A cégek az új hitelekre 1 millió euró alatti forinthitel-szerződés esetében 4,34, míg 1 millió felettieknél 3,32 százaléknyi kamatot fizetnek.

mfor.hu