Szerdán megtörtént a kriptodeviza-világ eddigi egyik legfontosabb áttörése, amelynek során a legnagyobb amerikai kripto-tőzsdének nevezett Coinbase részvényei megjelentek a Nasdaq-on. Az első nap a 250 dolláros referencia-árfolyamhoz képest 31 százalékkal magasabban forogtak a papírok, és a második nap csak enyhén süllyedtek.

A szerdai záróár 85 milliárd dollárra értékelte a részvény kapitalizációját, jóval többre, mint amennyi az Intercontinental Exchange Inc.-é (ICE), a New Yorki tőzsde tulajdonosáé, ami 69 milliárd. A Nasdaq technológiai tőzsdét működtető Nasdaq Inc. cég részvényének ára pedig csupán 26 milliárd dolláros kapitalizációt képvisel – írta a Wall Street Journal.

A céggel tele van az amerikai gazdasági sajtó, és joggal. A sokáig lenézett, sőt kinevetett kriptodeviza-szektor ezzel hatalmas lépést tett a “mainstream” elfogadottság felé. Ami végső soron legkésőbb októberben elkezdődött, amikor a Paypal nemzetközi fizetési szolgáltató bejelentette, hogy kriptókat is befogad a szolgáltatásába. Másrészt azonban ezek csak egy hosszú folyamat részei, hiszen a Robinhood, az eToro vagy a Revolut alkalmazások már jóval előbb beszálltak az üzletbe. (Alkalmazásaikon keresztül pár kattintással lehet kriptodevizákat adni-venni.)

Így fonódik össze a két világ

Az intézmények nem tudnak, a magánszemélyek sokszor nem mernek, nem akarnak közvetlenül kriptodevizákba fektetni. A magánszemélyek oldaláról nézve a dolog sokszor bonyolult vagy veszélyes, ki lehetnek téve hacker-támadásoknak, végzetes tévedéseknek. (Ha például elront valaki egy kriptodeviza-átultalást, örökre elveszhet a pénze.) Az intézményeket, például befektetési alapokat, biztosítókat pedig többnyire a saját szabályzatuk vagy a jogszabályok akadályozzák meg abban, hogy megjelenjenek a piacon.

Néhány fontosabb európai kriptodeviza-ETP kibocsátó

- 21Shares

- Coinshares Digital Securities

- ETC Group (BTCetc)

- FiCAS AG

- XBT Provider

- VanEck Vectors

- Vontobel

- Wisdom Tree

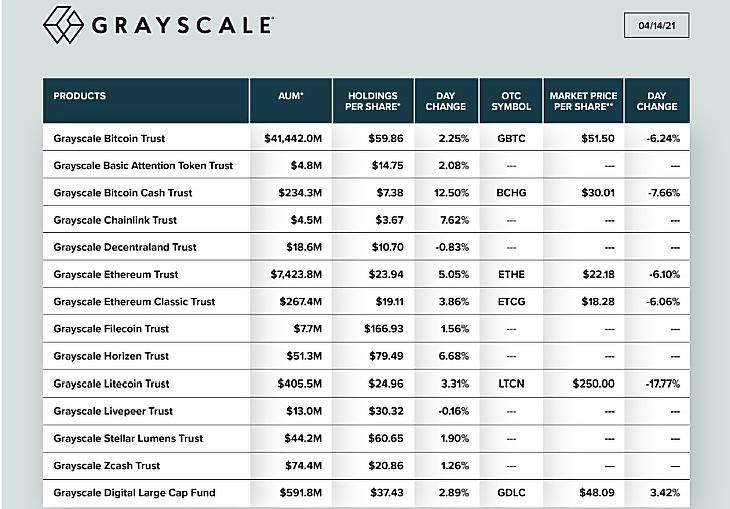

A kriptodeviza-világ és a hagyományos pénzügyi szféra azonban egyre inkább összefonódik. Ha bitcoin-ETF még nincs is Euróban és az USA-ban, legalább tucatnyi cég bocsát ki különböző ETP-ket (tőzsdén kereskedett tőzsdei termékeket), certifikátokat. Az USA-ban pedig befektetési társaságokra (trust-okra) szóló részvények vannak. A Grayscale Bitcoin Trust már több mint 40 milliárd dolláros. A cég összes ilyen társaságának nettó eszközértéke együtt épp tegnap haladta meg az 50 milliárd dollárt.

És ez még csak a kezdet?

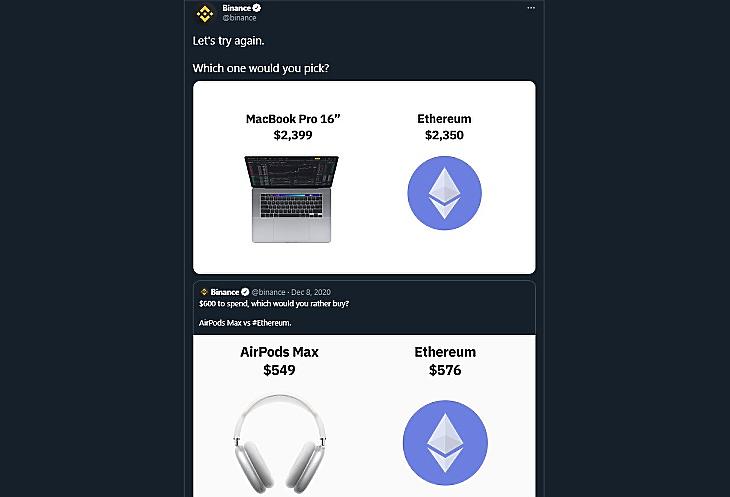

A példa egyébként ragadós lehet. A Kraken kriptodeviza-tőzsde már megszellőztette, hogy 2022-ben szintén tőzsdére menne. A Coinbase talán legnagyobb konkurense, a Binance pedig máris bejelentette, hogy – a Tesla részvényei után – a Coinbase értékpapírjait is “tokenizálta”. Vagyis kibocsátott egy olyan kriptodevizát, amelynek értéke ezen értékpapírét követi, amihez meg is vásárolják a mögöttes részvényeket fedezetként. Hasonlóan egyes részvény-certifikátokhoz vagy letéti igazolásokhoz. A hagyományos és a kriptovilág újabb szálon fog összefonódni.

A Tesla-token az első három napon egyébként 6,7 millió dollár értékben cserélt gazdát. A “részvény-tokenizálás” egyik értelme, hogy olyan országokban is lehetővé teszi az adott befektetést, ahol a szabályozók ezt nem engedélyezik. (A Tesla esetében például Törökországot, Kínát említik példaként.)

Egy másik, bár ezt a certifikátok is tudják, hogy az eredeti részvény már sokszor túl nagy falat. Egy darab is, mint a 700-800 dolláros Tesla, már egy kisebb vagyon sok kisbefektető számára. A tokenek viszont kisebb értékűek, jelen esetben egy századrésznyi Tesla-részvényt ér egy darab.

Nesze neked, Mifid, fityisz az értékpapír-jognak

További előny, hogy egy sor bürokratikus korlátot meg lehet vele kerülni, mint bonyolult számlaszerződések, értékpapír-előírások, mint az európai Mifid stb. Bár a szabályozás hiánya a jövőben nagy hátránnyá válhat, ha a tokenek kibocsátója csődbe menne, és a befektetők pénze elúszna. Újabb érv amellett, hogy a kriptodeviza-piacot márpedig sürgősen szabályozni kellene.

A világ kriptodeviza-tőzsdéinek rangsora |

||

| (egy forgalom és likviditás alapú pontrendszer szerint) | ||

| Hely | Tőzsde | Pont |

| 1 | Binance | 9.8 |

| 2 | Coinbase Pro | 8.7 |

| 3 | Kraken | 8.5 |

| 4 | Huobi Global | 8.4 |

| 5 | KuCoin | 8.3 |

| 6 | Bitfinex | 8.2 |

| 7 | Bithumb | 8.1 |

| 8 | Bitstamp | 7.9 |

| 9 | Gate.io | 7.9 |

| 10 | Binance.US | 7.8 |

| (Coinmarketcap.com) | ||

A kriptodeviza-világ viharos fejlődésének, az egekbe szökő bitcoin-, ether- és Coinbase-árfolyamoknak az egyik következménye lehet, hogy felgyorsulnak és intenzívebbé válnak a terület szabályozására vonatkozó törekvések. A Bloomberg ma reggeli cikke egyenesen drámai szabályozási fordulatot jósol.

A pénzügyi szektor őrei készen állnak arra, hogy nagymértékben fokozzák erőfeszítéseiket a fellendülőben levő kriptodeviza-szektor szabályozására a Világgazdasági Fórum blokklánc-szakértője, Sheila Warren szerint. A kihívások között szerepel a Bitcoin és más digitális érmék határok nélküli jellege, valamint annak biztosítása, hogy az innovációt se fojtsák el. A kormányok a befektetői kör bővülésével szorosabban vizsgálják az ágazat körüli kockázatokat. Sokan attól tartanak, hogy spekulatív buborék jön létre.

Jó reklám ez a kriptoviágnak

A Coinbase-siker további következménye lehet persze, hogy még többen vásárolnak majd kriptodevizákat, ha látják, hogy az ágazat a Wall Streeten, a “normál tőzsdén” is polgárjogot nyert. De az is, hogy a tradicionális pénzügyi szférában nő majd azon szakemberek száma, akik az egész kriptó-szektort követik, értékelik. Ennek már Magyarországon is van jele, a vezető brókercégek néha meg-megemlékeztek eddig is a bitcoinról. A KBC Equitas pedig a bevezetés előtt ügyfelei számára kielemezte a Coinbase részvényeit.

A cég üzleti teljesítménye az utóbbi negyedévek során látványosan fejlődött, a bevétel és a kulcsmutatók növekedése dinamikus, és az eredményhányadok is sokat javultak. A sztori azonban a kriptopiac jellegéből adódóan is nagyon kockázatosnak számít, így érdemes körültekintőnek lenni a kereskedés első napjaiban – foglalták össze.

A kriptó-tél kockázata

A brókercég és más elemzők is rámutatnak, hogy a Coinbase eredménye szempontjából nagy kockázat, kitart-e a kriptodeviza-bikapiac. Ha visszaesés jön, nem is feltétlenül az árfolyamban, hanem a fogalomban, mint a 2018-2020-as “kriptó-tél” során, akkor a bevételei nagyot eshetnek.

A másik nagy kockázat, de ez az egész szektorra igaz, az említett szabályozásban rejlik. Nem tudni, az mennyire fogja támogatni a szektort és az eddigi üzleti modelleket. Végül is egyes országokban, mint India, egyenesen a betiltásáról beszélnek. Bár ennek a megvalósítása nem tűnik könnyűnek, ha egyáltalán lehetséges.

“Cathie Loves Coinbase”

Azaz Cathie Woods, a koronavírus utáni idők sztáralapkezelője szereti a Coinbase-t (az Investing.com címe szerint). Három ETF-jébe (tőzsdén kereskedett alapjába) ugyanis már az elején 246 millió dollárért vásárolt Coinbase-részvényt, amihez részben Tesla és Intercontinental Exchange (ICE) részvények eladásával teremtett fedezetet.

Ez azonban megint csak a kezdet. Több száz is lehet azon ETF-ek száma, amelyeknek már van valamilyen közvetett kriptodeviza-kitettségük. Vagy a szektorban tevékeny, vagy csak egyszerűen korábban már bitcoint vásároló vállalatok részvényein keresztül. Mint a Tesla, amely februárban jelentette be, hogy másfél milliárd dollárért vásárolt bitcoint, ami most mintegy hárommilliárdot ér. A Cointelegraph gyűjtése szerint:

- 88 ETF-nek van MicroStrategy-részvénye,

- 144-nek Square,

- 222-nek Tesla-papírja.

- Tizenhat ETF-nek van befektetése bitcoin-bányász vállalkozások részvényeiben.

- Közel 200 ETF pedig BlackRock-részvényeket tart. A világ legnagyobb alapkezelője eddig kis értékben ugyan, de szintén befektetett már ezen a piacon.

Számos ETF-ben van hely a Coinbase-nek

Miután az USA-ban mostanáig a SEC tőzsdefelügyelet makacsul ellenáll és egyetlen bitcoin-ETF-et sem engedélyezett, sokan a szektorban vállalkozó cégek részvényein keresztül próbáltak kitettséghez jutni. Ezt tükrözik azok az ETF-ek, amelyek nagyrészt vagy egészen a kriptodeviza-üzletágra szakosodtak. Ilyenek az USA-ban és Kanadában (saját gyűjtés):

- First Trust Indxx Innovative Transaction and Process ETF (BLCK)

- Evolve Blockchain (LINK)

- Blockchain Technologies (HBLK)

- Amplify Transformational Data Sharing (BLOK)

- First Trust Indxx Innovative Transaction & Process (LEGR)

- Siren Nasdaq NexGen Economy (BLCN)

- Reality Shares Nasdaq NexGen Economy China (BCNA)

- Invesco-Elwood blockchain ETF (BCHN)

- Innovation Shares NextGen Protocol (KOIN)

Nagy valószínűséggel mindegyikük, vagy majdnem mindegyik vásárol vagy vásárolt már a Coinbase papírjaiból. Már csak azért is, mert egyelőre kevés a hagyományos tőzsdékre bevezetett kriptodeviza-vállalkozás. Egyes ETF-ekben ezért sok az olyan részvény is, amelyeknek a kriptodeviza- vagy blokklánc-technológiához csak áttételesen, tevékenységének kisebb része során van köze.

Ilyenek például a Yahoo Finance adatai szerint az IBM, az Oracle, a Texas Instruments, az Nvidia, a Taiwan Semiconductor, az Intel, sőt a Visa és a Paypal is. Ha valaki így készül a blokklánc-szektorban érdekeltséget szerezni, nem árt tehát több ETF összetételét is megvizsgálni. (Már ha kaphatók egyáltalán Európában, ami a Mifid előírások miatt kétséges.)

Kapcsolódó cikkeink (a Privátbankár.hu-n):

Mi lesz, ha a Wall Street cápái felvásárolják az összes bitcoint?

Bitcoin-befektetés lustáknak – a jövő a kriptodeviza-alapoké?

7 módszer, hogyan tudsz számítástechnikai diploma nélkül bitcoint vásárolni (ha mersz)

A Menedzsment Fórum Kft. (mfor.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. Az mfor.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek az mfor.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az mfor.hu felelősséget nem vállal. A Menedzsment Fórum Kft, mint az mfor.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Menedzsment Fórum Kft. (mfor.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.