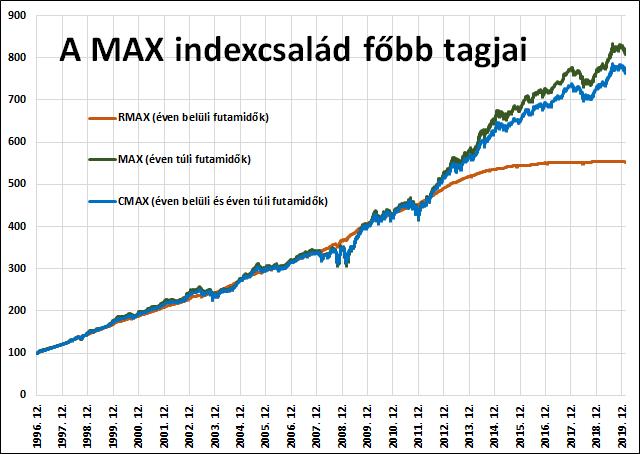

Január 1-től új, az intézményi befektetőknek szóló állampapírok árfolyamából számított-indexet vezetett be az ÁKK, HMAX néven. Nevében a “H” a hosszú futamidejű államkötvényekre utal. Az ebbe kerülő értékpapírok hátralevő futamideje legalább három év. Ilyen eddig nem volt a piacon. A MAX állampapír-indexcsalád korábbi tagjai közül a MAX az egy éven túli, az RMAX az egy éven belüli papírok indexe. A CMAX vagy MAX Composite pedig az összes, a piacon levő, árjegyzésben szereplő papírt fedi le. (A ZMAX pedig csak egészen rövid futamidőket ábrázol.)

Így egyik sem kifejezetten a hosszú futamidejű állampapírokból álló portfóliók teljesítményének mérésére készült. Márpedig intézményi befektetők, nyugdíjpénztárak gyakran nagyobb mennyiségben tartanak hosszú futamidejű kötvényeket. A kínálati oldalon pedig nemrég megjelentek a 20 éves, fix kamatozású államkötvények is.

Mire jó az új index?

Amint az ÁKK tanulmányából kiderül, az államkötvény-indexek “fő követői általában a belföldi nyugdíjpénztárak, valamint az életbiztosítók. E két szektor befektetői bázisa ugyanis erősen kockázatkerülő, emiatt pedig a befektetéseik számára a biztonságosnak tekintett belföldi állampapírpiac nevezhető ideálisnak”.

Hosszabb futamidőket szeretnének

Az ÁKK várakozása szerint “lesznek olyan befektetők, akik bizonyos befektetéseik alapján hasznosabbnak ítélik meg a HMAX Index követését, mert az jobban illeszkedik a tevékenységükhöz”. Emiatt vélhetően átrendezik befektetéseiket – az ÁKK által egyébként kívánatosnak tartott hosszabb futamidejű papírok felé.

|

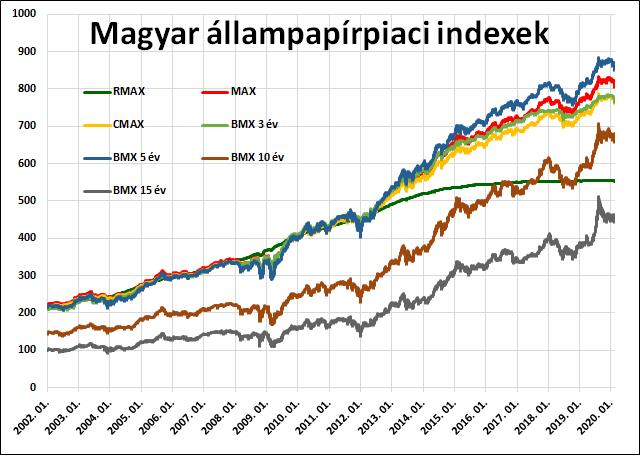

Miben különböznek az állampapír-indexek? Mindegyik indexet az adott, intézményi befektetőknek kínált állampapír piaci árfolyamából számolják, naponta. Két különböző napi indexérték összehasonlításával kiszámolhatjuk, mennyi lett volna az adott állampapír vagy állampapír-csomag hozama, ha az elméleti középárfolyamon megvesszük, majd eladjuk az értékpapírt. - ZMAX: Legalább 14 napos, de 182 napnál rövidebb hátralevő futamidők - RMAX: Legalább 105 napos, de 365 napnál rövidebb hátralevő futamidők - MAX: 365 napnál nem rövidebb hátralevő futamidejű állampapírok - CMAX: Legalább 105 napos hátralevő futamidejű állampapírok (vagyis rövid és hosszú futamidők egyaránt) - HMAX: Legalább 3 éves hátralevő futamidejű kötvények - BMX 3Y, 5Y, 10Y, 15Y éves: adott év hátralevő futamidejű állampapírok árfolyamváltozását ábrázolják. |

A HMAX indexben egyébként a lejáratokat súlyozzák, a hosszabb hátralevő futamidejű kötvények nagyobb súlyt kapnak (0,8-1,2-szeres súlyokat használnak). Remélik, hogy ezáltal a befektetők, az indexet követve, szintén a hosszabb futamidejű kötvényeknek adnak majd nagyobb szerepet portfóliójukban.

Hol volt, hol nem volt egy BMX család

Létezik egyébként még egy BMX nevű indexcsalád is, amelynek tagjai a három, öt, tíz és 15 éves futamidejű referencia-kötvények árfolyamát követik. Információink szerint azonban ezek nem váltották be a hozzájuk fűzött reményeket, a hazai intézményi befektetők nem vagy alig használják ezeket. (A külföldi befektetők pedig inkább olyan globális indexeket használnak, mint a “JP. Morgan Government Bond Index-Emerging Markets” vagy a “Bloomerg Barclays EM Local Currency Government + China Index”.) Ezért a BMX családot megszüntetni készülnek.

A legtöbb, ma is meglévő index – a MAX család régebbi tagjai és a BMX-család zöme – 1996 végén vagy 1997 februárjában indult 100 pontról. De néhány csak később. Így bár az indexek mai értéke alapján úgy tűnik, hogy hosszú távon a legjobb állampapír-piaci befektetésnek az öt éves kötvények bizonyultak, 2002 elejétől a tíz éves kötvények voltak a legjobb befektetés. Igaz, a 15 évesek is csak alig maradtak el tőlük.

Ellaposodtak a rövid indexek

Az öt éves index ugyanis a legmagasabb, 855 ponttal, ami évi 9,8 százalékos hozamot jelentett mintegy 23 év alatt. Nyolc és félszeresére növelte tőkéjét, aki folyamatosan öt éves papírokban tartotta pénzét. A tíz éves index 2002 elejétől évi 8,73, a 15 éves 8,63 százalék hozamot mutatott február 18-ig.

De a három és tíz éves BMX-indexek, vagy a MAX sem maradtak el sokkal, számításaink szerint hozamuk évi 9,2-9,5 százalék volt. Amint a grafikonokon is látszik, az utóbbi években az RMAX index viszont szinte semmit sem hozott. (Egyébként a ZMAX sem.) Ennek az oka, hogy a rövid futamidejű állampapírok erősen a jegybanki kamatokhoz igazodnak, azok pedig évek óta alacsonyan, nulla közelében járnak.

Indexek hozama indulástól |

||||

| Dátum: | 2020. 02. 18. | |||

| Hozam (éves): | Indulás: | Kiindulóérték: | Legutóbbi érték | |

| ZMAX | 7,52% | 1996. 12. 31. | 100 | 535,4842 |

| RMAX | 7,67% | 1996. 12. 31. | 100 | 553,0608 |

| MAX | 9,46% | 1996. 12. 31. | 100 | 810,5825 |

| CMAX | 9,20% | 1996. 12. 31. | 100 | 766,367 |

| HMAX | - | 2019. 12. 31. | 100 | 98,0941 |

| Y3 | 9,27% | 1997. 02. 16. | 100 | 769,3475 |

| Y5 | 9,77% | 1997. 02. 16. | 100 | 855,0394 |

| Y10 | 9,39% | 1999. 01. 20. | 100 | 663,4785 |

| Y15 | 8,67% | 2001. 12. 31. | 100 | 452,1592 |

Az infláció egyébként 1996 decembere és 2019 decembere, tehát 23 év alatt számításaink szerint 234 százalék volt, vagyis a fogyasztói árak átlagosan több mint háromszorosukra emelkedtek. Ez éves szinten csak 5,4 százalékot jelent. Mindegyik állampapír-indexszel lehetett tehát reálhozamot elérni. Ami persze nem jelent garanciát a jövőre nézve. Különösen a rövid intézményi állampapírok futamidőinél lehetnek jelenleg kétségeink.

Érdekesség: A MAX index eredeti neve “CA IB Értékpapír Rt. – TV3 Profitvadász Magyar Államkötvény Index” volt. A három éves BMX indexet pedig “IE-New York Broker Rt. 3 Éves Referencia Államkötvény Index” néven hozták létre.