Kedden a tőzsdei kereskedést megelőzően jelentették be, hogy az AbbVie Inc. felvásárlási ajánlatot tett az Allergan részvényeseinek. Az ügylet keretében a felvásárlási célpont nagyon kellhet az AbbVienek, ugyanis a hétfői záró értékhez képest nagyon jelentős prémiumot fizetnek a papírokért.

Az Allergan ugyanis hétfőn 129,57 dolláron zárt, ehhez képest egy készpénzt és részvényeket is alkalmazó konstrukció keretében a tulajdonosok (a hétfői záróárakat figyelembe véve) papíronként 188 dollárnyi ellentételezésben részesednek. Noha jogi kockázatok még akadnak, a tőzsdén a befektetők elkezdték árazni az akvizíciót. A nyitás előtti úgynevezett pre-market szakaszban ugyanis az Allergan papírokkal 170 dollár felett kereskedtek. Mindez azt jelenti, hogy a részvényesek egy nap alatt 30 százalékot legalább kaszálnak, de ha az ajánlat sikeres lesz, akkor 45 százalékos lehet a nyereségük a hétfői árszinthez képest. Az Allergan értéke a mostani ajánlatot nézve 60 milliárd dollár feletti.

A piac szerint túl sokat fizetnek

A látszólag erősen túlértékelt felvásárlás mögött a szakértők szerint az áll, hogy ennek révén az AbbVie tovább tudja diverzifikálni a most sem túl szűk termékportfólióját. A válalatnak jelenleg 40 terméke van, köztük számos olyan, amelyet a laikusok is ismernek így az Androgel vagy a kanabiszból készülő Marinol. A bevételeinek és nyereségének a tetemes részét viszont az USA-ban a legjobb értékesítési számokat hozó gyulladáscsökkentő biológiai készítmény, a Humira adja. Ennek piacára viszont 5 év múlva beléphetnek a bioszimiler gyártók, ami komoly veszélyt jelenthet a vállalat profitjára.

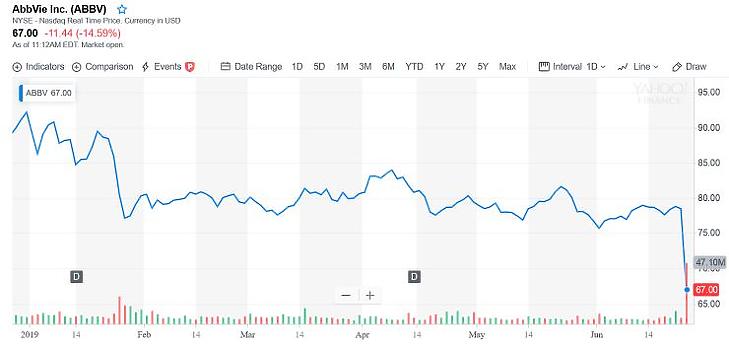

Az egyesülés szinergikus hatásaitól is sokat vár az AbbVie vezetése, szerintük ugyanis 2020-ban már 2 milliárd dollár megtakarítására látnak lehetőséget. Emellett a közös cég EPS-e is 10 százalékkal meghaldja majd a két vállalat összegének eredményét. A befektetők a hírt mégsem fogadták örömmel, az első reakciók alapján erősen túlárazottnak tartják a felvásárlási ajánlatot, nem véletlenül esett az AbbVie papírja 10 százalékot, majd a nyitás utáni kereskedésben 15 százalékos veszteséget is mutatott a papír, igaz ez később mérséklődött.

A két nagy gyógyszergyártó az idei évben egyébként sem szerepelt jól, kifejezetten alulteljesítők voltak. Az egyik legfontosabb átfogó tőzsdeindex az S&P 500 mutató 5,3 százalékkal bővült idén. Ehhez képest - a hétfő i árszintet tekintve az Allergan 11,5 százalékkal esett. Ilyen gyengülést nem szenvedett, de az AbbVie is veszített 1,3 százalékot az értékéből.

Az Allergan a magyar Richeter Gedeon számára egyébként egy fontos nemzetközi partner. A tengerentúli piacokon rajtuk keresztül forgalmazzák például a nőgyógyászati terméküket az Esmyát, vagy a bipoláris betegség és a skizofrénia kezelésére szolgáló cariprazine-t is.