Csütörtök délután arról számolt be a Reuters, hogy Magyarország devizakötvényeket értékesített, majd a hírt késő este a Pénzügyminisztérium is megerősítette. Közleményük szerint rendkívül kedvező kamatozás és kiemelkedő, közel ötszörös kereslet mellett összesen 2,5 milliárd euró értékben bocsátott ki 10 és 30 éves futamidejű devizakötvényeket a Magyar Állam nevében az Államadósság Kezelő Központ (ÁKK). A 10 éves eurókötvények kamatozása évi 0,5, míg a 30 éves eurókötvények kamata évi 1,5 százalék.

Az idei évben nem ez volt egyébként az első devizakötvény-kibocsátásunk, hiszen Magyarország áprilisban 2 milliárd euró értékben bocsátott ki államkötvényeket. Ezt követően az ÁKK június elején 1,5 milliárd euró értékben zöld kötvénnyel is piacra lépett, szeptemberben pedig 500 millió eurónyi jenben denominált államkötvényt adott el, amely részben szintén zöldkötvény volt. (A zöldkötvényekről itt írtunk korábban)

Az idei kibocsátások részben a lejárt adósság meghosszabbítását jelentették, hiszen januárban egy 2 milliárd dolláros kötvény járt le, majd februárban futott ki egy korábbi, 1 milliárd eurós kötvénycsomag. Majd a nyár derekán egy kínai jüanban (1 milliárd CNY) kibocsátott kötvény járt le. Ha pedig előre tekintünk a következő fél évre, akkor azt láthatjuk, hogy jövő márciusban előbb egy 30 milliárd japán jenes, majd még ugyanabban a hónapban egy 3 milliárd dolláros kötvénycsomag jár le. Az tehát, hogy az ÁKK devizakötvényeket bocsátott ki év közben, nem meglepő, hiszen a mostani óriási likviditási bőségben a korábbi kibocsátásoknál sokkal kedvezőbb kondícióval is lehet hitelhez jutni. Illetve azzal is lehetett számolni, hogy a lejáró adósság egy részét nem forintosítják, hanem devizában újítják meg.

Mégis volt meglepetés

Ugyanakkor a devizaadósságot eddig a lejárat környékén „görgették” tovább, nem volt jellemző, hogy közel fél évvel előrehozzák azt. Igaz, az ÁKK csütörtöki bejelentése már előrevetítette ezt, hiszen novemberben harmadszor is módosította idei finanszírozási tervét. Akkor azt közölték, hogy további benchmark méretű devizakötvény kibocsátásának teremti meg a lehetőséget, a 2021-ben lejáró devizaadósság előfinanszírozása érdekében.

Az augusztus 26-án publikált finanszírozási tervben szereplő 4 milliárd euró keretösszegű nemzetközi devizakötvény-kibocsátási keretét – ahogy azt fentebb mi is jeleztük - az ÁKK már kimerítette. A csütörtökön ismertetett módosítással az adósságkezelő devizaadósság részarányát továbbra is a teljes adósság 10-20 százaléka közötti sávban tudja tartani – tette hozzá közleményében az ÁKK.

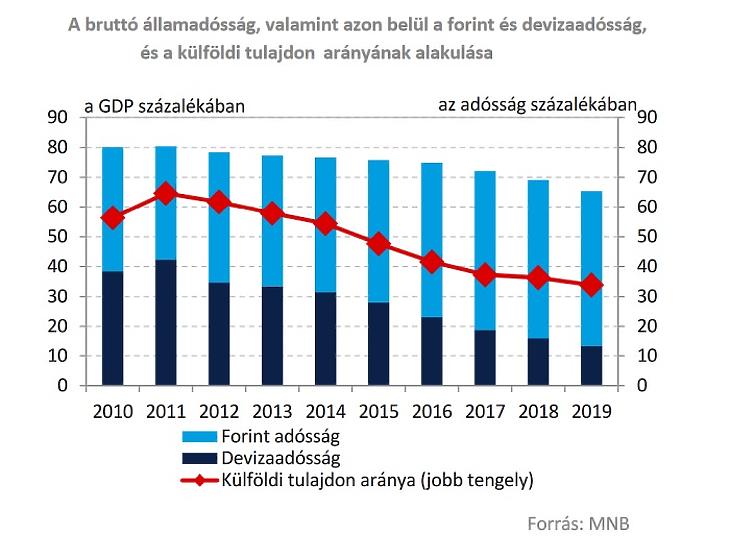

Itt érdemes is megállni egy pillanatra, hiszen az ÁKK vezetői, az MNB és a kormány illetékesei is folyamatosan azt kommunikálták az elmúlt években, hogy az adósság szerkezetét át kell alakítani. Ennek érdekében a devizaadósság részarányát le kell csökkenteni, helyette forintban kibocsátott kötvényekkel akarnak piacra lépni. Azt is célul tűzték ki, hogy az intézményi befektetőkkel szemben a lakosságtól szerettek volna nagyobb arányban forrásokat gyűjteni. A harmadik kiemelt prioritás pedig az adósság futamidejének a hosszabbítása, korábban ugyanis nagyon nagy volt az állományon belül a rövid papírok aránya, ami bizonytalan időszakokban (mint korábban a 2008-09-es válság, de akár a mostani pandémiás helyzet is hasonló) megnövekedett kockázatot jelenthet.

Forintban nőtt az adósság

Voltak szakmai viták, hogy az egyesek által erőltetettnek tartott forintosítás helyes-e, az ellenzők ugyanis azzal érveltek, hogy ezeknek a lakossági kötvények hozama túl magas. Összességében ugyanakkor elmondható, hogy a kitűzött stratégiai célok sikeresek voltak, hiszen a lakosság óriási összegeket fektetett álampapírokba, az 5 éves MÁP+ nevű kötvény révén pedig a futamidőt is sikerült növelni.

Az ÁKK szeptember 30-i adatai szerint a devizakötvények és hitelek állománya a teljes hitelállomány 17 százalékát tette ki, míg a lakossági állampapírok például 27 százalékon álltak. A mostani kibocsátással egyébként az ÁKK a csütörtökön ismertetett 10-20 százalékos sáv felső szélét elérte. Mindez nem jelenti azt, hogy a jövőben kedvező lehetőségek esetén nem módosíthatnák a terveket, és növelhetnék a devizahitelek arányát, ám azt mindenképpen leszögezhetjük, hogy a korábbi stratégiához képest ez mindenképpen fordulatot jelent. Vélhetőleg egyébként a kommunikációs problémákat a pénzügyminisztérium is érzékelte, hiszen kiemelték a közleményükben, hogy a magyar kormány adósságkezelői céljai változatlanok: az államadósság finanszírozásában továbbra is a belföldi forrásokra helyezi a hangsúlyt, a külföldiek arányát pedig hosszú távon csökkenti.

Mindezek kapcsán persze érdemes azt is leszögezni, hogy bár a devizakötvényekről – részben a kormányzat kommunikációja miatt – kialakult egy erősen negatív kép, az ilyen kötvénykibocsátások egyáltalán nem ördögtől valóak. Egy államadósság szerkezetében egészséges részarányban igenis helye van az ilyen eszközöknek is.

Ezek az új kötvény pozitívumai

Már csak azért is, mert, mint esetünkben is történt, több pozitívuma is lehet a kötvénykibocsátásnak. A tranzakció kapcsán ezeket egyébként a Pénzügyminisztérium is hangsúlyozta, akik azt jelezték, hogy a sikeres tranzakció az államadósság hátralévő átlagos futamidejét javítja, és a válság okozta világgazdasági bizonytalanságokra tekintettel szükséges, hogy az államadósság finanszírozása több lábon álljon. Ráadásul, ha a forint a jövőben nem gyengül tovább jelentős mértékben, akkor a most eladott 15 és 30 éves kötvények hosszú évekig nagyon kedvező forrást jelentenek.

A Pénzügyminisztérium szerint a mostani tranzakció sikere azt jelzi, hogy a befektetők bizalma töretlen a magyar gazdaság iránt. Ezt a bizalmat a hitelminősítők is igazolták: szeptember végén stabilról pozitívra változtatta a magyar államadósság besorolásának kilátását a Moody's.

Ezt nem cáfolva azért azt is hozzá lehet tenni, hogy a nagy jegybankok likviditásnövelő programjai miatt a világ úszik a szabad pénzeszközökben. Így a magyar devizakötvények sikere betudható annak is, hogy az ÁKK "jókor volt jó helyen". Azt is érdemes megemlíteni, hogy most a koronavírus-járvány miatt némi eufémizmussal büntetlenül el lehet engedni átmenetileg az adósságot, míg a jövőre lejáró kötvények révén az majd ismét csökkenhet, amit jól kommunikálva máris sikerként lehet majd akkor tálalni.