Ha a jövő valamennyire is hasonlítani fog a múltra, akkor elég könnyű lesz a pénzt szaporítani. Ehhez csak annyit kell tenni, hogy fektesse be a megfelelő helyre, és hagyja ott.

A pénz engedelmeskedik a 80/20 elvnek

Nem véletlen, hogy Vilfredo Pareto akkor fedezte fel a ma 80/20 elvként ismert szabályt, amikor a jövedelmek és a vagyonok megoszlását vizsgálta. Megállapította, hogy a pénz megoszlása előre megjósolható: nagyon egyensúlytalan módon történik. Úgy látszik, hogy a pénz nem szereti, ha egyenlően osztják el:

- Hacsak nem áll fenn a progresszív adóztatás révén történő állami újraelosztás esete, a jövedelmek egyenlőtlenül oszlanak meg, ugyanis egy kisebbséghez jut az összes bevétel legnagyobb része.

- A vagyon még progresszív adóztatás mellett is a bevételeknél egyenlőtlenebb megoszlást követ; még nehezebb egyenletes vagyoneloszlást elérni, mint egyenletes jövedelemeloszlást. Ennek magyarázata, hogy a legtöbb vagyon befektetésekből, nem pedig bevételekből keletkezik; a befektetések haszna még kiegyensúlyozatlanabb, mint a bevételeké.

- A befektetés a kamatos kamat jelensége miatt eredményez nagy vagyonokat. Például a részvények értéke átlagosan évi 12,5 százalékkal nő. Ez azt jelenti, hogy az 1950-ben befektetett 100 font körülbelül 22 740 fontra növekedett volna. Általánosságban elmondható, hogy a befektetésekből eredő haszon (ha nem számolunk inflációs hatásokkal) nagyon pozitív, kivéve, ha az infláció magas.

- A befektetések kamatos kamatokkal számolt haszna nagyon különböző: egyes befektetések sokkal jobbak másoknál. Részben ez a magyarázata annak, hogy a vagyonok megoszlása miért olyan egyenlőtlen. Óriási a különbség attól függően, hogy a befektetett vagyon évi 5, 10, 20 vagy 40 százalékkal növekszik. 1000 fontból 10 év alatt ezekkel a százalékokkal számolva 1629, 2593, 6191 vagy 28 925 font összeget kapunk! Évi nyolcszor akkora kamatlábbal számolva, a 40 százalékos ráta majdnem tizennyolcszor akkora hasznot eredményez, mint az 5 százalékos kamatláb. Minél jobban sarkítjuk a különbséget, annál nagyobb a végső eltolódás is.

Elég különös, de bizonyos befektetési kategóriák és stratégiák sokkal jobban gyarapítják a vagyont másoknál.

80/20-as felismerések a pénzkereséssel kapcsolatban

- Valószínű, hogy befektetések segítségével hamarabb leszünk vagyonosok, vagy érünk el legalább vagyonnövekedést, mint bérből vagy fizetésből. Ez annyit jelent, hogy sokkal érdemesebb hamar elérni olyan megtakarítási szintet, amivel már befektethetünk. Hogy eleget gyűjtsünk össze ahhoz, hogy belépjünk a befektetések világába, kemény munkára és kevés pénzköltésre van szükség: a nettó bevételnek egy bizonyos időszakra meg kell haladnia a költségek szintjét.

- A beruházás kamatos kamattal járó hatása miatt akkor gazdagodhatunk meg, ha vagy elég korán kezdünk befektetni, vagy hosszú életet élünk, vagy mindkettő. A legjobban akkor marad ellenőrzésünk alatt a helyzet, ha minél korábban kezdjük.

- Minél előbb dolgozzon ki következetes, hosszú távú befektetési stratégiát azokra az elvekre alapozva, amelyek már a múltban is beváltak!

Hogyan tehetünk szert 80 százalék befektetési haszonra 20 százaléknyi pénzzel?

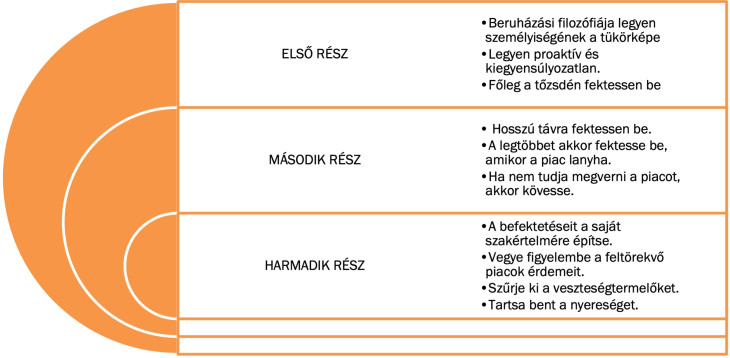

Válasszon a befektetési/beruházási tízparancsolata szerint!

Beruházási filozófiája legyen személyiségének tükörképe

A saját források sikeres befektetésének kulcsa, hogy személyiségünk és tudásunk valamelyik bevált technikához illeszkedjen — vélik a Smart Insurance Brokernél. A legtöbb privátbefektető nem sikeres, mert olyan technikákat alkalmaznak, amelyek — bár másnak tökéletesen megfelelnek — a számukra alkalmatlanok. A befektetőnek talán 10 sikeres stratégia közül kell kiválasztania azt, amelyik a saját vérmérsékletének és tudásának megfelel. Például, ha szeret a számokkal játszani és elemzően gondolkodik, akkor valamelyik analitikus befektetési módszer mellett tegye le a voksát. Ezek egyike, amelyik a Smart Insurance Broker szakértőinek is a legjobban tetszik, az értékalapú befektetés (lásd a következő pontot), amely a vállalat üzemi eredményének növekedésére utaló jeleket vizsgálja, illetve speciális befektetési termékekre támaszkodik. Ha Ön inkább hajlik az optimizmusra, mint a pesszimizmusra, kerülje a túlzottan elemző megközelítést, mint például a fenti. Az optimisták gyakran gyenge befektetők, tehát nekik meg kell győződniük arról, hogy befektetésük valóban átlag felett teljesít-e; ha nem, adják el, és a pénzt bízzák egy, az indexhez kötött alapra. Ha Ön sem elemző, sem „látnoki" típus, hanem inkább gyakorlatias ember, akkor vagy olyan területet vegyen célba, ahol otthonosan mozog, vagy kövesse azoknak a sikeres befektetőknek a példáját, akik rendszeresen az indexet meghaladóan teljesítenek.

Legyen proaktív és kiegyensúlyozatlan!

Proaktívnak lenni annyit tesz, hogy saját magunk vállaljuk a felelősséget a befektetési döntéseinkért. Tanácsadókra és pénzügyi menedzserekre nem azért veszélyes hallgatni, mert lefölözik a hasznot, hanem inkább azért, mert nem fognak olyan kiegyensúlyozatlan portfoliókat ajánlani, amelyek az egyedüli utat jelentik a kimagasló haszonhoz. A kockázatokat szerintük úgy korlátozhatja, ha befektetéseit széles skálán teríti szét, például kötvényekbe, részvényekbe, készpénzbe, ingatlanba, aranyba és gyűjteményekbe. A kockázat korlátozását azonban túlértékelik. Ha szeretne eléggé meggazdagodni ahhoz, hogy életstílusát megváltoztathassa, akkor átlag feletti hozamokat kell elérnie. Ennek sokkal nagyobb az esélye, ha kiegyensúlyozatlan portfóliót választ. Ez azt jelenti, hogy legyen kevés befektetése: olyanok, amelyekről hiszi, hogy magas hozamuk lesz. Ez persze azt is jelenti, hogy egy bizonyos területen kell a leginkább befektetnie...

Főleg a tőzsdén fektessen be!

Hacsak nem avatott ismerője valamilyen különleges befektetési területnek, mint például a 19. századbeli kínai selyemképek vagy a játékkatonák, akkor a legjobb befektetési közeg a tőzsde. Hosszú távon részvénybe fektetni. A Smart Insurance Brokernél kiszámolták például, hogy ha Nagy-Britanniában 1950-ben 100 fontot fektettünk volna be egy építési takarékszövetkezetnél, az 1992-ben 813 fontot hozamot garantált volna, mint a bankbetétek vagy a kamatozó befektetési eszközök, illetve az állami vagy vállalati kötvények. Ám ha ugyanezt az összeget a tőzsdén fektettük volna be, 14 198 font lett volna az eredmény, vagyis majdnem tizenhétszer több. Hasonló eredményre vezet, ha amerikai vagy bármely más nagyobb tőzsde számait tekintjük. Anne Scheiber különösebb tőzsdei tapasztalattal nem rendelkező amerikai magánbefektető a második világháború után 5000 dollárt fektetett be első osztályú részvényekbe. Aztán csak ült rajtuk. 1995-re az 5000 dollárból 22 millió dollár lett: a kiinduló összeg 440 000 százaléka! A tőzsde szerencsére viszonylag egyszerű befektetési terep laikusok számára is.

Hosszú távra fektessen be

Ne adjon-vegyen túl gyakran egyes részvényeket vagy általában a részvényportfólióját — tanácsolják a Smart Insurance Broker szakértői. Hacsak nem egyértelmű bukások, akkor azokat meg kell tartani évekig. A részvények adásvétele drága és időrabló. Ha lehetséges, tízéves, de még jobb, ha 20, 30 vagy 50 éves időtávlatban kell gondolkodni. Ha valaki rövid távra vásárol részvényeket, az inkább szerencsejáték, mint befektetés. Ha kísértést érez, hogy kivegye a pénzt, és elköltse, akkor ez inkább halasztott kiadás, mint befektetés. Egy bizonyos ponton persze előfordulhat, hogy élvezni szeretné a vagyonát, nem pedig várni, hogy majd az örökösei élvezzék. A vagyon legjobb felhasználása új életstílus megteremtése, ami lehetővé teszi, hogy Ön határozza meg, mivel tölti az idejét, és azt a szakmai tevékenységet végezze, amit legjobban élvez. Ekkor vége lesz a befektetési szakasznak. Amíg azonban nincs elég pénze, hogy meglépje ezt, folytatni kell a felhalmozást.

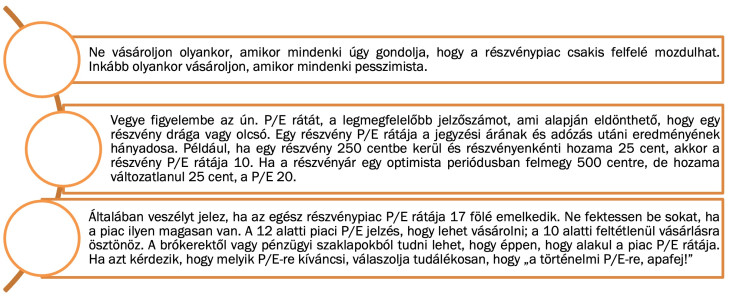

A legtöbbet akkor fektesse be, amikor a piac lanyha!

Habár értéke idővel nő, a részvénypiac ciklikus, részben a gazdaság ciklusainak függvényében, de főleg a kedélyek változásai miatt. Megdöbbentő tény, hogy a divat, az alapvető ösztönök, remények és félelmek egyaránt mozgathatják az árakat le és fel. Pareto maga is megfigyelte ezt a jelenséget: Egyfajta érzelmi ritmus figyelhető meg az etikában, a vallásban és a politikában, az üzleti ciklusra emlékeztető hullámok formájában. Míg a felfelé ívelő trend idején minden érvelést, ami azt hivatott demonstrálni, hogy egy vállalat nyereséget fog termelni, kedvezően fogadnak; addig ugyanezt az érvelést már teljesen elutasítják a lefelé vezető trend idején. Aki a lefelé vezető trend idején visszautasítja bizonyos részvények megvásárlását, azt gondolja, hogy kizárólag a józan ész vezérli, és nem tudja, hogy önkéntelenül is annak a sok ezer apró benyomásnak engedelmeskedik, amit a napi gazdasági hírekből nyer. Amikor később, a felfelé ívelő trendnél már hajlandó vásárolni ugyanazokból, vagy hasonló, de semmivel sem több sikerrel kecsegtető részvényekből, ismét abban a hiszemben cselekszik, hogy csak az ész parancsát követi, és nincs tudatában annak, hogy a bizalmatlanság és a bizalom közötti átmenet a környező légkör által keltett érzésektől függ. A tőzsdén jól tudják, hogy a nagyközönség csak emelkedő piaci trendnél vásárol, és csökkenő trend idején elad. Robbanásszerű fejlődés idején bármilyen középszerű érv amellett, hogy a fejlődés folytatódni fog, nagy meggyőző erővel bír; és ha megpróbálnánk elmagyarázni valakinek, hogy az árak nem mehetnek örökké felfelé, biztosak lehetünk benne, hogy az illető nem hallgatna ránk. Az értékalapú befektetés egész iskolája nőtt fel erre a filozófiára alapozva. Akkor vásároljon, amikor az egész tőzsde lanyha, vagy egyes részvények árfolyama alacsony, és akkor adjon el, amikor magas. Sok szabály segít az értékalapú befektetéseknél. Nagyon leegyszerűsítve, de a gondolatok értékének talán 80 százalékát a terjedelmük jóval kevesebb, mint 20 százalékában összefoglalva, három szabályt érdemes említeni.

Ha nem tudja megverni a piacot, akkor kövesse!

Ki lehet alakítani olyan befektetésiviselkedés-modellt, amely a részvénypiaci átlag feletti hozamot biztosít, ha bizonyos elveket követünk, és személyiségünkhöz, képességeinkhez illően járunk el. Ezeket a lehetőségeket az alábbiakban részletezzük. Nagyon valószínű azonban, hogy saját befektetéseinek kiválasztása alacsonyabb eredményre vezet, mint a részvénypiac általános hozama. Utóbbi esetben, vagy ha nem akar kísérletezni azzal, hogy legyőzze a piacot, akkor „kövesse az indexet". Az indexkövetés, amit piackövetésnek is nevezünk, a részvénypiaci indexben szereplő részvények vásárlását jelenti. Csak akkor adunk el egy részvényt, ha az kiesik az indexből (ez alulteljesítő részvényekkel esik meg), és új részvényeket csak akkor vásárolunk, amikor éppen megjelennek az indexben. Saját maga is követheti az indexet: ez pusztán a pénzügyi lapok követése jelentette fáradságból áll. Alternatívaként pénzét csekély éves díjért indexkövető alapba fektetheti. Az indexkövetés kockázata alacsony, hosszú távon mégis magas hozamot biztosít. Ha úgy dönt, hogy emellett marad, ne is olvassa el, csak az első hat parancsolatot. Szórakoztatóbb és több hasznot hajtó lehet, bár nagyobb kockázattal jár, ha Ön választja ki a részvényeit. A következő négy parancsolat erről szól. Ne feledje azonban azt a parancsolatot, hogy térjen vissza az indexkövetéshez, ha a befektetési stratégiája alapján nem ér el az indexnél jobb eredményt. Ebben az esetben korlátozza a veszteségeit, és inkább kövesse az indexet.

Befektetéseit a saját szakértelmére építse

A 80/20 filozófia lényege, hogy néhány dologhoz nagyon jól értsünk: specializálódjunk. Ez a törvény különösen érvényes a befektetésre. Ha Ön dönti el, milyen részvényeket vásárol, olyan területet válasszon, amihez valamennyire ért. A specializálódásban az a nagyszerű, hogy a lehetőségek majdnem végtelenek. Például koncentrálhat arra az üzletágra, amiben tevékenykedik, vagy arra, ami a hobbija, a lakóhelyével kapcsolatos részvényekre, vagy bármire az érdeklődési körén belül. Ha szeret vásárolni, specializálódhat például a viszonteladó kiskereskedelemre. Ha ezután például megnyílik egy új nagy áruházlánc, állandóan tele vevőkkel, befektethet a részvényeikbe. Még ha nem is szakértő rögtön, kifizetődhet, ha néhány részvényre specializálódik, például egy adott szektorból, mert így a lehető legtöbbet tanulhatja meg az adott iparágról.

Vegye figyelembe a feltörekvő piacok érdemeit!

A feltörekvő piacok a fejlett országokon kívüli részvénypiacok: gyorsan növekvő gazdaságú, fejlődőfélben lévő részvénypiaccal rendelkező országok. A feltörekvő piacok közé tartozik Ázsia nagy része (Japán kivételével), Afrika, az indiai szubkontinens, Dél-Amerika, Közép- és Kelet-Európa exkommunista államai és Európa szélei, mint Törökország. Az alapelmélet nagyon egyszerű. A részvénypiaci teljesítmény nagyban függ egy adott gazdaság növekedésétől. Ezért azokba az országokba fektessen be, amelyek nemzeti össztermékének jelenlegi és várható növekedése a leggyorsabb — a feltörekvő piacokba. Vannak más okai is annak, hogy a feltörekvő piacok miért lehetnek nagyon jó befektetési piacok. Oroszlánrészük van a leendő privatizációkban, és ezeknél általában jó helye van a pénznek.

Fotó: Depositphotos

A kommunizmus különös, hirtelen halála 1990 körül sok feltörekvő országot arra kényszerített, hogy jobban a piacgazdaság elveihez igazodó gazdaságpolitikába kezdjen, ami némi kezdeti társadalmi ellenállás után a befektetők számára magasabb hozamokban csapódhat le. Az itteni részvények általában jó értéket képviselnek, mert jellemzően alacsony a P/E rátájuk. Ahogy a piac fejlődik és érettebbé válik, és az egyes vállalatok növekednek, a P/E is nő, ami jelentősen felhajthatja a részvényárakat. A feltörekvő piacokon befektetni azonban mindenképp kockázatosabb, mint a fejlett országokban. A vállalatok fiatalabbak, kevésbé stabilak, az egész ország részvénypiaca összeomolhat egy váratlan politikai fordulat miatt, a pénz leértékelődhet (ezzel együtt az Ön részvényeinek értéke is), és esetleg sokkal nehezebb lesz kivenni a pénzét, mint ahogy betette. A brókerek által felszámított árrések és jutalékok is magasabbak általában a fejlett országokénál. Sokkal nagyobb az esély arra, hogy a piac levág bennünket.

Három szempontot kell figyelembe vennie egy feltörekvő országba befektető beruházónak:

- Az egyik az, hogy portfóliójának csak kis hányadát, legfeljebb 20 százalékát fektesse be ilyen piacokon.

- A második, hogy akkor fektessen be, amikor a piac elég lanyha, és az érintett országok P/E-je 12 alatt van.

- A harmadik pedig, hogy hosszú távra fektessen be, és pénzt csak akkor vegyen ki, amikor a P/E viszonylag magas. Ha ezeket az óvatos intéseket figyelembe veszi, a feltörekvő piacokon való hosszú távú befektetés valószínűleg túltesz a fejlődő országokban elérhető hasznon, és nemcsak szórakoztató, hanem kifizetődő is lehet.

Szűrje ki a veszteségtermelőket!

Ha bármelyik részvény (a vételi árhoz képest) 15 százaléknál többet esik, adja el — tanácsolják a Smart Insurance Broker szakértői. Hozzátéve: ezt a szabályt szigorúan és következetesen be kell tartani. Aki később alacsonyabb áron vissza akarja vásárolni, várjon, amíg az esés legalább néhány napra (de inkább hetekre) megáll, mielőtt újra befektet. Alkalmazza a 15 százalékos szabályt az új befektetésnél is: állítsa le a veszteséget 15 százaléknál! százaléknál! Az egyetlen elfogadható kivétel e parancsolat alól, ha Ön nagyon hosszú távra fektet be, és nem akarja zavartatni magát a részvénypiac ingadozásai által, és nincs ideje folyamatosan figyelgetni a befektetése sorsát. Aki a tőzsdén maradt az 1929-32-es, az 1974-75-ös és az 1987-es gazdasági válságok idején, hosszú távon jól járt. Még jobban járt, aki az első 15 százalékos esés után eladta a részvényeit (már ahol erre lehetőség volt), és akkor jött vissza, amikor a piac a legalacsonyabb ponthoz képest 15 százalékos emelkedést ért el. A 15 százalékos szabállyal kapcsolatos kulcsmomentum, hogy egyedi részvényekre vonatkozik, nem pedig az egész részvénypiacra. Ha egy egyedi részvény 15 százalékkal esik, ami sokkal gyakoribb, mint a teljes piac ilyen mértékű visszaesése, akkor el kell adni. Bár kevesen veszítették el a vagyonukat azzal (ha egyáltalán elveszítette valaki), hogy hosszú távon ragaszkodtak a tőzsdéhez (vagy egy széles portfólióhoz), sok vagyon veszett el amiatt, mert a tulajdonosuk tévesen ragaszkodott egy, vagy néhány leszálló ágban lévő részvényhez. Az egyedi részvényeknél a jövőbeli trend megítélésének legjobb alapja a jelenlegi trend.

Tartsa bent a nyereségét!

Állítsa meg a veszteségeit, de a nyereségeit ne! Egy nagyszerű befektetés legjobb hosszú távú indikátora a rövid távon realizált, állandóan ismétlődő nyereség! Álljon ellen a kísértésnek, hogy túl korán kivegye a nyereséget. Ez az, ahol a privátbefektetők a legtöbb hibát elkövetik: csinos nyereséget vesznek ki, de ezzel jóval nagyobbakat veszítenek el. Soha senki sem ment tönkre attól, hogy kivette a nyereséget, de sokan azért nem gazdagodtak meg, mert hasonlóan tettek. A befektetésekre vonatkozóan létezik további két olyan 80/20 szabály, amit még nem taglaltunk:

- Nagyszámú, hosszú távú befektetési portfóliót megvizsgálva általában igaznak bizonyul, hogy a portfóliók 20 százaléka adja a nyereség 80 százalékát.

- Ha valaki sokáig tart egy portfóliót, a nyereség 80 százaléka általában a befektetés részvényeinek 20 százalékából keletkezik. Ha a portfólió kizárólag részvényekből áll, a nyereség 80 százaléka a birtokolt részvények 20 százalékára vezethető vissza.

Ezek a szabályok azért bizonyulnak igaznak, mert néhány befektetés általában megdöbbentően jól teljesít, míg a többség nem. A néhány szupersztár részvény fenomenális hasznot hoz. Ezért alapvetően fontos, hogy a szupersztárok az egész folyamat alatt maradjanak bent a portfólióban: gyűljön csak a nyereség. Nagyon egyszerű lett volna az 1950-es vagy 1960-as években 100 százalék nyereséget realizálni az IBM, a McDonald's, a Xerox vagy a Mark & Spencer részvényeivel, a Shell, a General Electric, vagy a svéd Astra gyógyszeripari cég részvényein az 1970-es években, az 1980-as évek elején az American Express, a Body Shop vagy Cadbury Schweppes cégekkel, vagy az évtized második felében a Microsofttal. A jó cégek hajlamosak ciklikusan csodálatos teljesítményt felmutatni. Csak akkor foglalkozzon az eladás gondolatával, ha a teljesítmény megfordul! — ami évtizedekbe is telhet. Itt is hasznos alapelv, hogy nem szabad addig eladni, amíg a részvényár nem csökken 15 százalékkal a közelmúltbeli csúcs alá. Szabjon meg egy „nyereségbiztosító" árat, amin már elad, 15 százalékkal a csúcspont alatt. A 15 százalékos csökkenés fordulópontot jelezhet. Egyébként tartsa csak meg őket, amíg a körülmények nem kényszerítik eladásra.

Befejezés

A pénz pénzt fial. Viszont a szaporítás néhány módszere sokkal jelentősebb eredményeket hoz. Samuel Johnson (1709-1784) angol tudós mondta, hogy az ember sohasem olyan ártatlanul elfoglalt, mint amikor pénzt keres. Megfigyelése erkölcsi oldalról helyesen minősíti az akár befektetések, akár sikeres szakmai karrier, akár mindkettő révén bekövetkező vagyonfelhalmozást. És persze mind a pénzkeresés, mind a szakmai siker magában hordozza azt a veszélyt, hogy öncélúvá válik. Nagyon is lehetséges másnaposnak lenni a siker miatt. A vagyon magával hozza annak szükségességét, hogy valaki kezelje: ügyvédekkel, adótanácsadókkal, bankárokkal és más szakértőkkel kell szót érteni. A sikerhez a csúcs elérésére kell törekedni. Hogy odaérjünk, vállalkozássá kell válnunk. Hogy a lehető legmagasabb emelőhatást érjük el, sok embert kell alkalmaznunk. Hogy a maximumot kihozza vállalkozásából, mások pénzét és a tőke emelőhatását kell használnia — hogy még nagyobb és nyereségesebb legyen. A siker szédítő körhintáján könnyű szem elől téveszteni a célt, a perspektívát és a személyes értékeket. Tökéletesen racionális válasz, ha bármelyik fázisban azt mondja, elég a sikerből: ki akarok szállni! Ezért érdemes tenni egy lépést.

A Smart Insurance Broker szolgáltatásai a jövőkoncepció tárgykörével kapcsolatban

- Egyéni és céges/vállalati számlák kialakítása

- Adótervezés (halasztott adószámlák kialakítása a tulajdonosi körnek).

- Aktív vagyonmenedzselés a rendelkezésre álló befektetési eszközalapok vonatkozásában

- Aktív vagyonmenedzselés alap és vagyonkezelőkön keresztül

- Fizikális aranybefektetés

- Anyagi megbirkózás a házastárs vagy közeli családtag halálával kapcsolatosan.

- A váratlan pénzügyi válság kezelése, például súlyos betegség, cselekvőképtelenség, esetleges felszámolás vagy egyéb, előre nem látható rendkívüli esemény bekövetkezése esetén.

- Az élet változásainak kezelése – házasság vagy válás, és/vagy gyermek születésének vagy örökbefogadásának tervezése – a visszavonulás szempontjából.

- A megfelelő finanszírozási lehetőségek kiválasztása.

- Átláthatóság biztosítása akár harmadik félen (letétkezelőn) keresztül (teljes transzparencia garantálása a teljes költséghányad és a szerződést érintő további adatok feltüntetésével, valamint a különböző online platformok használatának bemutatásával).

- Nagy összeg öröklésének és egyéb rendkívüli bevételek kezelése.