32 milliárdos nyereséget vártak, 4 millárdos veszteség lett

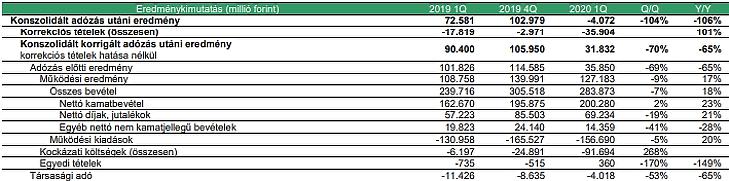

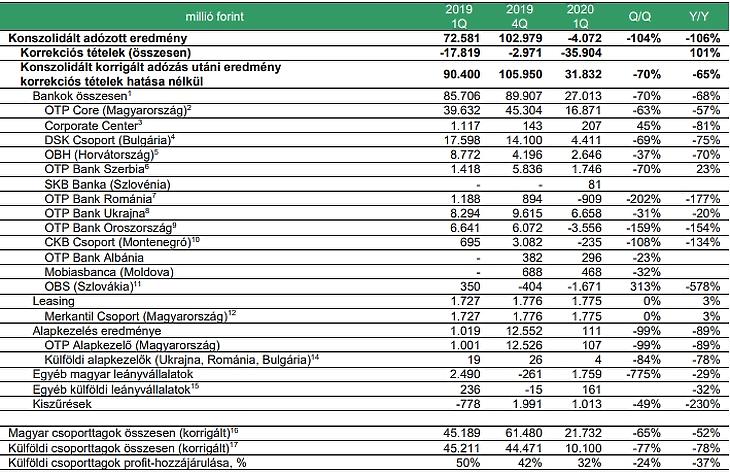

Az OTP Budapesti Értéktőzsde honlapján pénteken publikált jelentése alapján a bankcsoport korrigált konszolidált adózott eredménye mintegy 32 milliárd forint volt, 70 százalékkal kevesebb az előző negyedévinél, és 65 százalékkal kevesebb az egy évvel ezelőttinél. A 35,9 milliárd forintnyi korrekciós tétel tartalmazza a magyar és szlovák leánybank által fizetett 16,7 milliárd forintos különadót, a magyarországi törlesztési moratórium 20,2 milliárd forintos hatását. A magyarországi új banki különadó idén befizetendő 14,2 milliárd forintos tétele, amely utóbb visszaigényelhető lesz a bankadóból, sem 2020-ban, sem a következő 5 évben nem fogja érdemben befolyásolni az adózott eredmény alakulását.

Az elemzők a bank által készített konszenzus szerint 32 milliárd forintos számviteli, illetve 68 milliárd forintos korrigált adózás utáni eredményt vártak. A várt és a tényadatok között a legnagyobb különbséget a kockázati költségek, a tartalékképzés mértéke okozta.

Egyelőre meg sem tippelik, milyen lesz az idei év

Az OTP vezetése a járvány gazdasági hatásai miatt visszavonta éves eredményprognózisát, és a helyzet kiszámíthatatlanságára hivatkozva újat nem határozott meg. A jelentés elkészítésénél azzal számoltak, hogy a járvány hatására az idén azokban az országokban, ahol a csoport jelen van, 1-5 százalékos GDP-csökkenés lesz.

A jelentés kiemeli, hogy a csoport működését sikerült úgy megszervezni, hogy az üzleti tevékenység a negyedév egészében érdemben nem lassult, a napi működésben - a fiókokat nem beleértve - a home office tevékenység vált meghatározóvá, mindezzel párhuzamosan nőtt a korábban kialakított online értékesítési csatornák térnyerése.

A konszolidált korrigált adózott eredményhez a külföldi csoporttagok az előző negyedévinél kisebb összeggel járultak hozzá, főként a megnövekedett kockázati költségek miatt. Eredmény-hozzájárulásuk a negyedéves korrigált profiton belül 32 százalékot tett ki, 18 százalékponttal kevesebbet az egy évvel ezelőttinél és 10 százalékponttal kevesebbet az előző negyedévinél.

Az OTP csoport összes bevétele csaknem 284 milliárd forintot tett ki az első negyedévben, ami 7 százalékos csökkenés az előző negyedévhez, illetve 19 százalékos bővülés az egy évvel korábbihoz képest. A nettó kamatbevétel meghaladta a 200 milliárd forintot, ami 2 százalékkal több az előző negyedévinél, és 23 százalékkal az egy évvel korábbinál. A nettó díjak és jutalékok csaknem 70 milliárd forintot tettek ki, ez 19 százalékkal kevesebb az előző negyedévinél, de 21 százalékkal meghaladja az egy évvel korábbit.

A működési kiadások 5 százalékkal mérséklődtek az előző negyedévhez képest, 20 százalékkal emelkedtek egy év alatt, és csaknem 157 milliárd forintot tettek ki.

Mindennek hatásaként a működési eredmény valamivel több mint 127 milliárd forint lett, 9 százalékkal maradt el az előző negyedévitől, és 17 százalékkal haladta meg az egy évvel korábbit.

A bank mérlegfőösszege 21 858 milliárd forintra emelkedett, negyedéves szinten 9 százalékkal, éves szinte 36 százalékkal bővült.

A teljesítő árfolyamszűrt fogyasztási és nagyvállalati hitelek állománya egyaránt 3 százalékkal, a jelzáloghitelek és SME-hiteleké 2 százalékkal bővült az előző negyedévhez képest, míg a betétállomány egy százalékkal nőtt. A csoport nettó hitel/betét mutatója 80 százalékra emelkedett.

Elszálltak a kockázati költségek - a legrosszabb forgatókönyvre készülnek

A kockázati költségek csaknem 92 milliárd forintot tettek ki, szemben az egy évvel korábbi 6, és előző negyedévi csaknem 25 milliárd forinttal. Az ehhez fűzött magyarázat szerint a járványhelyzet közvetlen negatív hatásai csak az időszak végétől jelentkeznek, így a 90 napnál régebben nem teljesítő hitelek aránya még kedvezően alakult. Ugyanakkor a hitelkockázati költségek az előző negyedévi hatszorosára emelkedtek. Ennek egy része a konszolidált szinten elkönyvelt többletértékvesztés, amit a makrokörnyezet romlása indokolt, másrészt a vállalati hitelportfólió egy részének átsorolása magasabb kockázati kategóriába.

Nagyobb arányú kockázati költségképzés az OTP Core-nál, valamint a bolgár és az orosz leánybankoknál volt. A pótlólagos céltartalék képzés nagyságrendileg 1/3-2/3 arányban oszlik meg a lakossági, illetve vállalati hitelek között. A többlet kockázati költség előretekintő megképzése nélkül a kockázati költség 90 százalékkal kisebb lett volna.

A jelentés szerint 2020. március 31-én a Bankcsoport bruttó likviditási tartaléka 6,6 milliárd eurót tett ki.

Stabil a tőkehelyzet

A jelentős kockázati költségképzés mellett a bankcsoport tőkepozíciója stabil, a bejelentett tőkepuffer követelmény enyhítések nélkül is kényelmesen megfelel a szabályozói tőkekövetelményeknek - írták. Az OTP Csoport IFRS szerinti konszolidált elsődleges alapvető tőkemutatója (Common EquityTier1, CET1) a negyedév végén 13,9 százalék volt, a különféle jegybanki intézkedések alapján annak minimum szintje az OTP-re 9,7 százalék.