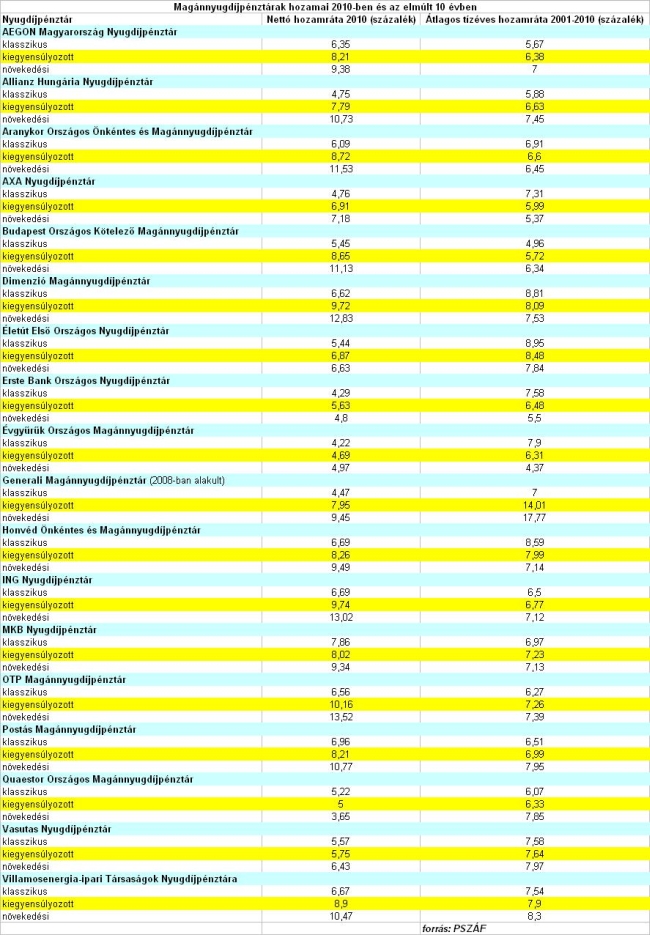

5,37 százalékos átlagos infláció mellett 4,37 százalék és 8,95 százalék között szóródott a magánnyugdíjpénztárak átlagos éves hozama az utóbbi tíz évben - derül ki a Pénzügyi Szervezetek Állami Felügyeletének (PSZÁF) kedden közölt adataiból. Tavaly a 4,7 százalékos infláció mellett 3,65-13,52 százalék közötti mértékben gyarapodott a vagyon.

Tíz év alatt szinte mindenki az infláció felett

Az elmúlt tíz év átlagos hozamait tekintve megállapítható, hogy szinte minden magánnyugdíjpénztárnak sikerült túlteljesítenie az 5,37 százalékos átlagos inflációt. Ez alatt mindössze a Budapest Országos Kötelező Magánnyugdíjpénztár és az Évgyűrűk Országos Nyugdíjpénztár klasszikus portfólióinak 5 százalék alatti átlaghozama volt, míg az AXA növekedési portfóliója az inflációval megegyező, 5,37 százalékos hozamot produkált. A többi cég mind az infláció felett tudott teljesíteni.

A legjobban az Életút Első Országos Nyugdíjpénztár klasszikus portfóliójának ügyfelei jártak, nekik az elmúlt tíz év átlagosan 8,95 százalékos vagyongyarapodást hozott. A többi pénztár javarészt az 5-8 százalékos sávban szóródott, azaz ha kismértékben is, de nőtt a tagok pénzének reálértéke ez elmúlt tíz évben.

A teljes működés már nem ilyen fényes

A kormányzati nyugdíjtőzsdés propaganda a számok alapján durva csúsztatás volt, ám a pénztárak a teljes működésük alatt nem értek el túl fényes eredményt. A PSZÁF számításai szerint - melyet a teljes befizetésre vetítve végzett el - a magán-nyugdíjpénztári szektor fennállásának 13 éve alatt -0,21 százalék átlagos reálhozamot ért el. A felügyelet honlapján közölt adatok szerint a 17 magánnyugdíjpénztár közül 11 ért el pozitív reálhozamot, 6 kassza reálhozama pedig negatív volt. (A 18. kassza, a Generali Magánnyugdíjpénztár 2008-ban alakult.)

A legmagasabb 13 éves reálhozamot az Életút érte el (1,72 százalék), őt a Postás (1,46 százalék), majd a Villamos nyugdíjpénztár (1,09 százalék) követi. Pozitív a 13 évi reálhozama az Allianznak (0,33 százalék), az Aranykornak (0,05 százalék), az Axának (0,06 százalék), a Dimenziónak (0,35 százalék), az ING-nek (0,63 százalék), az MKB-nak (0,51 százalék), az OTP-nek (0,44 százalék) és a Vasutas magánkasszának (0,41 százalék) is.

A két legrosszabb eredményt felmutató magánkassza az Évgyűrűk (-3,70 százalék) és a Quaestor (-2,34 százalék). Negatív reálhozamot könyvelt el az elmúlt 13 évre a felügyeleti számítások szerint az Aegon (-1,21 százalék), a Budapest (-1,52 százalék), az Erste (-1,66 százalék) és a Honvéd is (-1,83 százalék). A felügyeleti számítások a PSZÁF tájékoztatója szerint részben becsült adatok alapján, a pénztári tagok által teljesített összes befizetés figyelembevételével készültek, a működési és likviditási alapra történt levonásokat is a hozamkalkuláció alapját képező bevételeknek tekintve. E módszernek az a logikája, hogy ezeket a levonásokat is a hozamot csökkentő költségként ismeri el.

Jó év volt a tavalyi

"2010-ben a 18 hazai magánnyugdíjpénztár klasszikus portfólióinak összesített, vagyonnal súlyozott nettó hozama 5,41 százalék, kiegyensúlyozott portfólióinak hozama 8,57 százalék és növekedési portfólióinak hozama 10,97 százalék volt. Ezek összességükben elmaradnak ugyan 2009 kiemelkedően magas adataitól, azonban így is az éves infláció felett teljesítettek" - olvasható a PSZÁF adataiban. Az éves infláció 2010-ben 4,7 százalék volt egyébként.

Az elmúlt három év folyamatai jól példázták azt, hogy a magyar nyugdíjpénztárak milyen mértékben vannak kitéve az értékpapírpiacok mozgásainak, és arra is rávilágítottak, hogy a pénztárak által követett befektetési politikák, és a választható portfólió bevezetésével a különböző kockázati szintet képviselő portfóliók mennyire eltérő hozamokat eredményezhetnek. Az árfolyamok mozgásaira a jövőben is számítani kell, mivel ez az értékpapírpiacok sajátja - emelik ki a felügyelet szakemberei.

A PSZÁF egyébként szintén kedden közölte a nyugdíjpénztárak 2010-es hivatalos nettó hozamrátáit is: itt az OTP növekedési portfóliója vitte a prímet 13,52 százalékos vagyonnövekedéssel, azaz ott a tagok befizetései majdnem az infláció háromszorosával gyarapodtak. A legrosszabbul az járt, aki a Quaestor növekedési portfóliójában van, nekik ugyanis csak 3,65 százalékos volt a nettó hozamuk, ami nagyjából egy százalékos negatív reálhozamot jelentett 2010-ben.

Van garancia a hozamra

A reálhozamra egyébként a magánnyugdíjpénztárak garanciát vállalnak, erre a célra jött létre a Pénztárak Garancia Alapja. Ez azt jelenti, hogy a magánnyugdíjpénztári tag nyugdíjba vonulásakor a pénztár kiszámítja, hogy egyéni számlájának egyenlege mekkora lenne, ha tagságának teljes időtartama alatt minden havi befizetése az adott hónap inflációs rátájával megegyező kamatot eredményezett volna. Amennyiben a számláján lévő összeg ennél kisebb, a különbözetet az alap pótolja. A garanciaalapban a tavalyi év végén nagyságrendileg tízmilliárd forint volt elkülönítve erre a célra a pénztárak befizetéseiből.

Ugyanakkor elveszti a hozamgaranciát az a tag, akinek a 2010. január 1-ét követő portfólióváltásai, illetve pénztári átlépései között bármikor kevesebb, mint 5 év telik el. Mivel a garancia elvesztése komoly anyagi veszteséget jelenthet a tagok számára, a portfólióváltások, illetve a pénztári átlépések során fokozott figyelemmel kell mind a tagoknak, mind a pénztáraknak eljárni - figyelmeztet a PSZÁF.

Beke Károly

mfor.hu