Az alapkamat és más irányadó kamatok emelkedése miatt a pénzpiaci hozamok jelentős mértékben megnövekedtek. Ez a folyamat pedig begyűrűzött már a személyi hitelek piacára is.

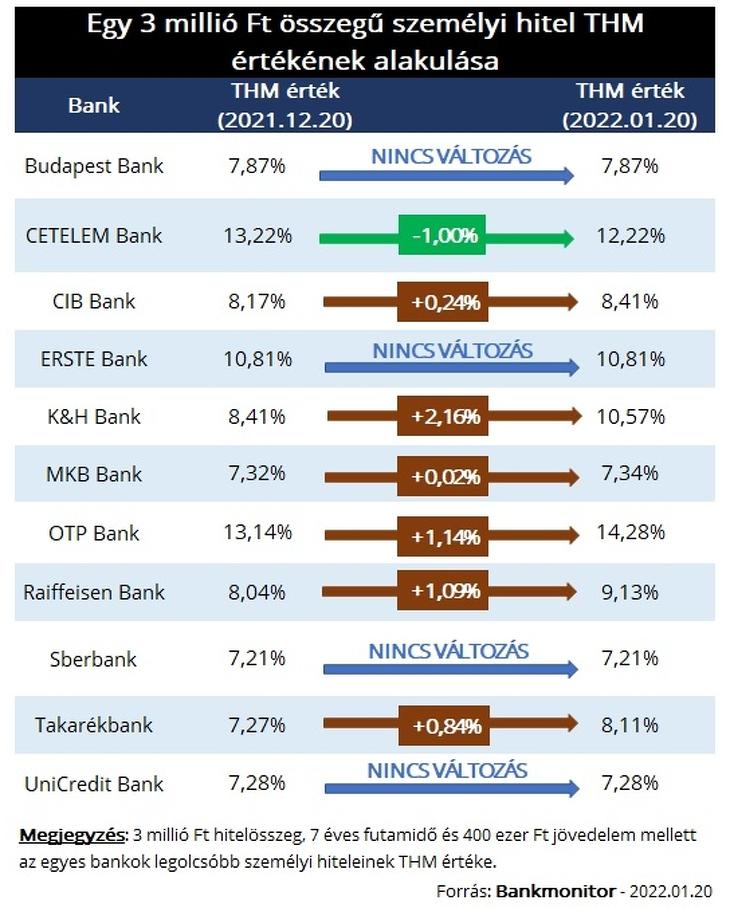

A Bankmonitor által vizsgált 11 bank közül 6 megemelte a legnépszerűbb fogyasztási hiteleinek kamatát. Emiatt átlagosan 0,4 százalékponttal magasabb THM mellett lehet jelenleg fedezetlen hitelt igényelni, mint egy hónappal ezelőtt.

A 0,4 százalékpontos drágulás egy 3 millió forint összegű, 7 éves futamidejű kölcsön esetében havi 600 forint törlesztőrészlet növekedést eredményez. Emiatt 51 ezer forinttal kell többet jelenleg visszafizetni a hitelre összességében, mintha azt egy hónappal ezelőtt igényelték volna.

Még jelentősebb a drágulás hatása, ha csak a kamatot emelő pénzintézetek vizsgáljuk meg: ezek a CIB Bank, a K&H Bank, az MKB Bank, az OTP Bank, Raiffeisen Bank és a Takarékbank. Ezek közül két pénzintézet minimális mértékben 0,02-0,24 százalékponttal emelte meg kölcsöne kamatát. Viszont a maradék négy esetében a drágulás jóval jelentősebb, 0,84-2,16 százalékpont volt.

Utóbbi négy pénzintézet esetében egy 3 millió forint összegű személyi hitelre 1 300 – 3 300 forinttal kell többet fizetni havi szinten 7 éven keresztül. Ez a változás már érdemi hatást gyakorolhat az igénylők pénztárcájára.

További kamatemelés várható

Hosszabb időtávot vizsgálva azért még mindig nem tűnik kritikusnak a helyzet: egy évvel ezelőtt a személyi hitel átlagos THM értéke ugyanezen 11 pénzintézetnél 9,10 százalék volt, ennél csak minimálisan magasabb a jelenlegi 9,38 százalékos átlagos érték. (Sőt jelenleg a legjobb ajánlatok még olcsóbbak is, mint egy évvel ezelőtt.)

Ugyanakkor a pénzpiaci hozamok jelentősebb mértékben emelkedtek, mint a fogyasztási kölcsönök költsége. Sőt a 2021. decemberi 7,4 százalékos inflációs érték miatt a jegybank alapkamat további emelkedése várható. Ez bizony ténylegesen megágyazhat a bankok további kamatemelésének.

Elég csak a lakáshitel piacra tekinteni: a kamatokat a pénzintézetek már a tavalyi év második felében elkezdték emelni. A folyamatba gyakorlatilag az összes bank becsatlakozott, sőt számos pénzintézet 2022. januárjáig már többször is növelt a kamatokon.

A személyi hitelek piacán ez a drágulás később kezdődött, de a Bankmonitor szakértői szerint hasonló folyamat fog lezajlani, mint a jelzáloghitelek esetében már láthattunk és láthatunk mind a mai napig. Éppen ezért minden fedezetlen hitel iránt érdeklődőnek érdemes gyorsan cselekednie és a jelenlegi feltételekkel felvenni a kölcsönt. A várakozóknak ugyanis a tovább növekvő költségekkel kell majd szembesülniük.