A MAZARS nemzetközi könyvvizsgáló és tanácsadó vállalat idén nyolcadik alkalommal jelentette meg régiós kutatását, amely 21 ország aktuális adózási információit mutatja be.

Élen járunk az adó-digitalizációban - kevesebb adminisztráció, fehérebb gazdaság

Csizmadia Heléna, a MAZARS adóigazgatója a kutatás eredményeinek online ismertetésekor elmondta: a régióban az elmúlt években jellemző tendencia a digitális technológia egyre jelentősebb terjedése az adóügyek terén is. A digitális, multinacionális nagyvállalatok ugyan lépéselőnyben vannak az adóhatóságokhoz képest, de a hatóságok egyre jobban kezdenek felzárkózni, és maguk is használják az innovatív megoldásokat.

Csizmadia Heléna kiemelte: Magyarország egyébként ebben a trendben élen jár. Az elektronikus megoldások célja az adóadminisztráció csökkentése - bár a bevezetésnél előfordulhat (mint az ekáer esetében is), hogy az adózók adminisztrációs többlet-teherként élik meg az újdonságokat, összességében csökkentik a bürokráciát az intézkedések. Az eSzja beveztetése például szintén egyértelműen ebbe az irányba mutat, de az áfa terén is előtérbe kerülnek az elektronikus felületek - hamarosan pedig az áfabevallást is összeállíthatja majd az adóhatóság a hozzá beérkező adatok alapján, ami jelentős könnyítést jelenthet. A szakértő szerint az is jó hír, hogy nem csak az elvárásokban, előírásokban jelenik meg az innováció, hanem digitális eszközöket is kínál az adózóknak a kötelezettségek teljesítéséhez az adóhatóság.

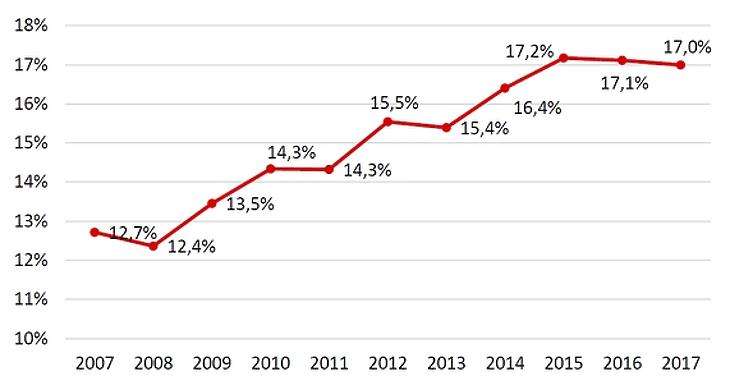

A digitális megoldások hatása nem csak adminisztrációs könnyítésként jelenik meg, hanem a hatékonyabb adóbeszedésben is - a fehéredés folyamatos, az innovatív intézkedések hatásai jól számszerűsíthetőek. Az alábbi ábrán a magyarországi effektív áfakulcs alakulását mutatja be az MNB számítása - ez a tényleges adóbevétel és a becsült adóalap hányadosaként számolt érték, ami 10 év alatt közel 5 százalékponttal emelkedett:

Beszédes adat még a fehéredés szempontjából az áfarés alakulása is - ez a tényleges áfabevétel és a becsült adóalap alapján elméletileg beszedhető összeg közötti különbséget méri az utóbbi arányában. Minél alacsonyabb ez a szám, annál közelebb van a tényleges bevétel az elméletileg beszedhetőhöz, tehát annál hatékonyabban működik a rendszer. Az utolsó felmérés szerint a magyar áfarés az uniós átlag közelébe csökkent, és kedvezőbb, mint a többi visegrádi országban – annak ellenére, hogy az Európai Unióban hazánkban a legmagasabb az áfa.

Ha az adóhatóságok beszélni kezdenek egymással, akkor megugrik a bevétel

Szintén az elmúlt években jellemző adóügyi trend a régióban az is, hogy az EU próbál gátat szabni az adóversenynek. Ez egyrészt egységesebb szabályozással, másrészt az országok közti hatékonyabb információcserével igyekeznek elérni - Csizmadia Heléna felhívta a figyelmet, hogy ez utóbbinak köszönhetően egy OECD-kimutatás szerint 95 milliárd euró többletbevétele keletkezik az országoknak, így nem elhanyagolható tényező, a jövőben is fontos szerepe lesz az adóhatóságok együttműködésének.

Az adózói kör bővítése pedig akár adócsökkentésre is lehetőséget adhat - hívta fel a figyelmet a szakértő.

Magyarország: rekord-áfa, rekord-alacsony társaságiadó-kulcs

Ami a hazai folyamatokat illeti: a magyar adóhatóság összességében adózó-barátnak mondható, de azért ha a költségvetés oldaláról nyomás jelentkezik a bevételek növelésére, ez a helyzet jó eséllyel változhat - különösen a multik érezhetnek ebben változást adott esetben.

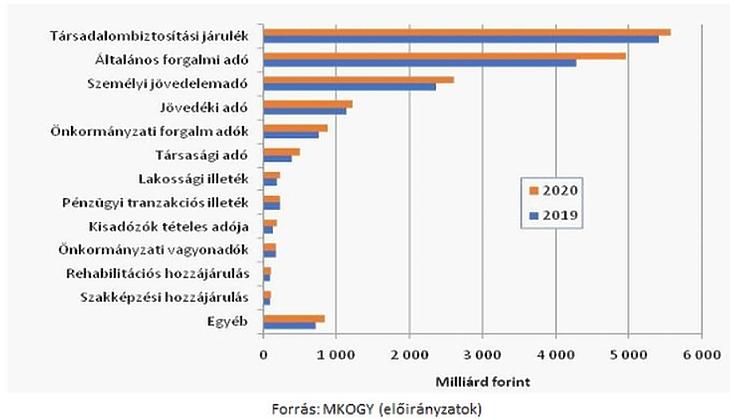

Továbbra is jellemző, hogy a jövedelem adóztatása helyett a fogyasztás adóztatásán van a hangsúly Magyarországon - ez kivételesen magas általános áfa-kulcsban és a kivételesen alacsony társaságiadó-kulcsban remekül látszik. Ahogy a várt adóbevételek szerkezetében is: társasági adóból a 2020-ra várt bevétel a töredéke a várt áfa-bevételnek:

A legnagyobb növekedést egyébként az ábrán is látható módon az áfa-bevételeknél tervezte be a kormányzat, a koronavírus-járvány azonban a fenti ábrát könnyen átírhatja...

A forgalmi típusú adók esetében a normál adókulcsok átlaga 20 százalék körül alakul 2020-ban a régióban. A Horvátországban és Magyarországon hatályban lévő 25, illetve 27 százalékos normál áfakulcs továbbra is különösen magasnak számít; Horvátországban 2020-ban elmaradt a korábban tervezett 1 százalékpontos csökkentés.

A vizsgált piacokon a társaságiaadó-kulcsok átlaga 16 százalék körül alakul, hazánkban a legalacsonyabbnak számító, 9 százalékos adó terheli a társaságok jövedelmét. A régió legalacsonyabb és legmagasabb adókulcsa között több mint 20 százalékpontos különbség mutatkozik.

Van ez lejjebb is: jövőre már csak átlagosan 5,5 százalék társasági adót fizetnek a cégek

A jövő évi költségvetésben találtuk meg a kormány kalkulációját arról, hogyan alakul a tényleges társasági adóterhelés 2021-ben. Részletek >>

Továbbra is nagyon drága bért fizetni Magyarországon

A régió gazdaságai között elég nagy a szórás a jövedelem-szintek tekintetében. A versenyszféra átlagkeresete szempontjából a régió első harmadának közelében vagyunk (főleg ha Ausztriát és Németországot kiemeljük az adatsorból).

A minimálbér növekedése (5%) Magyarországon a régiós átlag alatti (7 százalék Németorsztág és Ausztria nélkül), több régiós országban – főleg az alacsonyabb kategóriából induló országok esetében – ennél lényegesen nagyobb léptékű a felzárkózás. A privát szktor átlagbérének emelkedése Magyarországon a régiós átlagot hozta 2020-ban (8 százalék).

Az elmúlt évek fokozatos szociális hozzájárulási adó csökkentésének köszönhetően a munkáltatói bérjárulékok Magyarországon is a régiós átlag szintjére csökkentek. A válság miatt előrehozott további két százalékpontos szocho-csökkentéssel pedig még a jelenleginél is versenyképesebbé válik a hazai munkáltatói bérköltségarány.

Ezzel együtt Magyarországon továbbra is jelentős az adóék: a munkáltató által fizetendő bérköltség közel 44 százaléka megy a költségvetésbe - derül ki az összeállításból. Másképp fogalmazva: ha a munkáltató 100 ezer forint nettó bért akar kifizetni (ami bruttó 150 ezer forintos fizetést jelent) dolgozójának, akkor ez összesen 179 ezer forintos költséget jelent a számára.

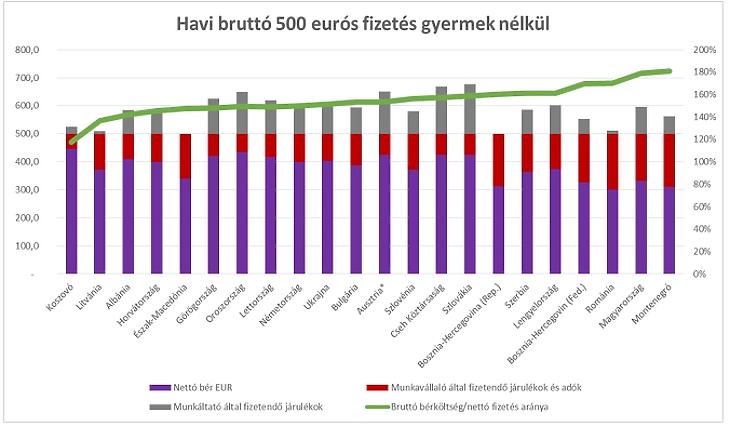

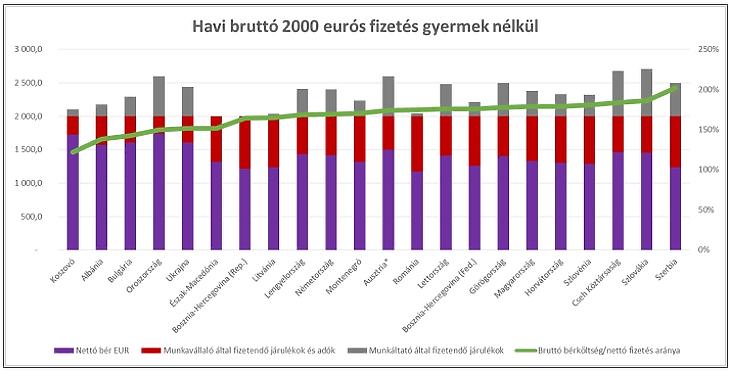

A Mazars 500 eurós bruttó fizetés esetén vizsgálta meg a havi közterhek alakulását Közép- és Kelet-Európa országaiban. Arra jutottak, hogy Magyarországon a második legmagasabb a foglalkoztatást terhelő közteher, Montenegró után - amennyiben nincsen gyermeke az adózónak. (Ha van ebben jó hír, az az, hogy voltunk utolsók is - a helyzet tehát valamelyest javult.)

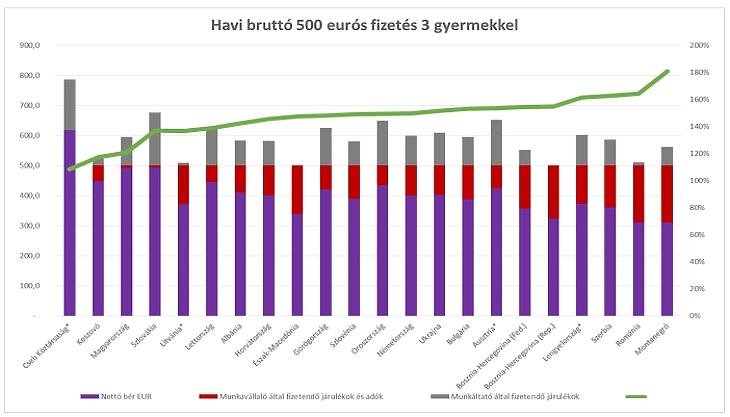

Persze tudjuk, hogy a magyar adórendszer sajátossága a jelentős családi támogatás - a Mazars ezért azt is megvizsgálta, hogy 3 gyermekkel hogyan alakulnak a közterhek 500 eurós bruttó bér esetén. Ebben az összehasonlításban már sokkal jobban állunk, a lista harmadik helyére ugrik előre Magyarország a bruttó bérköltség/nettó fizetés arányában. Ahogy az ábrán is látszik, a gyermekszám a munklátatói terheket nem befolyásolja - csak a munkavállaló által fizetendő járulékok és adók tűnnek el szinte teljesen.

Az is látszik, hogy az egykulcsos adó miatt ha valaki jobban - sőt, sokkal jobban - keres, akkor máris jobban áll a bruttó bérköltség/nettó fizetés aránya: 2000 eurós bruttó bérnél már a gyermek nélküli munkavállalók esetében is több hellyel előrébb találjuk Magyarországot a rangsorban. A más országokban alkalmazott többkulcsos szja hatására az elvonás mértéke ezeken a szinteken már nem Magyarország esetében a legmagasabb.

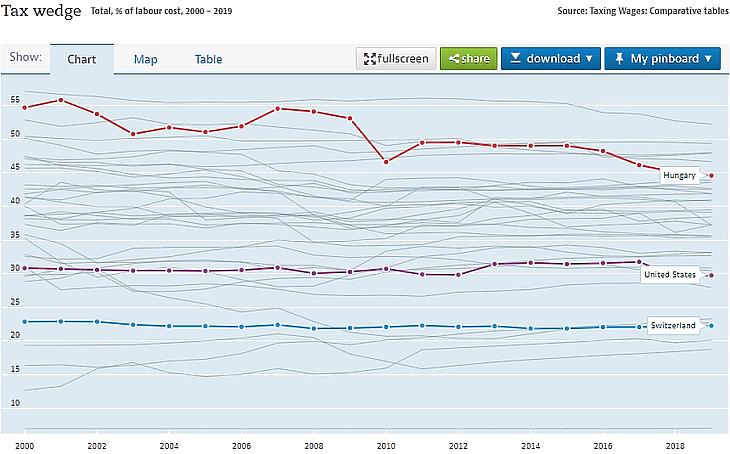

A 43,75 százalékos adóékkel tehát Magyarország a nemzetközi "élmezőnyben" van, jelentős az elvonások szintje - az alábbi ábrán viszont látszik, hogy a lassú javulás azért tovább tart:

Magyarország nem szakadt meg, hogy segítse a cégeket a válságban - de legalább kiszámítható

H. Nagy Dániel, a Mazars adóigazgatója az online tájékoztatón azokról az (adóügyi) intézkedésekről beszélt, amelyeket a felmérésben érintett országok a járványhelyzet miatt életbe léptettek a cégek életének megkönnyítése érdekében. Több országban, így Magyarországon is elhalasztottak bizonyos adófizetési kötelezettségeket, illetve lehet kérni adózási könnyítést is - sok helyen felső limit nélkül, nálunk kevésbé nagyvonalúan, 5 millió forintos határig lehet kérni egy adónemben az elengedést.

A beszámoló-leadási kötelezettségének elhalasztása is sok helyen fordul elő, és az adóelőleg-fizetési kötelezettség mérséklése is. Csehországban és Lengyelországban ráadásul egy olyan rendkívüli intézkedést is beveztettek, hogy a 2020-as év vesztesége nem csak a következő évekre, hanem a korábbi évekre is átvihető - magyarán korábban befizetett adót kaphatnak vissza a veszteséges cégek, mondta H. Nagy Dániel. Ez Magyarországon is nagy segítséget jelentene a járványhelyzet miatt veszteségessé váló cégeknek.

Az áfát illetően nálunk nem történt külön intézkedés - annyi történt, hogy a kifizetést kissé felgyorsította a NAV a visszaigényléseknél. Arra van csak lehetőség, hogy a járványhelyzet miatti eszközátadás esetén kérni lehet az áfafizetéstől való eltekintést (például ha valaki laptopot kap otthoni munkához).

Viszonylag szűk kör kapott a vállalkozások között adózási kedvezményeket, de esetükben valóban érdemi segítséget jelenthetnek az intézkedések - a veszélyeztetett ágazatok támogatása 100 milliárdos nagyságrendben történik Magyarországon. A "Kurzarbeit" magyar verziója a részmunkaidős foglalkoztatást támogatja ugyan, de nem túl bőkezűen - a munkáltatóknak esetenként jobban a zsebükbe kell nyúlni, mit amennyit az állami támogatás jelent.

Ezen kívül vannak olyan kisebb könnyítések, határidő-változtatások, amelyek nem kerülnek pénzbe az államnak, de jelenthetnek némi könnyebséget a cégeknek.

H. Nagy Dániel egy érdekességre is felhívta a figyelmet: miután Magyarország az Európai Bíróságon sikeresen megvédte a kiskereskedelmi cégekre évekkel ezelőtt kivetett különadót, Lengyelország is kedvet kapott egy ilyen formájú közteherhez, és tervezni is kezdték az adófajta bevezetését - a járvány miatt azonban ezt elhalasztották. Nálunk ezzel szemben épp a járványra hivatkozva vetették ki újra a kiskereskedelmi szektorra a különadót - amit nem sokkal később egy törvényjavaslattal a válsághelyzet utáni időkre is kiterjesztettek.

A tájékoztatón lapunk azt kérdezte a szakértőktől: a jövőbeli beruházási döntéseknél mennyire veszik majd figyelembe a cégek az egyes országok eltérő válságkezelési gyakorlatait? Mennyire számít majd a szokásos tényezők mellett az ország kiválasztásánál az, hogy hogyan segítették a cégeiket a koronavírus-válság idején? H. Nagy Dániel szerint mivel a válságkezelő intézkedések összességében azért elég hasonlóak voltak a régió országaiban, ez kisebb súllyal esik majd latba - még ha a korábban említett kiskereskedelmi különadó miatt fel is vonhatják a szemöldöküket azok, akik célországot keresnek egy beruházásásnak. A korábbi magyarországi gyakorlatok alapján azért ez a lépés sem ment meglepetés-számba. Csizmadia Heléna pedig azt emelte ki: ezeknél a beruházási döntéseknél a stabilitás kiemelten fontos - ennek hiánya miatt joggal érte régebben sok kritika Magyarországot, mostanra azonban sokat javult a helyzet, nincsenek egyik évről a másikra jelentős változtatások, sokat nőtt a kiszámíthatóság.

Ábrák forrása: MAZARS