A külföldi hozamkörnyezetet tekintve az MNB számára van még játéktér, hisz az Európai Központi Bank legutóbbi kamatdöntő üléséről kiadott jegyzőkönyv szerint a döntéshozók úgy gondolják, hogy egyelőre korai lenne változtatni a kommunikáción. Az európai eszközvásárlási program szeptember végéig van érvényben, havi 30 milliárd eurós keretösszeggel. Az általános piaci várakozás alapján októbertől kivezethetik a programot, de ezt követően hosszú ideig 0 százalék maradna az alapkamat.

Ezzel szemben a Fed várhatóan március 21-i ülésén kamatot emel. A február eleji ülés után megjelent közleményben az amerikai döntéshozók utalnak az infláció várható emelkedésére. A munkaerőpiaci folyamatok továbbra is kedvezőek, folytatódhat a pozitív trend, ugyanakkor a gazdasági növekedés üteme továbbra is mérsékelt. Nem világos még, hogy az idei évben összesen 2-3 vagy 4 ilyen lépés várható, az ezzel kapcsolatos bizonytalanság a magyar jegybank kommunikációjában is érezhető.

Az Equlior szakembereinek véleménye szerint jelenleg a jegybanki politikában nem csak az inflációs várakozások alacsony szintjének fenntartása a cél, hanem az MNB a külső hozamkörnyezet változása miatti magyar kötvénypiaci mozgásokat is figyelemmel kíséri és szükség esetén újabb nem konvencionális eszközökkel be is avatkozhat. Bár az elmondások szerint az új monetáris politikai eszközökkel a hazai hosszú hozamok nemzetközi hozamokhoz viszonyított relatív pozícióját kívánja befolyásolni a Monetáris Tanács, a jegybanki szakértők is elismerték, hogy "A jegybanki kommunikáció és a bejelentett lépések összességében hatékonyan járultak hozzá a hazai hosszú kötvényfelárak csökkenéséhez."

A márciusi ülésre tartogathatja tehát a muníciót a jegybank, nem csak a külföldi események miatt, hanem azért is, mivel az akkor megjelenő Inflációs Jelentés új jegybanki előrejelzései világosabb képet festhetnek 2018-ról.

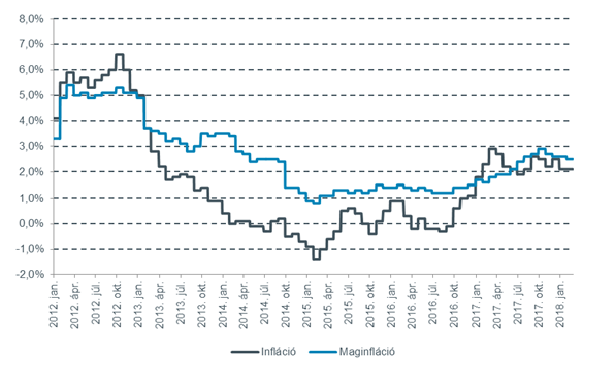

Az inflációs várakozások világszerte mérsékeltek, ez – az importált infláció – az egyik legfontosabb tényező, amelyet egyelőre kiegyensúlyoz az olajár emelkedéséből származó hatás. A belső folyamatokat illetően 2017-ben Magyarországon a maginfláció az MNB előrejelzésnél alacsonyabban alakult, jól látható, hogy a feszes munkaerőpiaci helyzet és a magasabb bérek sem emelték a szolgáltatószektor, sem a tartós fogyasztási cikkek árait. 2018 nagy kérdése, hogy ez a helyzet megváltozik-e, ekkor a vártnál korábban is elérhetjük az árstabilitásnak megfelelő, MNB által kitűzött 3 százalékos értéket.

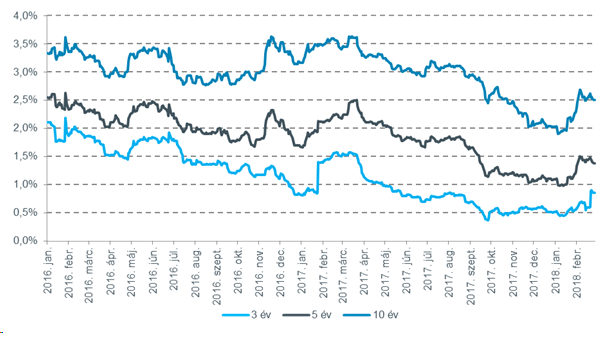

A márciusi ülésen valószínűleg már a januárban bevezett intézkedések első hatásait is értékeli a jegybank. Ez az időhorizont már elég hosszúnak bizonyulhat ahhoz, hogy az első kilengésektől eltekintve látszódjon, milyen hosszabb távú hatást lehet elérni a hosszabb lejáratú hozamok esetében, illetve hogy a hozamgörbe alakja hogyan módosul a feltétel nélküli kamatcsere-eszköz hatására. A hozamgörbe meredekségének csökkentése az MNB céljai szerint elősegíti az éven túl rögzített kamatozású hitelek arányának növekedését, hozzájárulva a pénzügyi stabilitás javulásához. Amíg a forint árfolyama stabilan alakul, az MNB által januárban felvázolt új monetáris pálya, "bebetonozott alapkamattal", laposan tartott hozamgörbével és csökkenő devizatartalékokkal lehetőséget teremt a gyakorlati átállásra az aktív oldalra, annak adminisztratív bejelentése nélkül is.

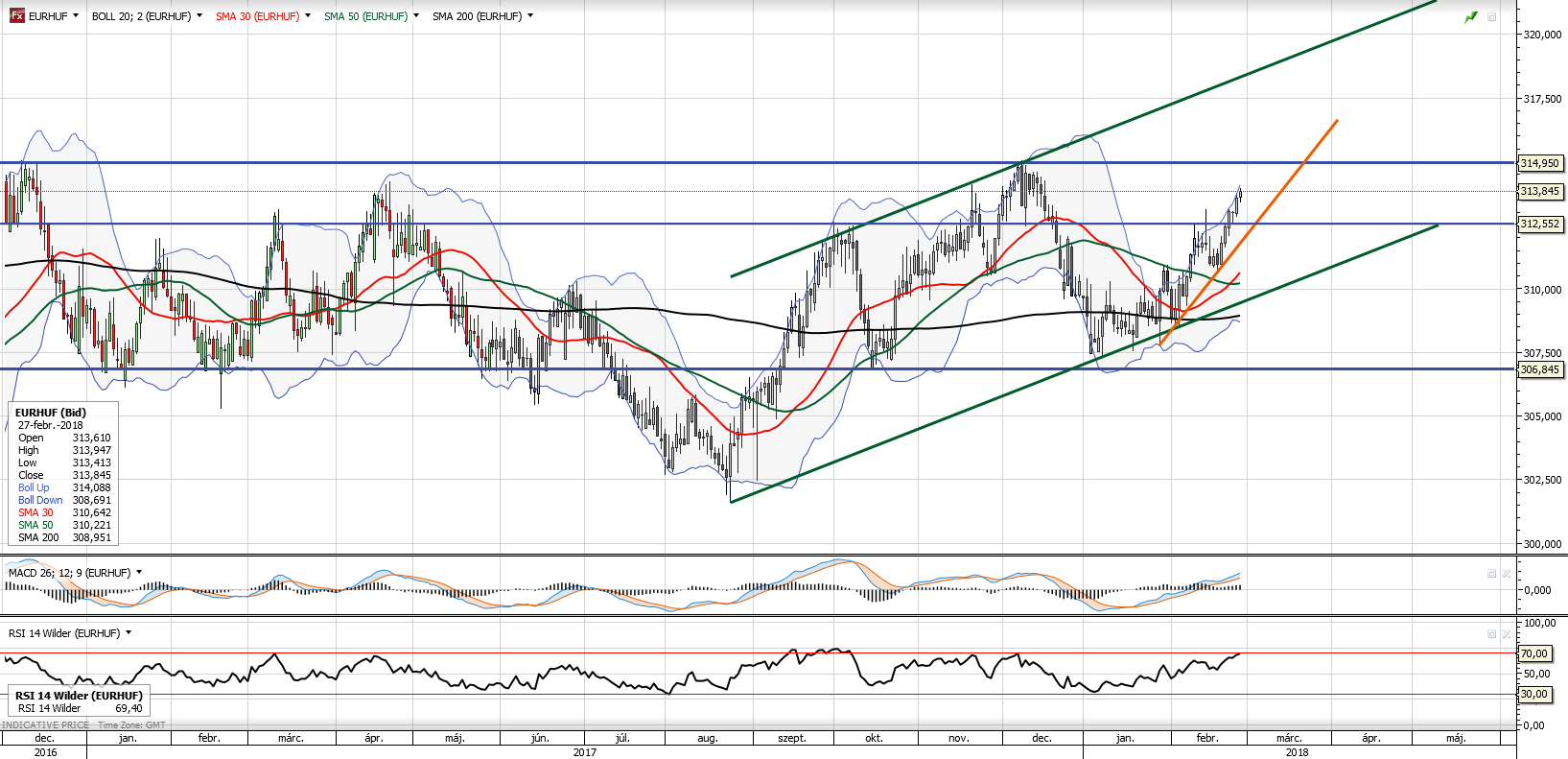

Az MNB jelenlegi monetáris politikája alapvetően forintgyengítő, de a stabil fundamentumok (folyó fizetési és külkereskedelmi többlet, csökkenő adósságpálya, javuló hitelminősítői megítélés) ellensúlyozzák a hatást. Emiatt hosszabb távon továbbra sem várunk érdemi elmozdulást, az év egészében a 303-318-as sávban mozoghat a jegyzés, majd részben a változó európai monetáris politikának köszönhetően, az év második felében gyengülhet nagyobb mértékben a forint, melynek során akár a 320-as szint megérintése is elképzelhető.

A rövid távú technikai kép továbbra is érdekes, hiszen a januári kamatdöntő ülés óta tovább gyengült a forint az euróval szemben. A 312,5 forintnál húzódó ellenállás szignifikáns áttörésével belátható közelségbe került a legutóbb tavaly decemberben látott 315 forintos szint. Ennek ellenére némi megtorpanás jöhet az emelkedésben, mivel a technikai indikátorok közül az RSI a forint túladottságát jelzi, ez pedig kisebb korrekció mellett szól. Ez esetben a korábban ellenállásként szolgáló 312,5 forint jelenthet támaszt, majd új lendületet véve ismét célba vehetné a deviza a 315 forint közeli szinteket.