Az eredeti cikk laptársunknál, a privatbankar.hu-n jelent meg.

Első pillantásra úgy tűnhet, hogy az árupiacokon is rossz év volt 2020. Biztosan sokan emlékeznek még arra, amikor tavasszal egy napra jelentős mínuszba zuhant az amerikai típusú kőolaj árfolyama, de azóta sem tért teljesen magához. (Bár már nincs extrém alacsony szinten sem.)

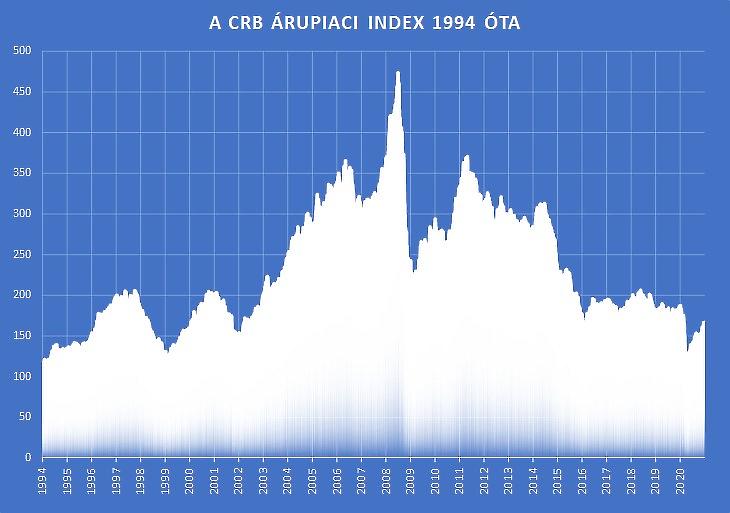

Látszólag a pesszimista képet támasztja alá a híres CRB árupiaci index is, amely az idén mintegy kilenc százalékot esett. Valójában azonban ebben is magas, 40 százalék körüli az energiahordozók aránya, így ezt is főleg az olaj húzta le.

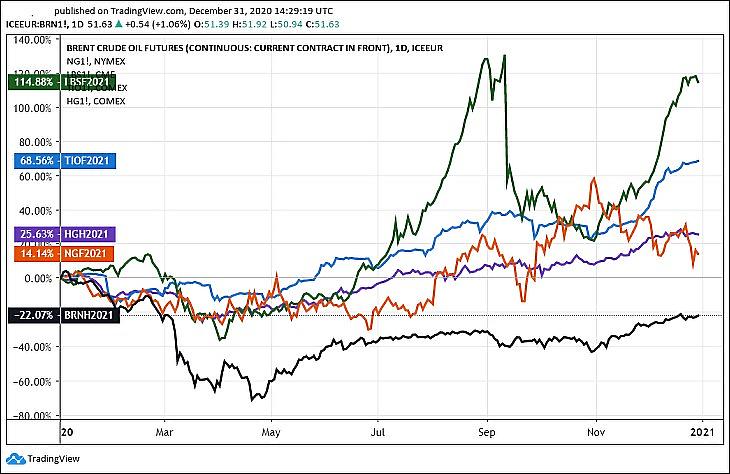

Ha azonban megkülönböztetjük egymástól az egyes árupiaci termékeket és termékcsoportokat, akkor sokkal differenciáltabb képet kapunk. A kőolajon és annak feldolgozott termékein kívül kevés árupiaci termék áll mínuszban az év elejéhez képest. (Ilyenek még a hús és az élőállat, a tej , a rizs és a kakaó.) Ám a fontosabb nyersanyagok mintegy kétharmada pluszban van, sőt a legtöbbjük bőven két számjegyű emelkedést ért el 2020-ban.

Ezek voltak a csúcstartók az árupiacon

A legjobban teljesítő árupiaci termékek bőven túlszárnyalták a részvénypiacokat is. Például az amerikai S&P 500 index 15 és fél százalékos, a német DAX négy százalékos vagy a japán Nikkei 225 mutató 16 százalékos emelkedését. (A Nasdaq Composite technológiai index 43 százalékkal ment fel.)

A csúcstartók közé tartozik az amerikai faanyag, amely megduplázta árfolyamát, az amerikai házépítési, lakásfelújítási láz miatt. Élen a vasérc mintegy hetven százalékos emelkedéssel, és az év végén az ezüst is belehúzott, így majdnem másfélszeresére drágult az év során. A szójabab vagy a narancslé, a palládium vagy a réz is jókora emelkedést ért el (25-40 százalék között). Még a sokáig elfeledettnek és elátkozottak tűnő platina is pluszban zárta végül ezt az évet, és négy és fél éves csúcson van.

Az infláció réme

De miért szárnyal ennyiféle árupiaci termékek és merre mennek vajon tovább? Egyre több olyan elemzést olvasni, amely a várható inflációban látja a választ. Az infláció jelenleg globálisan alacsony, sok helyen még csökkent is a válság miatt. A válságok általában dezinflációs hatásúak, hiszen sok piacon csökken a kereslet, visszaesik a fogyasztás, miután nőtt a munkanélküliség.

Kevesebb pénze van az embereknek, sőt még spórolni is jobban akarnak a bizonytalanság miatt, így keveset költenek. Ezt a dezinflációs hatást 2008-2009 után is tapasztalhattuk. Sok jegybank óta is hiába szenved, hogyan hajtsa fel az inflációt legalább a kívánatosnak gondolt évi két-három százalék körüli értékre.

Szkeptikus hangok

Már 2008 után is erősek voltak azok a hangok, amelyek az inflációval riogattak a jegybanki gazdaságélénkítő lépések, a gazdaságokra öntött hatalmas mennyiségű friss pénz miatt. Ám erre mégsem került sor, a pénzmennyiség inkább kötvénypiaci és részvénypiaci áremelkedést, “eszközár-buborékot” okozott. Így most is rendkívül sok a szkeptikus hang az inflációval kapcsolatban. Legalábbis rövid- és középtávon sok közgazdász egyáltalán nem tartja reálisnak az inflációs félelmeket.

Mások viszont rámutatnak, hogy a jelenlegi helyzet több ponton is alapvetően eltér a 11-12 évvel ezelőttitől. Ezeket és az árupiacra pozitívan ható főbb tényezőket listában foglaltuk össze.

1. Nagyobb a pénzbőség.

A jegybankok által a piacra öntött pénz jóval több, mint annak idején volt az előző válságban. Több országban, mint az USA, annak sokszorosát teszi ki.

2. Beszálltak a kormányok.

Míg korábban elsősorban a jegybankoktól várták a gazdaság élénkítését, és ők növelték a pénzmennyiséget, most a kormányok is beszálltak. (A monetáris politika mellett a fiskális politika is pénzszórásba kezdett.) Példa erre a tavaszi 1200 dolláros, majd a napokban kiküldött 600 dolláros amerikai csekk, amely közvetlenül az emberek zsebébe vándorol, így növelve a fogyasztást. Európában pedig különböző bértámogatások vannak szokásban, néha akkor is, ha a dolgozó eközben otthon ül.

3. Jön Joe Biden

A piacok arra számítanak, hogy ha az amerikai elnököt január 20-án beiktatták, újabb gazdaságélénkítő programok indulnak. Ahogy az előző demokrata elnök, Barack Obama idején is komoly gazdaságélénkítés folyt.

4. Gyengül a dollár

A különböző amerikai fiskális és monetáris programok tovább gyengíthetik a dollárt. A gyengülő dollár pedig többnyire felhajtja a nyersanyagok árát.

5. Nagyon negatív lesz a reálkamat

A jegybankok várhatóan még hosszú évekig megpróbálják nulla közelében tartani a kamatokat, hogy ne okozzanak adósságválságot. Ennek következtében súlyosan negatív marad a reálkamat, a kockázatmentes megtakarítások veszítenek értékükből. Ez hatalmas tőkét vonzhat még a nemesfémek piacára, más árupiacokra, de az ingatlanpiacra és a részvénypiacra egyaránt.

6. Ha beindul a növekedés

Ha válságban is drágulnak a nyersanyagok, mi lesz a növekedésnél? Ha az oltások nyomán újra megindul a világgazdaság, az nagy keresletet a nyersanyagok iránt.

7. A 2008-as analógia

A válság ellenére 2008-ban ugyan estek egy darabig az árupiaci termékek, például az olaj, az arany és az ezüst, de hamarosan felfelé indultak, és 2011-2013 között nagyon magas szinteken tetőztek. Ha most is az a forgatókönyv valósul meg, akkor még könnyen megkétszereződhet az ezüst, emelkedhet ötven-hatvan százalékot az olaj. Lehet, hogy fog még hármassal is kezdődni az arany ára, pár éven belül.

8. Az új iparágak kereslete

Egyes területeken, mint az elektromos autóknál a szükséges speciális nyersanyagokból lehet, hogy nem is lesz elég, ami óriási magasságokba repítheti például bizonyos fémek árát.

9. Egyre többen leszünk

További fontos tényezőnek tartják, hogy a Föld lakossága a következő évtizedekben még tovább fog nőni. Így a tovább népesedő országok felől érkező kereslet még sokáig nőni fog számos nyersanyag iránt.

Mik azok az árupiaci szuperciklusok?

Az árupiaci irodalomban sokszor írják, hogy az árupiac kínálati oldala sokkal kevésbé rugalmas, mint a keresleti. Vagyis egy hirtelen jelentkező keresleti sokk, valamely termék megugró felhasználása csak sokkal később, évek múltán vonja magával a kínálat emelkedését.

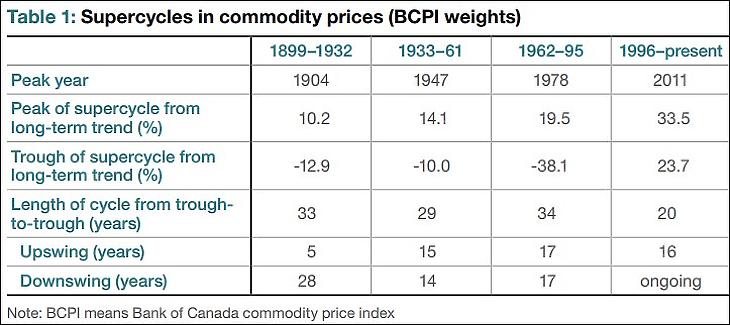

Egy-egy új bánya megnyitása évekbe is telhet. Egy új termőterület szabaddá tétele másik termény számára szintén legalább fél-egy év, vagy még több. Emiatt is vannak az árupiacokon gyakran hatalmas kilengések, sok éves ciklusok. Sőt, évtizedes ciklusokat is kimutattak, ezeket árupiaci szuperciklusoknak hívják.

Tavaly volt az árupiac alja?

A Bank of Canada, a kanadai nemzeti bank 2016-ban tett közzé egy tanulmányt, amelyet azóta is sokszor idéznek. Ebben ezeket a szuper ciklusokat elemezte, amelyek nagyon hosszúak, 30 év körüliek a mélyponttól mélypontig vagy csúcsponttól csúcspontig. Az utolsó ciklus 1996-ban kezdődött szerintük, és 2011-ben érte el csúcspontját. (Bár ez különböző termékeknél pár évvel előbb vagy pár évvel később következett be.)

Az egyik olvasatban a ciklus 2011-ben volt 20 éves, így most már 29 évnél tartunk. Így elképzelhető, hogy nagy trendforduló következik be, vagy 2020 tavaszán esetleg megvolt a ciklus mélypontja. Ebben az esetben strukturális okokból is több éves, esetleg évtizedes emelkedő trend következhet az árupiacon. De ez csak feltételezés, természetesen egyáltalán nem garantálható.

A másik olvasatban a lefelé tartó ága a ciklusnak még csak 9 éve tart, míg korábban ennél jóval hosszabb időszakok voltak jellemzőek. Így azon sem kell meglepődni, ha még évekig minden rosszra fordul ezen a piacon.

Kapcsolódó cikk:

A Lehman-analógia - miért zuhan a válságban a családi ezüst ára?

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.