Tavaly minden nyilvános, nyíltvégű, a lakosságnak szánt hazai ingatlanalap hozama pozitív volt, ami egy ilyen rendkívüli év után nagyon jó teljesítménynek tűnik. A hozamok eléggé szóródnak, többnyire körülbelül évi fél százalék és hat és fél százalék között, ez azonban más években is hasonlóan szokott történni. A legtöbb esetben az egy éves hozam alatta maradt a három éves hozamnak (éves szinten), esetleg stagnál. De az lenne a furcsa, ha ilyen nagy válságban a hozamok még emelkednének is.

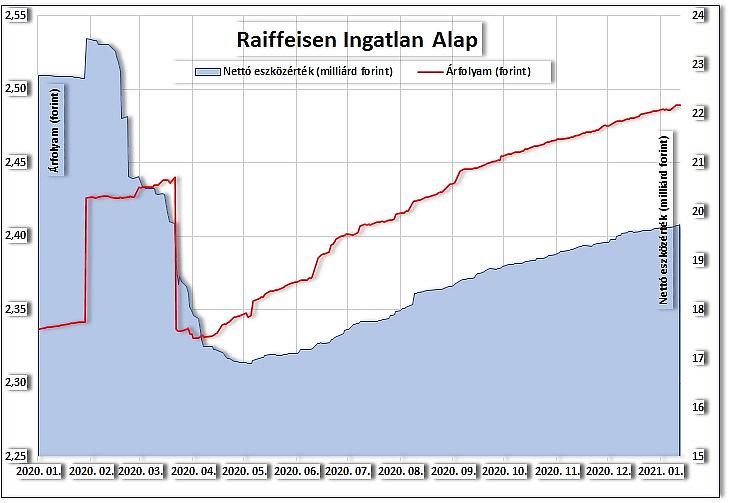

Az alapok súlyozatlan átlaghozama egy évre egyébként 5,13 volt, három év alatt pedig évi 5,89 százalékot értek el. Ezt az átlagot azonban jelentősen torzítja a Raiffeisen Ingatlan B sorozata, amelynek bevételei nagyrészt euróban jelentkeznek, és ezeket nem fedezi forintra. Tehát nem csökkenti a devizakockázatot, ami tavaly nagy előny volt, hiszen az év során az euróárfolyama mintegy tíz százalékkal ment fel.

Nagynak lenni nem volt előny?

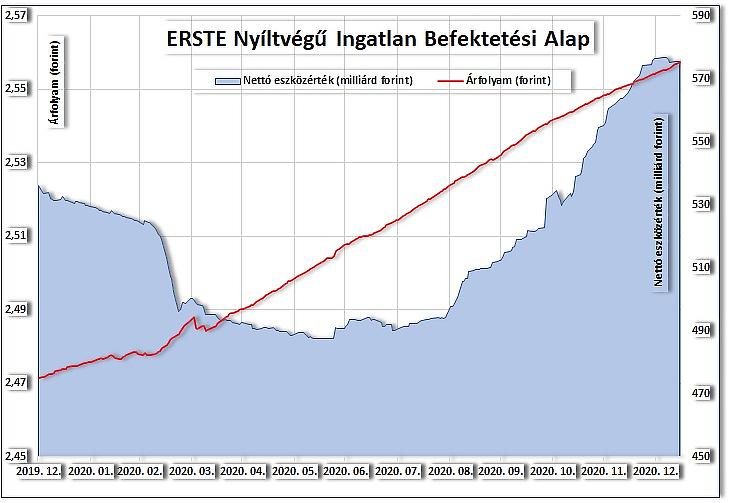

Enélkül az alap nélkül a súlyozatlan átlaghozam csak 4,04 százalék volt tavaly. Ha pedig a tavaly év végi tőkével súlyozzuk az alapok által elért nyereséget, akkor csak évi 2,9 százalékot kapunk. Amint a táblázatból is látszik, a legnagyobb alapok, mint az Erste Ingatlan vagy az OTP Ingatlan, viszonylag szerény eredményt értek el.

Közvetlen ingatlanbefektetési alapok hozamai |

||||||

| (2020. december 31.) | ||||||

| Alap neve | Devizanem | 1 éves hozam | 3 éves hozam | 5 éves hozam | 10 éves hozam | Nettó eszközérték |

| Duna House Magyar Lakás A | HUF | 1,37% | 5,82% | 3 669 770 765 | ||

| Erste Euro Ingatlan T | EUR | 2,07% | 2,07% | 1,96% | 2,53% | 433 997 741 |

| Erste Ingatlan | HUF | 3,35% | 2,71% | 2,63% | 3,96% | 576 514 345 237 |

| Európa Ingatlan A | HUF | 4,87% | 7,43% | 6,02% | 3,29% | 19 730 483 272 |

| MPT Ingatlan A | HUF | 5,44% | 3,84% | 3,36% | 193 712 953 307 | |

| OTP Ingatlan | HUF | 0,51% | 2,07% | 2,57% | 3,63% | 406 399 837 358 |

| OTP Prime | HUF | 6,61% | 6,30% | 53 956 942 857 | ||

| Raiffeisen Ingatlan A | HUF | 6,40% | 8,33% | 8,52% | 7,97% | 19 665 911 571 |

| Raiffeisen Ingatlan B | HUF | 14,94% | 12,74% | 4 989 476 | ||

| Raiffeisen Ingatlan D | EUR | 5,74% | 7,62% | 74 671 347 | ||

| Súlyozatlan átlag: | 5,13% | 5,89% | 4,18% | 4,28% | ||

| 2020 végi tőkével súlyozott hozam: | HUF | 2,92% | 1 459 319 450 667 | |||

| (Évesítve. Forrás: Bamosz-adatbázis) | ||||||

(Az intézményi sorozatokat, néhány nem tipikus lakossági terméket kihagytunk kihagytuk, valamint a közvetett alapokat is, amelyek más ingatlanalapokba fektetnek. Ha kihagynánk a táblázatban szereplő, euróban jegyzet befektetési jegy sorozatokat, akkor sem változna lényeges mértékben az átlag.)

A hozamok az állampapírokhoz képest

Ha egy éves hozamokról van szó, akkor etalonnak leginkább az egy éves lakossági állampapír-befektetések hozamát tekinthetjük. Jelenleg nem az egy éves lakossági kincstárjegyekkel, hanem a MÁP Plusszal lehet a legmagasabb 12 havi kockázatmentes hozamot elérni. A kötvény egy év után 3,75 százalékot fizet, ezt az alapok súlyozatlan átlaga éppen hogy meghaladta kissé.

Összefoglalva a hozamokat,

- a jó hír, hogy nem keletkeztek veszteségek.

- A rossz hír, hogy az ingatlanalapok nagy átlagban elmaradtak az állampapíroktól.

Vegyes alap, vagy ingatlan?

Egyébként az alapok viszonylag kis száma és eléggé eltérő befektetési politikája miatt az átlagszámítás talán nem is mond túlságosan sokat. Nagyon különböző az egyes alapok feltöltöttsége ingatlanokkal, van, ahol csak 50 százalék körüli, másutt száz százalékhoz közeli. (Az előbbieket a konkurencia néha ingatlan-tartalmú vegyes alapoknak csúfolja.) Különbözően kezelik a devizakockázatokat is, van, amelyiknek van hitele, a másiknak nincsen. Nagyon eltérő ingatlan portfóliójuk összetétele is.

Ingatlanok aránya az alapokban (%) |

|||

| 2020. 12. 31. | 2019. 12. 31. | Változás | |

| Duna House Magyar Lakás A | 79,73 | 90,02 | -10,29 |

| Erste Euro Ingatlan T | 48,35 | 52,06 | -3,71 |

| Erste Ingatlan | 50,41 | 46,24 | 4,17 |

| Európa Ingatlan A | 66,38 | 80,81 | -14,43 |

| MPT Ingatlan A | 59* | 61,34 | -2,34 |

| OTP Ingatlan | 82,08 | 76,61 | 5,47 |

| OTP Prime | 168,27 | 143,86 | 24,41 |

| Raiffeisen Ingatlan A | 89,22 | 80,78 | 8,44 |

| *2020 októberi adat | |||

| Forrás: Havi, féléves, éves jelentések | |||

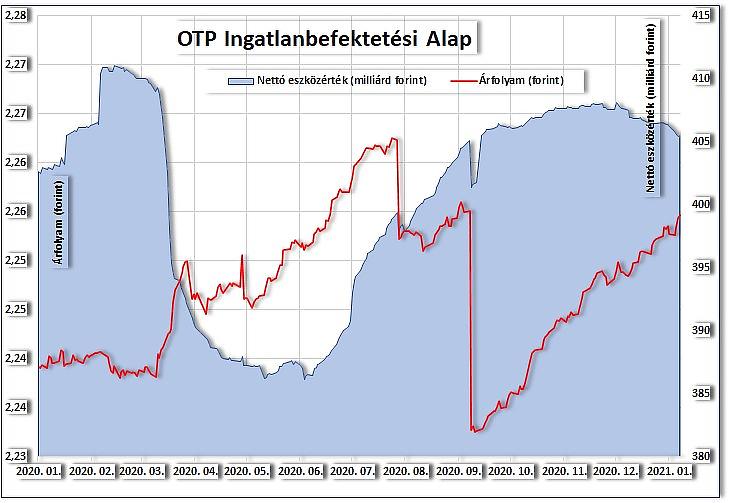

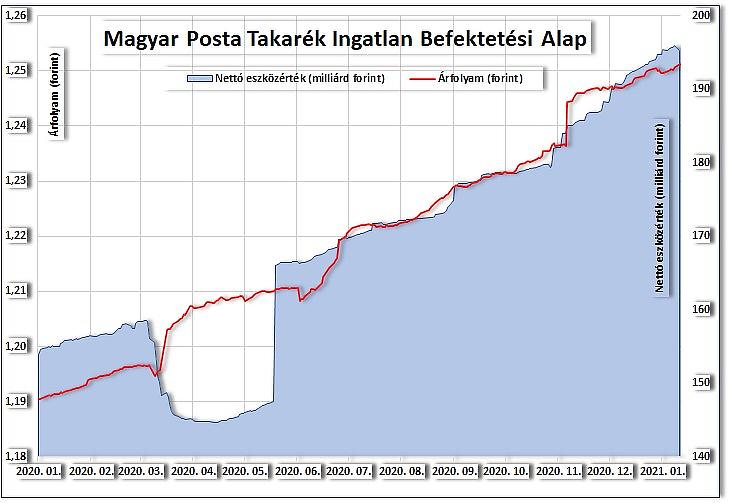

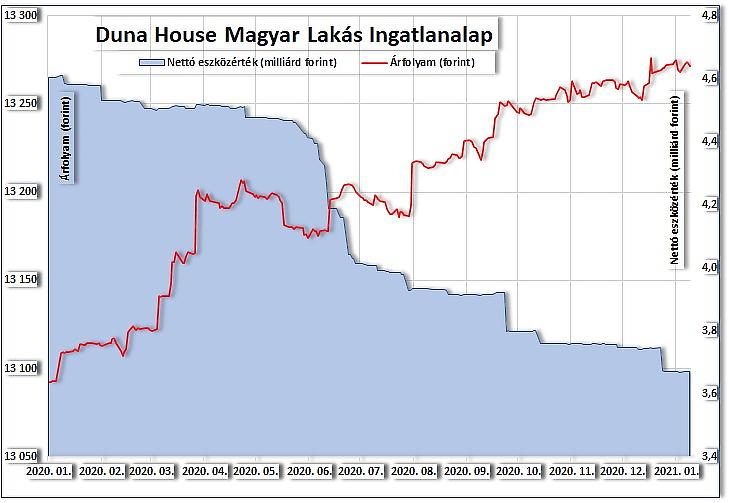

Különbségek lehetnek az ingatlanértékelés módjában is. Amint a grafikonokon látszik, egyes alapok nettó eszközértéke egy jegyre vetítve (vagyis az árfolyama) eléggé sima, egyenletesen növekszik, nem mutat nagy ingadozásokat (Erste). Másutt azonban lényeges mértékű hirtelen ugrásokat és eséseket látunk, aminek leggyakrabban az ingatlanok átértékelése az oka, esetleg ingatlan-eladás, vagy vétel. Ennek tipikus példája a lehet az OTP és a Raiffeisen alapja.

Mitől értékelhetnek le egy ingatlant?

A leértékeléseknek lehet az az oka, hogy a gazdasági válság miatt üresen maradtak üzlethelyiségek, gyérebb a forgalmuk a bevásárlóközpontoknak, esetleg turisztikai célú ingatlanok is akadnak a portfólióban. Bár ez utóbbi kevéssé jellemző, inkább irodaházak, plázák, kiskereskedelmi hálózatok, bankfiókok, esetleg raktár-vagy üzemcsarnokok töltik meg az ingatlan-portfóliókat.

Egy adott üzleti objektum nyilván többet ér jó fizetőkészségű bérlőkkel teli, mint félig kiadva. Ami az irodákat illeti, sok cég a válságban az iroda terület csökkentésén gondolkodik, főleg, ha munkatársainak nagy része home office-ból dolgozik.

A forintgyengülés áldásos hatása

De felértékelődésre is lehet bőven magyarázat még a válság idején is. Például ha sikerül egy épület nagyobb részét újra kiadni egy korábbi üresedés vagy egy felújítás, átalakítás után. Vagy például ha az alapnak euróban származnak a bérleti díjai, és az euró árfolyama forinthoz képest hirtelen megugrik. Ebből bőven kijutott tavaly.

Hogy merre megy tovább az ingatlanszektor, az nyilván sok tényező függvénye. Jelenleg eléggé általános vélekedés, hogy valamikor az első félév vége felé nagy gazdasági fellendülés következhet. Akkor, amikor a lakosság egy része már átesett a vírusfertőzésen, más része pedig megkapta az oltást, és az időjárás is jobbra fordul, ami korlátozta a járvány terjedését tavaly is.

Út a növekedéstől az inflációig

Eddig óvatosságból félretett pénzek találhatják meg útjukat ismét a gazdaságba, elhalasztott utazások, beruházások, nyaralások, felújítások és egyéb vásárlások valósulhatnak meg hirtelen. (Már vannak jelek, lásd: A 2008-as válság óta nem látott lakásfelújítási kedv lett úrrá a magyarokon).

Sokan az infláció komolyabb megugrásától is tartanak, ami az ingatlanpiaci befektetéseknek igencsak kedvező szokott lenni. Ilyenkor a tőke egy része, főleg, ha kötvényben vagy más kockázatmentes eszközben nem találja meg a számítását, előszeretettel áramlik ingatlanokba. Ezt látjuk már körülbelül egy évtizede a német ingatlanpiacon is. (Lásd: Soha sem lesz vége a lakásárak emelkedésének Németországban?)

Hacsak közbe nem jön valami rossz

Ugyanakkor veszélyek is vannak bőven, váratlan dolgok jöhetnek, amelyek az ingatlanpiacra negatívan hatnak. Elképzelhető, hogy az oltások nem bizonyulnak elég hatásosnak, valamilyen új vírusmutáció ellenállóbbnak bizonyul velük szemben. Vagy nem várt problémák lépnek fel az oltóanyag-gyártásánál. Sokan elutasítják az oltást.

Esetleg a lezárások elmúltával sem lesznek hajlandóak az emberek vásárolni. Vagy túl sok embert cserélnek le közben számítógépekre, robotokra, automatákra. Vagy mire megjön a gazdasági fellendülés, addigra túl sok cég megy csődbe, és sok iroda, üzlethelyiség marad üresen.

Mekkora károkat okoz a vírus?

A Magyar Nemzeti Bank ősszel, a második hullám nyilvánvaló beindulása után közzétett egy ingatlanpiaci jelentést, amiben hasonló kockázatokat fogalmazott meg.

Nem tudjuk pontosan, hogy a második hullám mekkora gazdasági károkat fog okozni. Mennyire fog nőni az üzleti ingatlanok kihasználatlansága, mennyire lesz tartós az otthoni munkavégzés, mennyire lesznek erősek a gazdasági szereplők költségcsökkentési törekvései. (Erről itt írtunk: Mi lesz veletek ingatlanalapok? Nyolc új grafikon és több intő jel)

Friss irodapiaci cikkünk: Most dől el milliónyi magyar élete, csak még nem tudnak róla

Olvassunk éves jelentést

Akinek ingatlanbefektetési jegye van, annak érdemes időről időre belenézni az alap havi jelentésekeibe, a nem hivatalos hírlevelekbe, ha vannak, illetve a féléves és éves jelentésekbe. A legrészletesebbek az éves jelentések, ezekben az alapkezelők gyakran leírják ugyanis, hogyan látják a piacot, az ingatlanaik megtérülését, hogyan alakul azok kihasználtsága. Az éves jelentések benyújtási határideje április vége, de előfordul, hogy az alapkezelők egy része korábban elkészül vele.

Az alapkezelők nyilván igyekeznek nem megijeszteni az ügyfeleket, de ezek az elemzések adhatnak támpontot arra vonatkozóan, érdemes-e ebben az évben is ezen a piacon befektetni.

Az ingatlanalapok speciális kockázatai

- Az ingatlanpiacokat időnként nagymértékű árfolyam-ingadozások jellemzik.

- Az értékelésből eredő kockázat, egyes ingatlanok nyilvános árfolyama forgalom hiányában régi lehet, ezért az eszközök átmeneti alul- vagy felülértékeltséget mutathatnak.

- Az ingatlanok hasznosításából eredő kockázat: a jövedelemtermelő képességet befolyásolja a bérbevevő fizetőképessége, a fenntartási és üzemeltetési költségek változása.

- Az alap befektetési jegyeinek visszaváltását felfüggeszthetik (akár egy, sőt két évre is), ha olyan mennyiséget kívánnak visszaváltani a befektetők, amely miatt az alapból elfogynak a pénzeszközök. (A Raiffeisen Ingatlan ismertetője alapján.)

A Menedzsment Fórum Kft. (mfor.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. Az mfor.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek az mfor.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az mfor.hu felelősséget nem vállal. A Menedzsment Fórum Kft, mint az mfor.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Menedzsment Fórum Kft. (mfor.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.