Mindez akkor érvényes, “ha nem jön újabb vírusmutáns, amely felülírja az összes eddigi elképzelésünket” – kezdte Török Lajos, az Equilor Befektetési Zrt. vezető elemzője előadását. Az infláció most talán a legfontosabb téma a tőkepiacokon, és inflációs nyomás nálunk már 2019-ben is felütötte fejét. A 2020-as fogyasztás-csökkenés levitte az árakat, az energiaárak is alacsonyak voltak.

Később azonban jöttek az ellátási zavarok, rekord magasra szöktek a szállítási költségek, és megjelent az addig elhalasztott kereslet. Az emelkedő árak emelkedő béreket hozhatnak magukkal, ár-bér spirál alakulhat ki.

Valószínűleg jó időre elbúcsúzhatunk az elmúlt évtizedben látott, globálisan alacsony inflációtól – mondta az elemző.

Mitől lett ekkora probléma az infláció?

De eddig miért nem volt jelentősebb infláció a gazdaságokban? Mi változott? Az inflációt lefelé nyomó technológiai fejlődés és a globalizáció lelassult, illetve léket kapott. A német költségvetési szigor is enyhült a görög válság óta. Az energiaárak is erősen felfelé tartanak. Ráadásul az EKB megint lassan, késve cselekszik.

Ilyen környezetben a részvény- és ingatlanbefektetések, valamint az olaj bizonyulhat vonzó befektetésnek – tartják az Equilornál.

Mikor lépnek a jegybankok?

A szép makrogazdasági számok ellenére nehéz helyzetben vannak a gazdaságok, magas az eladósodottság, a kamatokat az infláció miatt emelni kellene. Az USA-ban magas növekedéshez magas infláció járul, a foglalkoztatási adatokra nagyon figyelni kell. Előbb-utóbb, lehetőleg még az idén meg kellene indítani a monetáris politika normalizálását, de lehet, hogy csak jövő év elején lépik meg.

Európa megint legalább fél évre le van maradva az Egyesült Államoktól. Amíg a Fed nem csinál semmit, addig az EKB biztosan nem fog. Ha a Fed valamit lép, akkor az EKB jóval utána, talán jövőre, de az is lehet, hogy csak 2023-ban – vélte Török.

Akár jövőre is stabil maradhat a forint

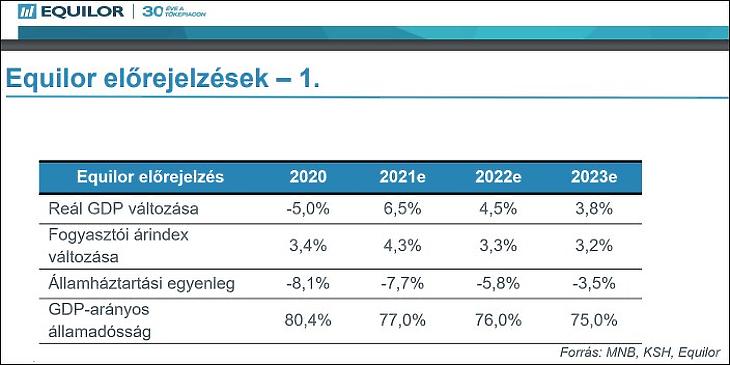

Az MNB teljesen más pályán van. Magyarországon kedden kicsit kisebb lett a kamatemelés a vártnál, de úgy tűnik, az MNB elkötelezett az infláció csökkentése mellett, ami jövő év közepére várható. A 2023-as infláció már 3,3 százalékra csökkenhet.

Nincs nyoma jelenleg az MNB-kormány vitának – mondta Buró Szilárd pénzügyi innovációs vezető, aki szerint “valamilyen függöny mögötti kommunikáció” folyhatott a háttérben. Emellett egyértelműen az MNB szigorítási sorozata hatott a forintra az utóbbi időben. A kamatemelési ciklus így elhozhatta a sok éves forintgyengülési ciklus végét.

A teljes cikket lásd a Privátbankár.hu odalán:

Stabil maradhat a forint jövőre is, a svájci frank pedig újra érdekes lehet

A Menedzsment Fórum Kft. (mfor.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. Az mfor.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek az mfor.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az mfor.hu felelősséget nem vállal. A Menedzsment Fórum Kft, mint az mfor.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Menedzsment Fórum Kft. (mfor.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.