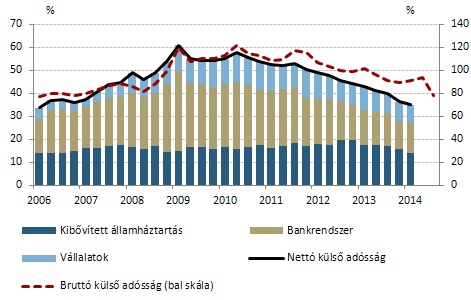

A negyedik negyedévben 2 milliárd eurót törleszt a kormány az Európai Bizottságnak, míg a devizaalapú lakossági hitelek elszámoltatása és forintosítása körülbelül 11,4 milliárd eurót jelent. Ez a bő 13,4 milliárd euró, vagyis összesen 4000 milliárd forint külső finanszírozás rövid időn belül el fogja hagyni az országot, amely nagyon komoly változásokat hozhat. A gazdaság külső stabilitása szempontjából az egyik, talán leginkább figyelt mutatónk, a bruttó külső adósságunk jelentősen csökkenni fog. A 13,4 milliárd eurós zsugorodás minden egyéb tényező változatlansága mellett 78 százalék körüli értékre (30 500 milliárd forint éves GDP, 310-es euróárfolyam és 76,6 milliárd euró külső adósság) viheti le majd a most 93 százalékos GDP-arányos bruttó külső adósságrátánkat, ami 2006 év eleji értéknek felel meg.

De miért hagyja el az országot az éves magyar GDP 13 százalékára rugó összeg és milyen egyéb változásokat fog indukálni?

Az állam novemberi 2 milliárd eurós Európai Bizottság felé történő törlesztése még a 2008-as IMF-EU mentőcsomag része, melyből ugyan az IMF-et már korábban "rendeztük", az EB irányába viszont még fennáll 3,5 milliárd eurós kötelezettségünk, melynek nagyobb része idén lesz esedékes. Ez az összeg tehát hamarosan elhagyja az országot csökkentve ezzel a kormány Kincstári Egység Számláján (KESZ) levő összeget és ezzel párhuzamosan ugyanennyivel az MNB nemzetközi tartalékait.

A távozó 4000 milliárd nagyobbik, körülbelül 3400 milliárdos része viszont a devizahitelek elszámolásával és várható kivezetésével van összefüggésben. A jegybank legfrissebb adatai szerint augusztus végén a lakosságnak 1791,6 milliárd forint lakáscélú és 1639,6 milliárd szabad felhasználású devizahitele volt. Ez az összeg pedig részben az elszámoltatásnak, részben a kormányzati kommunikáció alapján jövő év elejére várható forintosításnak köszönhetően teljesen el fog tűnni. Az elszámoltatás után fennmaradó részt ugyanis forinthitelekkel válthatják majd ki.

A 3431,2 milliárdnyi devizahitel-állomány eltűnése a banki mérlegek eszközoldalából azt jelenti, hogy ahhoz a forrásoknak is alkalmazkodnia kell. A banki mérlegek ugyanis részben a szabályozás, részben a kockázatkerülés miatt devizanemenként szinte teljesen zártak, vagyis a mérlegben és a mérlegen kívüli tételekben devizánként összesen ugyanannyi devizaforrás van, mint eszköz. Tehát ha eltűnnek a devizaeszközök, akkor vagy a bankoknak kell majd hazautalniuk a devizaforrásaikat, vagy ha szintetikus úton állították elő a devizát, akkor a devizaswapokat kell lezárniuk és visszaadniuk a devizát azoknak, akiktől kapták. Ők pedig az esetek többségében azok a külföldiek voltak, akik magyar eszközöket vettek a kapott forintból. Nekik azért volt jó ez a megoldás, mert az árfolyamkockázatot így nem nekik, hanem a bankokon keresztül a lakosságnak kellett "futnia". Kérdés, hogy a devizahitelek megszűnése után magukra vállalják-e a forint árfolyamkockázatát, vagy ilyen feltételekkel elhagyják az országot.

Ha elhagyják, akkor bő 13 milliárd euró, vagyis 4000 milliárd forint, a magyar GDP 13,3 százaléka távozik az országból néhány hónapon belül.

Milyen változásokat hozhat mindez?

Ilyen volumenű pénzkiáramlás számos következménnyel járhat, amelyek közül néhányat biztosan lehet előre is látni.

1) Emelkedő banki betétek

Ezek közül a legfontosabb, hogy ennyivel fog csökkenni a bankrendszer forintlikviditása, ráadásul úgy, hogy közben egy olyan éles versenyt láthatunk majd a pénzintézetek között, amelyre korábban talán nem is volt példa. Még ha a 3431 milliárdot kitevő jelzálog alapú devizahitel-állományból levonjuk az elszámoltatás miatt a még futó hitelekre a jegybank által számolt 837 milliárdot, akkor is egy majdnem 2600 milliárdos piacról beszélünk, amelynek a közeljövőben forint alapú hitelt kell nyújtani. Ehhez pedig megfelelő likviditásra van szükség.

Ha egy bank nem szeretne lemondani egy ekkora piacról, akkor bizony forintforrásokat kell gyűjtenie. Így jó esély van arra, hogy a banki betétek kamata jelentősebben emelkedjen a közeljövőben.

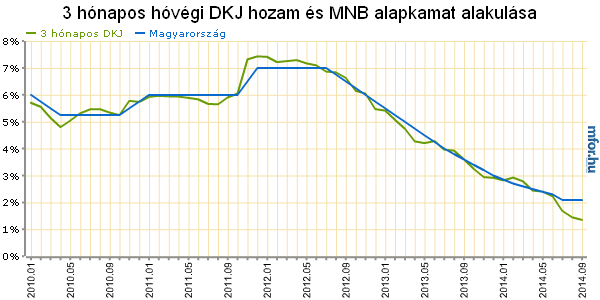

2) Megszűnik az extra olcsó finanszírozás a rövid állampapíroknál, nagyobb kamatkiadás a büdzsénél

A legutóbbi 3 hónapos diszkont kincstárjegyek aukciós átlaghozama 1,32, míg a 12 hónaposoké 1,63 százalék volt. Azaz lényegesen alacsonyabb, mint a kéthetes jegybanki betétek 2,1 százalékos hozama. Első ránézésre (és sokadikra is) ez meglehetősen ellentmondásnak tűnik, hiszen normál körülmények között minél hosszabb egy befektetés futamideje, annál nagyobb a tőle elvárt hozam. Vagyis a kéthetes jegybanki betét 2,1 százalékánál a tankönyvek szerint mind a 3, mind a 12 hónapos diszkont kincstárjegyeknek (dkj) magasabb hozamot kellene biztosítani. De a befektetők az aukciók eredménye alapján jelenleg megelégednek az 1,32, illetve 1,63 százalékkal.

Miért?

A 3 és a 12 hónapos dkj-kat ilyen hozamok mellett megvásárlók nagy valószínűség szerint külföldiek és valamire várnak, vagy várniuk kell. Ahogy a cikkben korábban említettük, a devizahitelek forrását a bankok számos esetben szintetikus úton állították elő, vagyis az azonnali piacon megvették, míg ugyanazzal a tranzakcióval határidőre el is adták a devizát. Az azonnali lábon a devizát nyújtó külföldiek pedig a megszerzett forintot magyar eszközökbe fektették. Mivel a kormányzati oldalról egyre erősebb az az igény, hogy a devizahiteleket jövő év elejétől kivezessék, ezért a külföldiek devizaforrásaira hamarosan nem lesz szükség, így az azért kapott forintokat sem merik hosszabb távra lekötni. Mivel a jegybanki betétekhez már nem férnek hozzá, hosszabb befektetéseket pedig nem mernek vállalni, így meglévő forintforrásaikat a rövid diszkont kincstárjegyekben pörgetik.

Ez a "várakozó" külföldi tőke jelenleg extra olcsó finanszírozást biztosít a költségvetésnek, de már nem sokáig. Ha ugyanis megtörténik a devizahitelek forintosítása, akkor nagy valószínűség szerint elhagyja az országot, de legalábbis olyan megtérüléseket keres majd, amelyek legalább az alapkamat szintjét biztosítják.

Márpedig ha nem lesznek ilyen kényszervásárlók a piacon, akkor hamar helyre állhat a rend, és a dkj-k hozama minimum 2,1 százalékig emelkedhet. Ez persze erősen érinteni fogja a büdzsét is, hiszen a központi kormányzat adósságának körülbelül 10 százalékát a diszkont kincstárjegyek adják.

3) Összemenő jegybanki mérleg, javuló eredmény

Ugyanakkor a szélesebb értelemben vett államháztartás pozitív következményekkel is szembesülhet majd, hiszen a jegybank mérlege a bankrendszer forint likviditásának drasztikus visszaesésével jelentősebb mértékben összemehet. Minden bizonnyal szignifikánsan csökkenni fog a szerdán újra 5000 milliárdot elérő kéthetes betétállomány, és ezzel párhuzamosan a nemzetközi tartalékok szintje is. A mérleg összehúzódása pedig mindenképpen jó hatással lesz az MNB jövőbeni eredményére, hiszen a jegybanki betétekre nagyobb kamatot fizet, mint amit a nemzetközi tartalékon el tud érni. Vagyis a negatív kamateredménye így csökkenhet.

mfor.hu