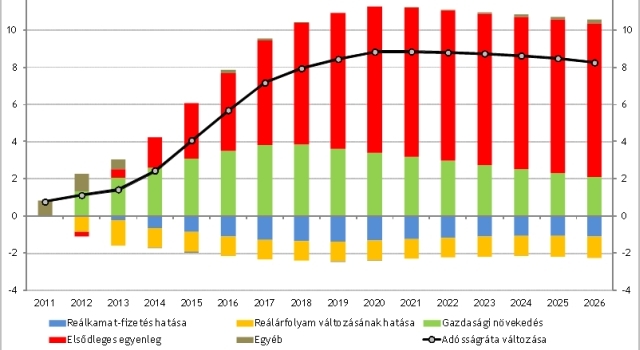

A Magyar Nemzeti Bank pénteken mutatta be aktualizált technikai kivetítését az államadósság középtávon várható alakulásáról. A minden feltételt változatlannak hagyó (tehát nem reagáló) gazdaságpolitikát feltételezve 15 év múlva az államháztartás adóssága 66 százalékra mérséklődik a 2012. december végi 79-ről. A tavaly májusban bemutatott, előző technikai kivetítés még 59,4 százalékkal számolt 2026-ra.

A romlást az MNB szakemberei alapvetően két tényezőre vezetik vissza. Egyrészt a nyugdíjkiadások jelentős emelkedése miatti rosszabb elsődleges költségvetési egyenlegre, másrészt a vártnál kedvezőtlenebb növekedési pályára. A kivetítés szerint a GDP 8 százalékára rugó összesített negatív változásból körülbelül nyolcat tesz ki a kamatkiadások nélkül számolt költségvetés vártnál kisebb többlete, kettőt a lassabb gazdasági növekedés, mely utóbbit hozzávetőlegesen teljesen kompenzálni tudja a már meglévő adósság finanszírozási költségének (reálkamat, reálárfolyam) kedvezőbb alakulása. E három tényező, tehát az államháztartás kamatkiadások nélkül számított elsődleges egyenlege, a már létező adósság költsége és a GDP alakulása határozza meg ugyanis az adósságunk alakulását.

(Forrás: MNB)

Az államháztartás elsődleges egyenlegének várható alakulása az MNB idei tanulmánya szerint jelentős mértékben romlott tavalyhoz képest. Míg 2012-ben az elemzés során 2016 kivételével végig (a kivetítés időhorizontján) legalább 1,5 százalékos többlettel számoltak, addig a mostani kalkulációk szerint 2015-ben, '16-ban és '17-ben a fél százalékot sem fogja elérni.

Rövid távon rontják, középtávon javítják a nyugdíjak az egyenleget

Az elsődleges többlet zsugorodásáért jelentős mértékben a nyugdíjkiadások emelkedése felel. Az MNB számításai szerint átlagosan ugyanis a GDP 0,6 százalékával csökkenti a többletet három tényező. Egyrészt a korábban tervezett szigorítás hatása nem érzékelhető a megváltozott munkaképességűek ellátására fordított kiadásokban (+ 0,1 százalék GDP-arányosan). Másrészt a jegybank által vártnál lényegesen több 40 év jogosultsági idővel rendelkező nő kérte a nyugdíjba vonulását (+ 0,25 százalék GDP-arányosan). Harmadrészt pedig a nyugdíjak idei, a várt inflációt lényegesen meghaladó emelésének köszönhetően (a törvényi szabályozás szerint inflációkövető indexálás van érvényben) a GDP 0,25 százalékával nőnek a nyugdíjkiadások, ami értelemszerűen ennyivel rontja átlagosan az elsődleges egyenleget. Ugyanakkor a nyugdíjrendszer reformjai (korhatáremelés, rokkantnyugdíjak felülvizsgálata) következtében a reál nyugdíjkiadások a 2013-as tetőzést követően – a kedvezőtlen demográfiai folyamatokat kompenzálva - fokozatosan csökkenek a GDP arányában, és 2027-re 2,7 százalékkal mérséklődnek, ami egyébként a 2001-es kiadási szintnek felel meg.

Az MNB-eredmény is rosszabb, mint várták

A jegybank számításai szerint az MNB eredményének a költségvetésre gyakorolt hatása is rosszabb lesz rövid távon a 2012-ben vártnál. Ennek mértékét a tanulmány nem közli, de középtávon azzal számolnak, hogy a központi bank a GDP 0,1 százalékának megfelelő mértékben tud a költségvetés többletéhez hozzájárulni.

A kivetítés szerint a fenti tényezőknek, valamint a pedagógus életpálya-modell bevezetésének, a kormányzati beruházások emelkedésének és a csökkenő EU-forrásoknak köszönhetően a 2013-as 1,3 százalékos elődleges többlet 2017-ig 0,3 százalékra mérséklődik. Innen azonban egy 1,8 százalékos növekedést követően 2027-re 2,1 százalékra áll be.

A kamatkiadások kisebbek lesznek

Ahogy fentebb említettük, ezen a területen a tavaly megjelent kivetítéshez képest kedvezőbb kép rajzolódik ki. Mind a deviza, mind a forintadósság kamata kisebb a 2012-ben feltételezettnél. Ehhez nemcsak az ország kockázati felárának csökkenése járult hozzá, hanem az is, hogy 2012-ben a tervekkel ellentétben nem került sor a magas hozamkörnyezetben devizakötvény kibocsátásra, ami a teljes kivetítési horizonton emelte volna a kamatkiadásokat. Mostani elemzésükben a jegybank szakemberei arra számítanak, hogy a jelenlegi, historikus mélypontról az úgynevezett implicit kamat (összes kamatkiadásnak az adósságra vetített aránya) előbb 6 százalékra emelkedik, majd 5,7-re csökken, ami a reálárfolyamok hatását is figyelembe véve 3 százalékos reálkamatot jelent.

Az implicit kamat mostani, történelmi mélypontja egyébként annak köszönhető, hogy a teljes adósság szerkezetében még jelentős arányt tesznek ki a válság előtti, alacsony hozammal kibocsátott adósságpapírok, illetve a kedvező kamatozású IMF-hitel.

A növekedés viszont rosszabbul néz ki

Az adósságszintet meghatározó viszonyszámnak a nevezője, a nominális GDP a 2012-ben készült tanulmányhoz képest idén alacsonyabb számokat mutat. Nem elég ugyanis, hogy a rövid távú növekedési kilátások, illetve a potenciális gazdaság növekedés romlott, de a KSH a nominális GDP szintjét tavaly ősszel revideálta és a korábban gondoltnál alacsonyabb értéken állapította meg. A jegybank szerint a GDP növekedésünk a következő években fokozatosan növekedve 2019-ben éri el az ország – most gondolt - potenciális növekedési szintjét, a 2,5 százalékot, amit az időszak végéig, 2027-ig meg is tart.

Mi kell a 60 százalékhoz?

Így mint látjuk, a gazdaságunk reálnövekedése (2,5 százalék) alacsonyabb, mint az adósságunk után fizetendő reálkamatok mértéke (3 százalék), emiatt van szükség arra, hogy az adósságszint csökkentése érdekében az elsődleges, kamatfizetések nélkül számolt egyenlegünk megfelelő mértékben pozitív legyen. Ezen kell tehát változtatnunk ahhoz, hogy az időszak végére a GDP arányos adósságunk a maastrichti adósságszint alá süllyedjen. A 60 százalékos adósságarány eléréséhez vezető "utat" az MNB szakértői három példával is szemléltették. Az első szerint 2015-től az időszak végéig évente 0,1-0,1 százalékos éves átlagos egyenlegjavítással, vagy egy nagyobb 2015-ös 0,4, vagy egy még nagyobb 2019-es 0,6 százalékos javulással lehetne elérni a maastrichti adósságszintet 2027-re. Amint látszik, minél később kerül sor a kiigazításra, annál nagyobb méretű csomagra van szükség.

szp

mfor.hu