Egészen pontosan a február elsejei időponttal kell az árfolyamrés, illetve a tisztességtelen szerződésmódosítások miatti túlfizetéseket a bankoknak kiszámolnia, illetve ez alapján meghatározni a tőketartozás mértékét. Az így elkészül kalkulációkat - a forintosítással kapcsolatban szükséges tudnivalókkal egyetemben - a bankok devizaalapú hitelek esetében tavasszal, míg deviza és forinthiteleknél a nyár folyamán fogják a hitelesek számára megküldeni. Ez után 30 napja van a hiteleseknek, hogy az elszámoltatást és/vagy a forintosítást megkifogásolják.

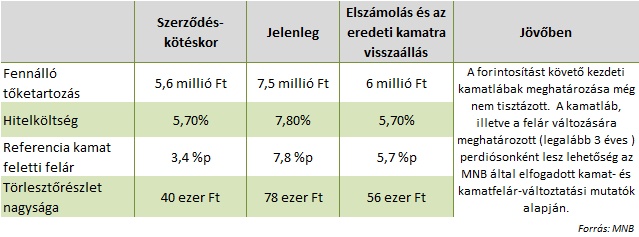

De visszatérve az elszámoltatáshoz, a jegybank számításai szerint egy átlagos devizaadósnak, aki 5,6 millió forint hitelt vett fel, a jelenlegi 78 ezer forintos törlesztőrészlete 56 ezer forintra fog csökkenni, vagyis egy átlagos frankhiteles havi kötelezettsége 28 százalékkal mérséklődik a pénzintézetek felé.

Ez alapvetően két részből tevődik össze, egyrészt a jelenleg 7,5 millió forintos tőketartozás 6 millióra csökken, másrészt a jelenlegi 7,8 százalékos kamat a szerződéskötéskor meghatározott 5,7 százalékra mérséklődik. Azoknak, akiknél nem a kamat, hanem a kamatfelár szerepel a szerződésében (a devizaadósok 10 százaléka) ott még jelentősebb lehet a kedvező változás mértéke, hiszen a kamat 3,4 százalékra csökkenhet, mivel a svájci LIBOR jelenleg nulla százalék.

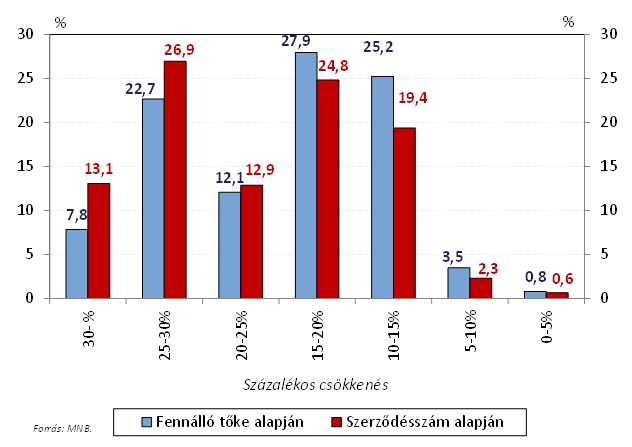

Ugyanakkor az MNB stabilitási jelentése szerint az elszámoltatás különböző mértékben érinti majd a devizaadósokat, a szerződésszám alapján 13,1 százalékuk fog majd 30 százalék feletti tőketartozás csökkenést realizálni, míg 27 százalékuk 25 és 30 százalék közötti értéket.

Hasonló eredményre vezetett a Bankszövetség kalkulációja is, szerintük egy átlagos devizahiteles törlesztőrészlete 25 százalékkal fog csökkenni, de nagyon szórással. Lesznek ugyanis olyanok, akiknek csak 5, de olyanok is, akiknek 40 százalékkal fog a havi törlesztőrészletük zsugorodni. Azoknak fog jobb csökkenni, akiknek az elmúlt években meredekebben nőtt a hitelük kamata, illetve a bankjuk által használt árfolyamrés is nagyobb volt.

A lakossági devizahitelesek nemcsak a hitelük elszámoltatására, de annak forintosítása is számíthatnak idén. Vagyis innentől kezdve nem a svájci frank árfolyamát, és a svájci jegybank, hanem a Magyar Nemzeti Bank kamatpolitikáját kell árgus szemekkel figyelniük. A kvázi piaci árfolyamon történő forintosítás azonban nem mindenki számára lesz kötelező. Az MNB számításai szerint ugyanis a jelzáloghitelesek 2-5 százalékának (nagyobb részt jen-, kisebb részt svájci frankhiteleseknek) hozhat magasabb kamatot a forintosítás (mármint az elszámoltatás után megállapított kamatnál), ők pedig dönthetnek úgy is, hogy maradnak a devizahitel mellett.

De ezen felül is vannak olyan csoportok, akik számára nem lesz kötelező a forintosítás. Ugyanakkor az MNB számításai szerint a forintosítás az elszámoltatáson túl átlagban még további 3-4 százalékkal csökkenti a havi törlesztőrészleteket.

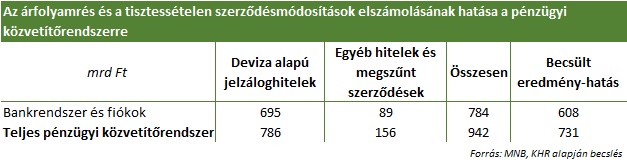

A jegybank számításai természetesen a teljes pénzügyi rendszerre is kiterjednek. Ezek szerint az elszámoltatás miatt 940 milliárd forint értékű bruttó veszteség érinti majd őket, mely az eredményükre 730 milliárdos negatív hatást fog gyakorolni. A kettő között különbségből hozzávetőlegesen 150 milliárdot jelent, hogy az alacsonyabb törlesztőrészletek miatt a devizahitelesek fizetőképessége helyre állhat, amely miatt csökkenteni (visszavezetni) lehet a kockázati veszteséget. A többi pedig az alacsonyabb adófizetési (pl. TÁNYA) kötelezettség hatása.

Az elszámoltatás miatt alacsonyabb kihelyezett kamatozó állomány azonban nem csak egyszeri, hanem folyamatos előretekintő veszteséget is okoz a bankrendszernek. Az MNB számításai szerint mindez 92 milliárddal csökkenti a bankrendszer következő évekbeli eredményét.

A pénzügyi közvetítőrendszer tehát - a második félév non-stop banki perei ellenére - jelentős azonnali, illetve jövőbeli veszteséget lesz kénytelen elkönyvelni, miközben az MNB a devizahitelek forintosításához a kereskedelmi bankoknak nyújtott deviza értékesítésével 100 milliárd forintot meghaladó árfolyamnyereséget realizált.

mfor.hu