A forrásbevonás hozzájárul a likviditási tartalékok kiépítéséhez, ami különösen fontos a globális gazdasági nehézségek és a nagymértékű bizonytalanság miatt – közölte a Nemzetgazdasági Minisztérium. Az Államadósság Kezelő Központ (ÁKK) a januári 2,5 milliárd euró, és a júniusi 4 milliárd dollár értékű sikeres devizakötvény kibocsátásokat követően kiemelkedő befektetői érdeklődés mellett hajtott végre kínai renminbiben denominált panda-kötvény kibocsátást a nemzetközi kötvénypiacon.

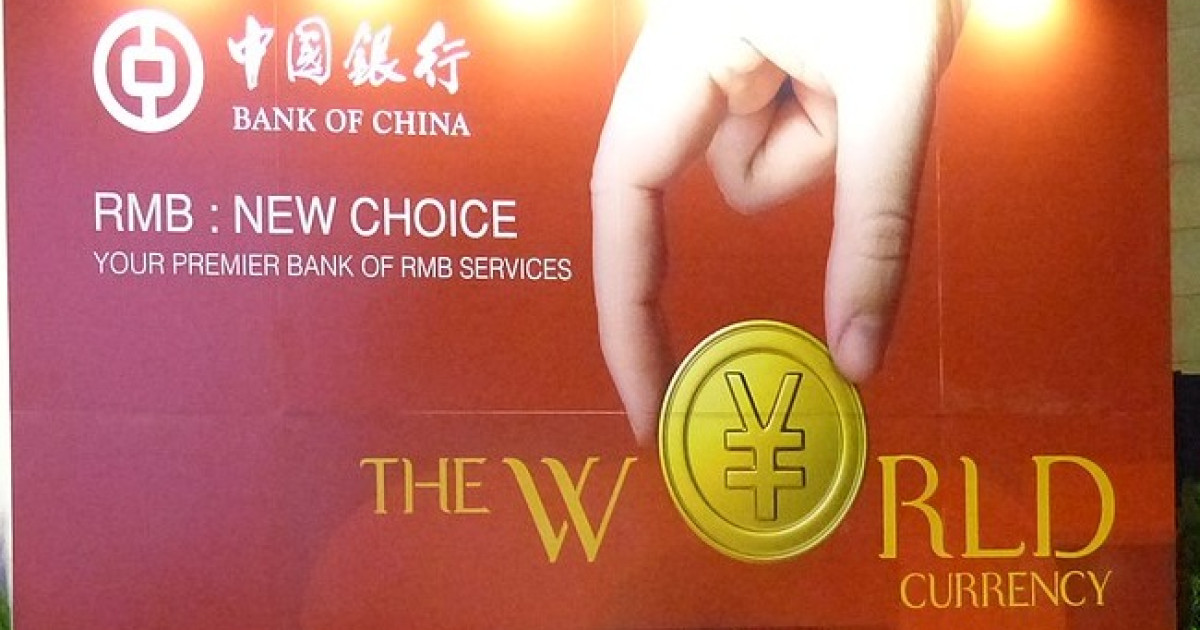

Fotó: Wikipédia

A 4 milliárd RMB értékben kibocsátott 3 éves kötvény kibocsátáskori kamata 2,5 százalékon, az 1 milliárd értékben kibocsátott 5 éves kötvény kamata pedig 2,9 százalékon alakult a könyvépítés során. Az erős befektetői érdeklődésnek köszönhetően az elsősorban kínai intézményi befektetőknek ajánlott panda kötvényeket az ÁKK rendkívül kedvezően tudta árazni, a külföldi devizában bevont forrást pedig – az eddigi gyakorlatnak megfelelően – euróra swapolja.

Tervek szerint

A sikeres devizaügylet mellett mind a lakossági, mind az intézményi forintkötvény piacon a finanszírozási tervnek megfelelően alakultak a kibocsátások. Július közepéig a lakossági piacon az éves bruttó kibocsátási terv mintegy 75 százaléka teljesült, míg az intézményi piacon ez az érték 55 százalék. Az időarányos nettó teljesülés – a július közepéig megvalósult és a július közepéig tervezett kibocsátások aránya – a forintpiacon 100 százalék fölötti.

A kibocsátás továbbra is biztosítja Magyarország jelenlétét a világ egyik legnagyobb tőkepiacán és erősíti az együttműködést Kínával. A befektetői kör bővítésének köszönhetően a magyar államadósság finanszírozása több lábon áll, ami növeli a stabilitást, így megfelelő biztosítékot nyújt az állam működésének finanszírozásához.

A magyar devizakötvény-adósság 97 százaléka továbbra is euróban és amerikai dollárban kibocsátott adósságot takar, a mostani renminbi kibocsátás az ÁKK diverzifikációs törekvéseit is erősíti. A forrásbevonás növeli mind az adósságkezelés rugalmasságát, mind pedig az évközi likvid tartalékok mértékét, amely a piaci folyamatok függvényében lehetőséget teremt az adósságszerkezet optimalizálására és további adósság-visszavásárlásra is az év hátralévő részében.

A kötvénykibocsátásból befolyó összeg a 2025-ös költségvetés finanszírozását erősíti, melynek elsődleges célja a családok és a vállalkozások támogatása.