Szerdán súrolta a 335 forintot is az euró árfolyama, miközben az eddigi történelmi csúcs, amit szeptember végén állított be, 336,50 körül volt. (Első ábra.) Nincs tehát már messze az eddigi rekord, a forint kifejezetten gyengének mondható.

Amint a hosszú távú képet illeti, volt egy két éves erősödő szakasz 2006 nyara és 2008 közepe között. Majd 2014 és 2018 között volt néhány év, amikor az árfolyam stagnálni, sávozni látszott. Ezektől eltekintve azonban a forintra alapvetően a lassú gyengülés volt jellemző az utóbbi 15 évben. (Korábban pedig a központi leértékelések, intervenciós sáv miatt nem mozgott szabadon az árfolyam.)

Az euró/forint volt idén tavasszal 312,60 is. A szeptemberi rekord kicsivel több mint hét százalékkal volt efelett. Ez a gyengülés cseppet sem drámai: Egy-egy hektikusabb feltörekvő piaci deviza, mint a török, argentin vagy dél-afrikai, ezt néha két-három nap alatt is tudja hozni.

A fő trend a forintgyengülés

A történelmi tapasztalatok szerint mindenesetre a forint esetleges gyengülésére számítani kell, a fő trend ebbe az irányba mutat. Így nem csoda, hogy arra a kérdésre: “Vettél már a szuper-államkötvényből (MÁP Plusz)?”, a válaszadók tíz százaléka felelte eddig azt, hogy “eurót vettem helyette”. (Lásd a szavazást a Privátbankár.hu oldalain a jobbra levő oszlopban.)

|

| Az euró/forint árfolyam 2019-ben (Tradingview.com) |

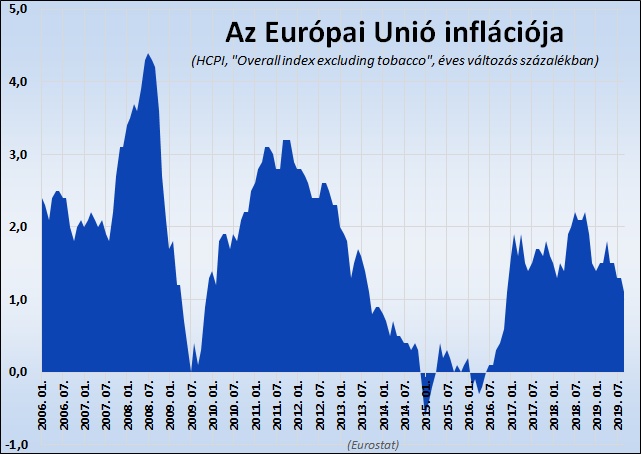

Azt nem tudjuk, mennyi lesz jövőre a forint, de azt igen, milyen lehetőségei vannak annak, aki euróban szeretne spórolni. Az Európai Unió 28 országában szeptemberben 1,2 százalék volt az év/év infláció, tehát ha alacsony is, de van pénzromlás. (Dohánytermékek nélkül 1,1 százalék.) A bankokban pedig euróra kamatot kapni mostanában lényegében lehetetlen. Így az eurót is érdemes kamatoztatni valahol.

1. Választás: magyar állampapírok euróban

Sokat beszélnek arról, milyen sikereket ért el a fix kamatozású, öt éves, júniusban bevezetett Magyar Állampapír Plusz (MÁP Plusz), a “szuperkötvény”. Néha említik az inflációhoz kötött Prémium Magyar Állampapírt is (PMÁP). Az eurós rokonát azonban már csak nagyon ritkán. Az Európai Unió inflációjához kötött kamatú értékpapír, a PEMÁP (Prémium Euró Magyar Állampapír) a PMÁP-hoz hasonlít.

A kötvény az európai infláció felett egy százalékpont kamatot fizet, fél évente, júniusban és decemberben. A kamatmegállapítás a márciusi és a szeptemberi év/év inflációs adat alapján történik. Így most évi 2,4 százalék a kamat, ami után megnyalná mind a tíz ujját a legtöbb nyugat-európai kis– és nagybefektető. (Sok államkötvény hozama negatív arrafelé.)

Alapvetően csökkenő pályán van az infláció az EU-ban, amint a grafikonon is látható. Ám ez nem igazán kell, hogy zavarja a befektetőket. Éppen az a jó az inflációkövető kötvényekben, hogy bármekkora az infláció, mindig felette kapunk. Tehát mindegy, hogy öt százalék az infláció mellett hat százalék a kamat, vagy nulla százalék infláció mellett egy százalékot fizetnek az értékpapírra. Ugyanúgy egy százalékkal nő a befektetett pénzünk vásárlóértéke.

Ahhoz, hogy az eurós magyar államkötvényünk jobban teljesítsen, mint a MÁP Plusz – ha az a cél –, a forintnak persze ütemesen gyengülnie kell. Becslésünk szerint több mint évi két százalékot, tehát nagyjából hét forintot.

Egy év múlva így 342, két év múlva 349 körül kéne lennie az eurónak. A MÁP Plusz kétségtelenül rendkívül kedvező, és minden más csak nagyon nehezen tud vele versenyre kelni.

2. Választás: alacsony kockázatú alapok

A pénzpiaci, likviditási alapok, a rövid kötvényalapok hozama az utóbbi években szerény volt. De számos más, még mindig viszonylag alacsony kockázatú alapnak sikerült egész jól teljesítenie. Ilyenek a szabad futamidejű vagy a hosszú futamidejű kötvényalapok, vagy az úgynevezett óvatos vegyes alapok. Sokan az ingatlanalapokat is hajlamosak alacsony kockázatúnak tekinteni, bár ez a 2008-as pénzügyi válságban másként alakult.

|

| Euró/forint és dollár/forint hosszú távon (Tradingview.com) |

Az alapkezelők szervezete, a Bamosz áttekintő oldalán devizákra is lehet szűrni, és a hozamokat is össze lehet hasonlítani alapkategóriák szerint.

3. Választás: részvények, magas kockázatú alapok

A részvények, részvényalapok az utóbbi bő tíz évben, a Lehman-válság óta általában nagyon jól teljesítettek. Bár lehet, hogy éppen ezért nem árt velük óvatosnak lenni. Egy erős visszaesés a részvénypiacon bármikor bekövetkezhet, senki sem csodálkozna rajta.

Az abszolút hozamú alapok általában szabadon ugrálhatnak részvények, kötvények, devizák, árupiaci termékek között .Ez néha nagyon jó hozamokat eredményez, de a veszteség is benne van a pakliban.

Persze dönthet úgy is valaki, hogy maga vásárol külföldi részvényeket, devizában. Ehhez azonban nem árt némi előképzettség, folyamatos tanulás, odafigyelés.

4. Választás: átváltsam?

Kérdés az is, érdemes-e eurót vennie annak, aki a forint további gyengülésétől tart. Ma elvileg 333 forint körül veszik és 334-en adják az eurót a legkedvezőbb árakon dolgozó pénzváltók, de ebből a tranzakciós illeték még nagyjából 1-1 forintot levesz. Ha meg nem készpénzt használunk, akkor utalgatni kell vagy felvenni azt a bankfiókban. A bankoknak is megvan a maga átváltási marzsuk.

Egy-két százalékot így alighanem mindenképpen bukunk, ami csak akkor éri meg, ha komoly az elhatározásunk a hosszabb távú euróbefektetésekre. Leginkább annak lehet jó euróban befektetni, akinek már eleve van eurója, és keletkeznek valamikor euróban kiadásai is.

5. Certifikátok és egyéb nyalánkságok

Vannak persze még más, haladó variációk is a devizabefektetésekre. Például lehet úgy is forintgyengülésre játszani, hogy veszünk egy csomó MÁP Pluszt, és a pénz kisebb részén valamilyen EURHUF long certifikátot (Budapesten vagy Frankfurtban). Így szerencsés esetben a magas kamaton és a forintgyengülésen egyszerre lehet keresni. Szerencsétlen esetben pedig a devizaspekulációra fordított rész elvész.

További módszerek: CFD, opciók, határidős deviza (FX), ezek azonban magas kockázataik miatt az átlagembernek valószínűleg nem ajánlandók.

6. Hogyan vegyünk dollárt?

Ne feledjük a dollárt sem. Akinek dollárja van, nem eurója, az is talál szép számmal befektetési jegyeket, részvényeket, ha lakossági állampapírt nem is. Az árupiaci termékek zömét is amerikai dollárban jegyzik, így egy arany- vagy ezüstbefektetés a forintgyengülés ellen is jelenthet védelmet. De akár egy kis szója vagy kőolaj, platina vagy réz is.

Valószínűleg inkább a privátbanki tanácsadóknál lehet találkozni fix kamatozású, külföldön kibocsátott magyar állampapírokkal is. Mások esetleg külföldi nagyvállalatok kötvényeire esküsznek a legbiztonságosabb állampapírok helyett.

7. Nem mi mondtuk

Bármi is történik, ne mondják majd, hogy mi devizavásárlásra biztattunk, csak összegeztük a lehetőségeket. Ne feledjük, a piac hajlamos megtréfálni a befektetőket. Ha ugyanazt várja mindenki, például egy kiadós forintgyengülést, lehet, hogy már megvette az euróját az összes polgár, aki akarta. Így nem marad elég új vevő, és végül éppen az ellenkezője történik annak, amit várnak.