A hazai befektetői kultúra nem nevezhető sem nagy múltúnak sem fejlettnek. A befektetők ismeretei sem túl szélesek, így gyakran még a talán triviálisnak tűnő hozamokkal sincsenek tisztában. Így lehet ez a részvénypiacon is, ahol a döntő többség kizárólag a papírokon elérhető árfolyamnyereségben gondolkozik. Hozzátehetjük, hogy ennek persze vannak történelmi okai is, hiszen az első nagy tőzsdézési hullám idején 1990-es évek közepén az infláció kifejezetten magas (időnként 20 százalék feletti) volt, ami miatt a vállalatok a megtermelt nyereséget jórészt felhasználták. Tették ezt azért, mert ez sokkal olcsóbb forrás volt, mint az említett magas infláció mellett elérhető hitelek. Emiatt sok vállalat vagy nem is fizetett osztalékot, vagy ha volt is ilyen, akkor annak hozama az állampapírokhoz képest elenyésző volt. Pedig a tankönyvi hüvelykujj-szabály éppen arról szól, hogy a részvényvásárláskor nem kölcsönadjuk a pénzünket a vállalatnak (mint mondjuk a hitelviszonyt megtestesítő kötvényvásárlás esetén), hanem a cég tulajdonosai leszünk. Így lehet, hogy a részesedésünk porszemnyi az óriásvállalat méretéhez képest, de tulajdoni arányunkban mégis jogosultak leszünk a vállalat nyereségéből részesedni. Persze csak abban az esetben, ha a cég menedzsmentje úgy dönt, hogy a nyereséget – vagy annak egy részét – megkaphatják a részvényesek, majd ezt a tulajdonosok együttesen a közgyűlésen jóváhagyják. (A gyakorlatban az utóbbi formalitás szokott már csak lenni.)

Más kérdés, hogy később voltak olyan, stabil működési eredményt hozó vállalatok, amelyek növekedése nem volt különösen nagy, viszont a megtermelt eredmény számottevő részét kifizették a részvényeseknek. Ilyen osztalékpapírok voltak – amíg tőzsdén forogtak – a nagy közműcégek, de a Zwack vagy éppen az Állami Nyomda is. Mindezek ellenére a hazai befektetők körében nem vált sporttá az osztalékvadászat.

Ha már tankönyvi analógia, akkor érdemes megjegyezni, hogy az olyan időszakokban, mint például a jelenlegi, amikor a kamatkörnyezet nagyon alacsony, akkor a cégek vezetői jóval bőkezűbbek. A megtermelt nyereséget pedig sokkal szívesebben adják ki osztalékként. Illetve ilyen periódusokban gyakran találkozunk olyan döntéssel is, hogy a vállalatok saját részvényeket vásárolnak, ami viszont a cikk elején emlegetett árfolyamnyereség szempontjából lehet előnyös. Az osztalék kifizetésében nem csak a részvényeseknek való megfelelés vezeti a menedzsmentet, hanem az is, hogy a piaci források is nagyon olcsóak.

A mostani helyzetben tehát, amikor a banki kamatok, vagy a rövid állampapírok hozama a nullához közelít két okból is érdekes lehet az osztalékfizetés a befektetőknek. Egyrészt az elérhető potenciális hozam kvázi nulla, így a „kockázat mértéke elvileg kisebb”. Fontos azonban hangsúlyozni, hogy csak elvileg, hiszen a piacokon folyamatosan mozognak az árak, és számos olyan gazdasági, politikai, de akár természeti esemény is adódhat, ami befolyásolhatja a részvények árát! Másrészt ahogy fent jeleztük, a vállalatok osztalékfizetési hajlandósága is magasabb.

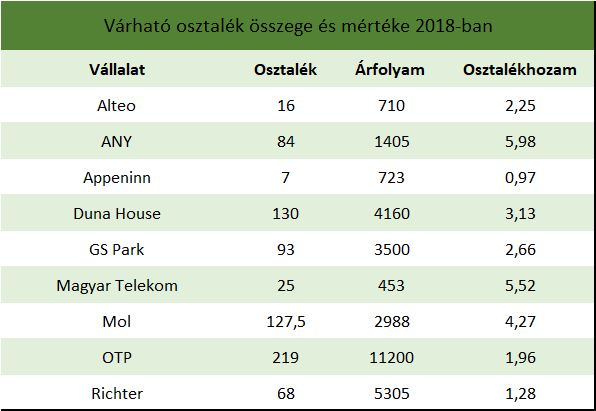

Mindezek miatt érdemes elgondolkodni azon, hogy osztalék miatt vásároljon valaki részvényt.A vállalatok ugyan általában már márciustól közzéteszik, hogy várhatóan mennyi osztalékra számíthatnak a részvényesek, de hivatalos mindez csak az éves részvényesi közgyűlést követően lesz. Miután az osztalékot megszavazták a tulajdonosok, a vállalatok közzéteszik a fizetés időpontját, illetve azt is, hogy mely nap az, amikor valakinek a tulajdonában kell, hogy legyen a részvény, hogy jogosult legyen erre a kifizetésre. Miután a tőzsdei részvényeket ma már csak elektronikus jelként tartják számon, ezért, ha az adott napon a brókercég nyilvántartása szerint a számlánkon volt az adott vállalat papírja, akkor jóváírják az előző évi eredményből ránk eső osztalékot. (Általában az osztalékfizetést megelőzően egy héttel kell, hogy a számlánkon legyen, de lehet ettől időnként eltérő előírás is.) A vállalatok menedzsmentje az utóbbi időben közzétette a várható osztalékokat, sőt van olyan nagy cég, mint a Mol, amely a napokban a közgyűlését is megtartotta.

Ahogy a táblázatból látszódik, elképesztő hozamokat ugyan nem tudunk realizálni, ám a banki kamatoknál többet kaphatunk. Ugyanakkor mindenképpen érdemes odafigyelni, hogy az osztalék miatti részvényvásárlás is kockázatos lehet. Az osztalékok fordulónapját követően, vagy más szóval az osztalékszelvény vágása után a részvények esetleg az osztalék mértékével megfelelően veszítenek az árfolyamukból. Ez jellemzően azokra a papírokra igaz, amelyek magasabb osztalékhozammal kecsegtetnek. Illetve fordított helyzet is kialakulhat, az osztalék mértéke beépül az árba olyan módon, hogy a fizetést megelőző időszakban úgynevezett osztalékrali indul. Éppen ezért célszerű ilyen célok esetén előzetesen tájékozódni, befektetési tanácsadásra jogosult szakértővel konzultáni.