Privátbankár: Az MPT Harmónia Alap nyerte el a Legjobb Vegyes Óvatos Alap 2021 díjat idén a Privátbankár versenyén. Miben volt kiemelkedő ez az alap?

Borbély Miklós: A Magyar Posta Takarék Harmónia Alap egy mérsékelt kockázatú, konzervatívan kezelt vegyes alap, ami másodszor nyerte el ezt a díjat, hiszen 2020-ban is megkapta az elismerést. Tavaly év elején jól prognosztizáltuk, hogy a vírus sokkal negatívabban fog hatni a tőkepiacokra, és jobban sújtja majd a tőzsdéket és a világgazdaságot, mint ahogy azt az elemzők február közepén gondolták. Időben léptünk, és így az alap árfolyamának esése márciusban valahol 2-3 százalék között állt meg, majd nagyon gyorsan helyreállt; a befektetési jegyek árfolyama április közepére pedig ledolgozta a teljes márciusi esést. Ilyen évkezdés után sokkal könnyebb volt az év hátralevő része, nem azon kellett gondolkoznunk, hogyan hozzuk ki jelentős mínuszból az alapot.

Talán mondhatjuk utólag, hogy „könnyű” volt ráülni a “V”, vagy pipa alakú felpattanás felfelé ívelő szárára, ami április-májustól kezdett kibontakozni.

Privátbankár: Nyilván a visszapattanás úgy volt lehetséges, ha az alapkezelő márciusban részvényeket vásárolt. Mennyi részvény lehet az alapban?

Borbély Miklós: Miután egy óvatos, konzervatív vegyes alapról beszélünk, 0 és 20 százalék között lehet a részvények aránya, ezen a sávon belüli arányokról a portfóliókezelő dönt saját stratégiai elképzelései alapján. A részvénypiaci kitettség a fedezeti ügyletek segítségével közel nullára csökkenhet, a részvények eladása nélkül. Amikor a portfóliókezelő úgy ítéli meg, hogy emelkedő trend várható, akár 20 százalékig is emelheti a részvények arányát.

Privátbankár: Miért használnak fedezeti ügyleteket?

Borbély Miklós: A fedezeti ügyletekkel az alap sokkal hamarabb tud reagálni, így gyorsabban és olcsóbban lehet a portfólió kockázati összetételét változtatni, mint részvények mozgatásával.

Kritikus piaci időszakban gyakran előjön az a probléma, hogy egyszerre lecsökken a piacon a likviditás, eltűnnek a vevők, instabillá válnak az árjegyzők. Az ebből adódó veszteségek nagy részét el lehet kerülni azzal, ha a mögöttes részvények likvidálása helyett inkább fedezeti ügyletekkel védekezünk a nem kívánt irányú részvénypiaci, vagy devizapiaci árfolyammozgások ellen. Emellett olyan helyzetek is előfordulnak, amikor hosszú távon hiszünk egy adott részvényben, de rövidebb távon tőzsdei esést várunk, ezért nem az egyedi papírt adjuk el, hanem a piaci kockázatokat fedezzük le.

Privátbankár: Mi az ilyen típusú vegyes alapok előnye? Mitől tudnak versenyképesek maradni?

Borbély Miklós: Három-négy évvel ezelőtt, amikor elindítottuk az alapot, már látszott, hogy jelentősebb hozam eléréséhez legalább 10 és 20 százalék közötti részvényarányt kell tartani a portfólióban, mivel az állampapírok hozama már nem elegendő a látható hozamtermeléshez. Minden kiválasztási modell azt mutatta, hogy ezek nélkül a nulla közeli kötvényhozamok időszakában nem tudnak az alapok megfelelő hozamot felmutatni, a lakossági állampapírokkal versenyezni.

Privátbankár: Mi lesz vajon a következő évek legfontosabb befektetési témája?

Borbély Miklós: A következő évek arról fognak szólni, hogy az “old school”, vagyis a monetáris politika régi, inflációkövető iskolája összecsap az újjal, a modern monetáris elmélettel. Mindenkinek megvan a szakmában a véleménye arról, hogy meddig tarthat a monetáris finanszírozás, azaz meddig mehet tovább a pénznyomtatás ilyen módon. Folytatódik a trend, vagy visszaállnak jegybankok a régi infláció- és kamat vezérelt politikára? Én tartok attól, hogy valamennyire – és itt a világ vezető jegybankjaira gondolok – mindenki zsákutcába került és a pénznyomtatás tovább folytatódik.

Privátbankár: A részvénypiacon belül milyen területekre specializálódtak?

Borbély Miklós: Az alap irányadó indexe tíz százalék részvény, aminek a fele az S&P 500 amerikai részvényindex, a másik fele pedig a EuroStoxx 50 európai mutató. Amennyiben a portfóliókezelő úgy gondolja, el is térhet ettől, például a régiónkban is vásárolhat részvényeket.

Privátbankár: Mi van még az alapban a részvényeken kívül?

Borbély Miklós: A fennmaradó tőke nagyrészt pénzpiaci eszközökben és kötvényjellegű befektetésben, rövidebb futamidejű állampapírokban, illetve vállalati kötvényekben van. Általában magas minősítésű kibocsátókat választunk, amelyek kockázata viszonylag alacsony, akár a Magyar Államéhoz hasonló. A Diófa Alapkezelő egyik fő üzletága ingatlanalapok kezelésére szakosodott, a teljes kezelt vagyon közel fele különféle lakossági és intézményi ingatlanalapokból áll. A vegyes alapokba ezeket a termékeket is be tudjuk részben emelni, így a Harmónia Alapba is került ingatlanalap-válogatás.

Az ingatlanok alacsony korrelációja más eszközökkel javítja a várható hozamot. Ez egy alternatív eszközosztály, amikor a részvények rosszul teljesítenek, a diverzifikált ingatlanpiaci befektetések még szemmel látható hozamot eredményezhetnek.

Privátbankár: Mit várhatnak a befektetők a magyar ingatlanalapoktól, illetve az ingatlanpiactól?

Borbély Miklós: A magyar ingatlanalapok nagyon jól vészelték át a Covid-válságot, sőt vannak olyan szegmensei a piacnak, amelyek kifejezetten erősen jöttek ki belőle, mint például a logisztika, vagy a vidéki kiskereskedelem. Miután hónapokon keresztül szinte mindenki interneten keresztül rendelt és csomagküldő szolgáltatást választott, jelentősen felértékelődött a raktárak és a logisztikai ingatlanok szerepe. Más területeket ezzel szemben negatívan sújtott a válság, az irodapiacon például megnőtt a bizonytalanság amiatt, hogy az otthoni munkavégzés mennyire fogja átalakítani a jövőbeli munkát és az irodakeresletet.

Egy jól diverzifikált ingatlanalapnál, mint a Magyar Posta Takarék Ingatlan Alap, az ellentétes tényezők kiegyensúlyozzák egymást, és a portfólió összességében kiadja azt a hozamot, amit az ilyen alapoktól elvárhatunk.

Privátbankár: Meglehetősen diverzifikáltnak tűnik ez az alap, sokfelé van elosztva a tőke, ez is fontos tényező lehetett az értékelésénél.

Borbély Miklós: Valóban így van, az alap jó teljesítményének fontos összetevője az is, hogy rendkívül diverzifikált legyen a portfóliója, ami alacsony szórást eredményez, így csökkentve a kockázatot.

Privátbankár: A kisbefektetők a válság miatt jobban kerülik most a kockázatokat, vagy esetleg éppen ellenkezőleg? Változott a hozzáállásuk?

Borbély Miklós: Egyelőre csak közvetve, a forgalmazókon keresztül látjuk ezt, de a visszajelzések alapján a dinamikusabb, legnagyobb részvénykitettségű alapok vannak továbbra is fókuszban. Azok a befektetők favoritjai, amelyek 50-től 90 százalékos részvényarányra törekszenek. Kifejezetten népszerű lett az ősszel indult ESG részvényalapunk is – a Diófa Jövőkép –, amelynek folyamatos a tőkebeáramlása. Azt egyértelműen kimondhatjuk, hogy a válság növelte a kockázattűrő képességet, illetve a kockázatvállalási kedvet.

Természetesen a szakmában állandó vita folyik arról, hogy merre mennek tovább a piacok, és azok, akik most jelentős kockázatot vállalnak, belefutnak-e egy nagyobb esésbe a közeljövőben. Nagy a szakadék a tőzsdézésbe újonnan belevágó kisbefektetők és a konzervatív, régi vágású befektetők mentalitása között.

Privátbankár: Az ESG (a környezettudatos, társadalmilag felelősségtudatos) befektetések vajon egy múló divatot jelentenek, vagy hosszú távon is erre figyel majd a befektetői világ?

Borbély Miklós: Úgy gondolom, hogy az ESG hosszú távú, alapszintű elvárás lesz, a tőzsdei jelenléttel bíró cégek, de természetesen szinte minden egyéb vállalkozás ennek megfelelését előtérbe helyezi a jövőben. Nagyon fontossá válnak a különféle ESG pontszámok és mutatók a befektetések értékelésénél, ami ugyanúgy beépül majd a vállalatértékelési mutatók közé, mint más, eddig használatos mutatók. Ugyanakkor nyilvánvalóan ezzel kéz a kézben járhat a greenwashing, vagyis amikor a cégek mindent elkövetnek, hogy zöldnek tűnjenek, ahogy kiépül mellé egy tanácsadó iparág is. A szereplők megpróbálják minél feljebb tornázni az értékelésüket, félve attól, hogy a részvényárazásban büntetné őket a piac. (Greenwashing esetén a vállalat több időt és pénzt fordít arra, hogy önmagát környezetbarátként reklámozza, mint a környezeti hatásai minimalizálására – a szerk.)

Privátbankár: Az ESG ugyanolyan megszokottá válik majd, mint a tizenöt-húsz évvel ezelőtti ISO 2001 mánia, amire már alig emlékszünk?

Borbély Miklós: Igen, feltételezem, ugyanúgy beépülhet a mindennapi életünkbe.

Privátbankár: Ha mindenki ESG lesz, akkor az ESG-befektetésekről várhatunk még egyáltalán átlagon felüli hozamot?

Borbély Miklós: Annak ellenére, amit elmondtam az ESG megszokottá válásáról, a következő három-öt évben – amíg várhatóan mindenki felhozza magát ezen a területen – megfelelő mértékű felülteljesítést hozhatnak az ilyen befektetési alapok.

Privátbankár: Mi lesz az olyan “anti-ESG” befektetésekkel, mint a szén, az olaj, a dohány, az alkohol vagy a szerencsejáték? A dohánycégek vagy az olajmultik például ma is kiemelkedő osztalékot fizetnek.

Borbély Miklós: Ha a nagy nemzetközi vagyonkezelők, alapkezelők alulsúlyozzák ezeket a részvényeket, akkor szinte elkerülhetetlenül alulteljesítenek a tőzsdén. Ugyanakkor a példaként említett olajmultik is elindultak az ESG útján, alulteljesítésük nem feltétlen egyértelmű.

Privátbankár: Akkor viszont lehet, hogy nagyon olcsók lesznek, és érdemes lesz az alapkezelőknek épp ilyet vásárolni, ha másért nem, a magas osztalékhozamért?

Borbély Miklós: Lehetséges, de – ha nem is a közeljövőben – a befektetők valószínűleg „büntetni” fogják az alapkezelőt vagy a befektetési alapot, ha olyan részvényeket vesz, amelyeknek nagyon alacsony az ESG pontszáma. Ezeknek is maradhat tere, de várhatóan csak olyan alternatív eszközök lesznek, amelyeket a portfóliókezelők kisebb mennyiségben vásárolhatnak.

Privátbankár: Mely részvénypiacokon lehet majd kedvező hozamot elérni a következő években?

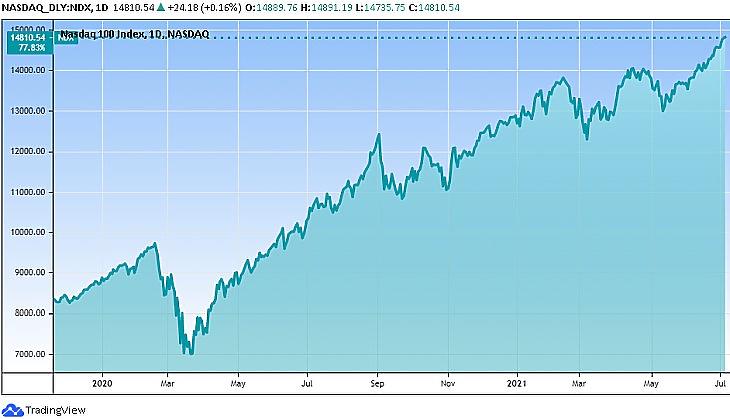

Borbély Miklós: Azok a megatrendek, amik az utóbbi időben előjöttek, mint az információs technológia, a biotechnológia, a zöld befektetések, szinte biztosan felülteljesítőek lesznek a következő években is. Még akkor is, ha nagy volatilitás lesz bennük. (A volatilitás az árfolyamok ingadozása, a nagy volatilitás nagy kockázatot jelez – a szerk.) Nem gondolnám, hogy a technológiával szemben a régi, „old school” iparágak felülkerekednének a következő öt-tíz évben.

Változó világban élünk, minden a technológia irányába mutat. Lehet, hogy időről időre egyes területek alulteljesítenek, de az alapvető trend megmarad.

Privátbankár: Óriásira tágult a növekedési részvények, azaz a “growth” és az értékalapú részvények, vagyis a value közötti olló az utóbbi években, amit a válság csak felerősített. Nem kéne ennek az ollónak szűkülnie?

Borbély Miklós: Nem feltétlenül, vagy nem úgy, ahogy elsőre gondoljuk a szigorúan vett growth és value elkülönítését ezen vállalatok esetében. Sok minden lehetséges, a növekedési részvények egy részének megítélése, karakterisztikája átalakulhat egyfajta átmenetté a két kategória között. A technológiai fejlődés – hihetetlenül terjed a mesterséges intelligencia, vagy a felhőalapú alkalmazások használata – hatalmas változásokat hozott és hoz a jövőben is. Ott van a biotechnológia, vagy a modern AI alapú egészségügy is, amelyekben szintén óriási fejlődés várható. Rengeteg meglepetést okoztak ezek az iparágak már legalább húsz éve. Egyszerű példaként, lehetséges, hogy alaposan alulbecsüljük azt a növekedési potenciált, amivel most az Amazon rendelkezik, amelynek weboldala és szolgáltatása 1999-ben még CD-lemezek és kerti bútorok online megrendeléséről szólt, de ma már rég nem ezt takarja a brand.

A komoly növekedési potenciállal rendelkező cégek ugyanúgy düböröghetnek tovább. Talán nincs is értelme élesen szétválasztani a régi és új gazdaságot, a növekedési- és az értékalapút, kicsit leegyszerűsítve fogalmazva, ezen vállalatok inkább fel-alá lavíroznak a kétféle kategória között.

Privátbankár: Magyarország és Közép-Kelet-Európa mennyire lehet felülteljesítő a következő pár évben?

Borbély Miklós: Régiónk az utóbbi években nem teljesített túl jól, kivéve talán a román piacot. A magyar és a lengyel piac három év alatt alig növekedett. Darabszámban kevés nálunk a részvény, amik vannak, azok pedig már nagyjából értékükön forognak, a néhány jól ismert és kedvelt blue-chip papír árfolyama vezeti az indexet. Hiányoznak az újdonságok, viszonylag kicsi a piac és így nem elég likvid. Elsősorban ezen tényezők miatt nagyobb felülteljesítést nem prognosztizálunk.

Az a befektető, aki hajlandó az egyedi sztorikat mérlegre tenni és kielemezni, az a kisebb és közepes részvények piacán elég sok olyat találhat, amivel felülteljesítést tud elérni. Ehhez viszont kell megfelelő vállalatelemzési szakértelem és kockázatvállalási készség.

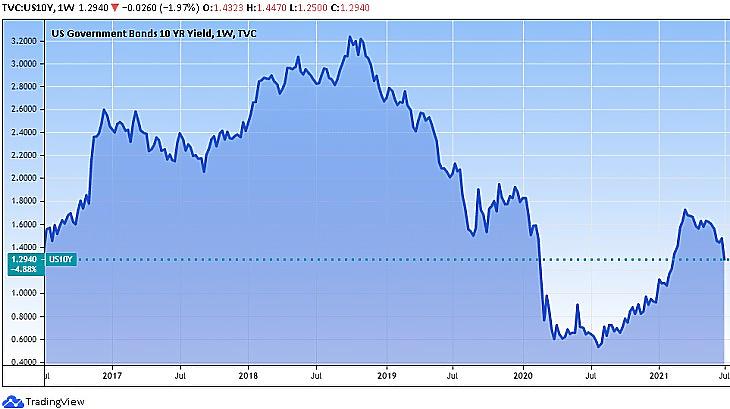

Privátbankár: Mit várhatunk a kötvénypiacoktól a magyar befektetők szempontjából?

Borbély Miklós: A magyar megtakarítási piacon a MÁP Plusz Állampapír hatása továbbra is erős, de ennek ellenére emelkedett egyes befektetők kockázatéhsége.

Privátbankár: Nem azért megy a magasabb kockázatú alapokba több pénz, mert az emberek látják, hogyan szárnyalnak a részvénypiacok?

Borbély Miklós: Természetesen ez komoly faktor - ha három éve medve piac lenne, a magasabb kockázatot sem keresné senki, erről nem lehetnek illúzióink. Az állampapír mégis pozitív hatásokat hoz a tőkepiacon, például hosszabb távú, több éves időhorizontra tereli az embereket. Korábban a legtöbb kisbefektető sokkal rövidebb befektetési horizonton volt hajlandó gondolkodni. A lakossági befektetőink számára folyamatosan hangsúlyozásra kerül, hogy nem pár hónapos vagy éves időszakra érdemes befektetni, és nem ilyen időtávon érdemes a hozamokat figyelni.

Szerte Európában általában mínuszos vagy nullához közeli a kötvények előretekintő hozama, és ez Magyarországon sincsen másként a rövidebb futamidőkkel. Az intézmények számára elérhető biztonságos értékpapírok nyilván nem tudnak versenyezni a MÁP Plusszal, ebből adódóan most nem a kötvényalapokat ajánljuk a kisbefektetőknek.

Aki mégis a kötvényekben hisz, ezen befektetők a magasabb hozamú és kockázatú “high yield” kötvények területén tudnak várhatóan pozitív reálhozamot elérni, ha az alapkezelő kellően diverzifikál és megfelelő körültekintéssel jár el.

Privátbankár: Alapvetően mi lehet most a követendő stratégia a kisbefektetők számára? Mi kecsegtet jó hozammal?

Borbély Miklós: A pénz egy részét érdemes állampapírba tenni, a másik részét pedig, amit hajlandóak vagyunk kockázatosabb termékekbe fektetni, érdemes szakemberre, alapkezelőre bízni. Akinek ez túl kockázatos, azoknak ajánljuk a konzervatív vegyes alapokba történő befektetést.

Kapcsolódó cikk a Diófa Alapkezelő tulajdonosváltásáról az Mfor.hu-n

A Menedzsment Fórum Kft. (mfor.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. Az mfor.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek az mfor.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az mfor.hu felelősséget nem vállal. A Menedzsment Fórum Kft, mint az mfor.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Menedzsment Fórum Kft. (mfor.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.