Privátbankár (PB): Miért érdemes magyar részvényeket vásárolni, illetve a magyar tőzsdére figyelni?

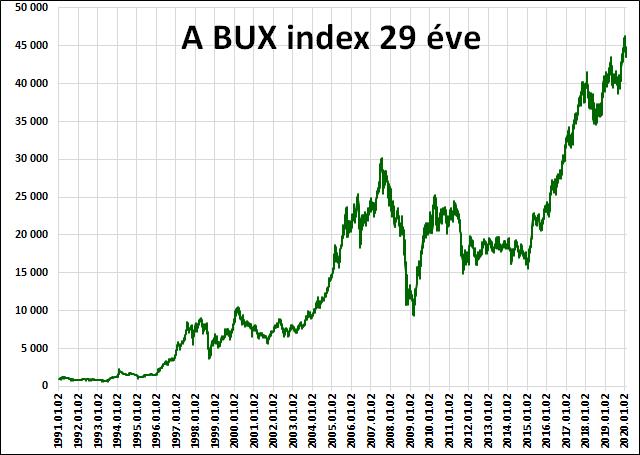

Végh Richárd (V. R.): A magyar tőzsde teljesítménye kiemelkedő volt az elmúlt években. A tavalyi 17 százalék is eléggé jónak számít nemzetközi összehasonlításban. De a részvények kockázatos befektetésnek minősülnek, ezért érdemesebb hosszabb távra tekinteni. Az elmúlt öt év alatt a magyar tőzsde teljesítménye az egyik legjobb volt a világon. A BUX index 2015 év elején valamivel 17 ezer pont alatt volt, tavaly év végén pedig 46 ezer pont felett zárt. Öt év alatt mintegy 170 százalékkal emelkedett a mutató, ami éves szinten 23 százalék.

PB.: Minek köszönhető ez?

V. R.: Biztosan szerepe van ebben annak, hogy Magyarország makrogazdasági teljesítménye jól alakult ebben az időszakban. A tőzsdén és a BUX indexben meghatározó súllyal rendelkező magyar vállalatok is nagyon jól teljesítettek. De a kisebb és közepes vállalatokat tömörítő BUMIX index is hasonlóan szépen emelkedett.

PB.: És ha még messzebbre megyünk vissza az időben?

V. R.: A részvénybefektetéseket általában hosszabb távra érdemes vásárolni, akár húsz-harminc év is szóba jöhet. Ez nyugdíjcélú megtakarításoknál például teljesen releváns. Az újraalapított Budapesti Értéktőzsde idén 30 éves, tehát van már hosszú statisztika. A tőzsdeindex értéke 1991 elején, 29 éve 1000 pont volt, azóta mintegy 46-szorosára nőtt az értéke. Ez éves szintre átszámolva több mint 13 százalék. (Kereken 29 évvel és kereken 46-szoros emelkedéssel számolva 14,1 százalék – a szerk.)

Ez eléggé jól összhangban van egyébként a nemzetközi statisztikákkal, más részvénypiacok hosszútávú teljesítménye is hasonló volt. Ezek szerint működik nálunk is az az alapvető összefüggés, amely szerint magasabb hozamot magasabb kockázatvállalás segítségével lehet elérni. A részvények, mint magas kockázatú eszközök pedig hosszútávon nagy valószínűséggel magasabb hozamot biztosítanak.

(Az éves infláció ez alatt az idő alatt becslésünk szerint 9,3 százalék lehetett, ennek nagy része azonban a kilencvenes évekre esett – a szerk.)

Érdemes megjegyezni, hogy Tartós Befektetési Számlával eközben teljes adómentesség is elérhető az öt évnél hosszabb befektetésekre. Az önkéntes pénztári megtakarításokra és a nyugdíj-előtakarékossági számlákra pedig lehet adó-visszatérítést is kapni. Ez is hozzáadódik a hozamhoz, ami ezzel még kedvezőbb lehet. Akár jóval többen is igénybe vehetnék ezeket az öngondoskodást segítő állami támogatásokat, mint eddig.

PB.: Mi várható a következő években a magyar részvényektől?

V. R.: Ilyen jellegű prognózisokat nem tisztünk készíteni, arra viszont figyelni szoktunk, hogy más tőzsdékhez képest hogyan alakul a magyar részvények értékeltsége. Például az árfolyam/nyereség hányados mutatók összehasonlítása ad némi képet erről. Ennek alapján a Budapesti Értéktőzsde egyáltalán nem tűnik túlértékeltnek. A mutató jelenleg 10-12 körül van, más piacokon pedig jóval magasabb. Még a többi közép-kelet-európai országhoz képest is alacsonyabb valamivel a magyar papírok értékeltsége.

Az amerikai piac persze teljesen más árazási szinteken van. De ennek az is az oka, hogy ott más a részvénypiac összetétele, például nagy a technológiai szektor súlya.

PB.: A szakirodalomban is ismert a “home bias” jelenség, amikor a befektetők keze a saját országuk felé hajlik, azt hajlamosak felülsúlyozni. Jó ez a részvényvásárlóknak?

V. R.: Ez a jelenség nálunk is fontos, a magyar háztartások részvénytulajdonán belül nagyon magas a magyar részvények aránya. Az MNB statisztikáiban a közvetlenül a háztartásoknál levő részvények mintegy háromnegyed része magyar. Azt gondolom, hogy ez teljesen racionális, hiszen messze több információja van egy hazai lakossági befektetőnek a magyar tőzsdei papírokról, meg általában a magyar makrogazdasági környezetről, mint bármely más országról. Minél távolabb megyünk földrajzilag attól a helytől, ahol élünk, annál inkább halványulnak az információk is.

Ez a jelenség egyébként létezik a hazai intézményi befektetők körében is. A magyar részvénypiac globális súlyához képest ők is sokkal nagyobb arányban fektetnek magyar részvényekbe. A gyakorlatban körülbelül a részvényportfóliójuk 25 százalékát, míg 75 százalékot külföldi részvényekbe tesznek. De ennél nagyobb hazai aránynak is lenne létjogosultsága.

PB.: Mennyire szeretik a magyar kisbefektetők a kisebb és közepes részvénytársaságokat, és mennyire a nagyokat?

V. R.: A társaságok mérete nagymértékben befolyásolja, hogy kik lesznek az adott cég befektetői. A nagy nemzetközi intézményi befektetők, például nyugdíjpénztárak, biztosítók vagyonát többnyire Londonból vagy az Amerikai Egyesült államokból kezelik. Nekik eléggé erős méretbeli korlátaik vannak, amely alatt nem tudnak befektetni egy cégbe. Hiszen nem lenne hatékony rengeteg, nagyon kicsi befektetést tartaniuk. Ezért ők a magyar piacon is csak a legnagyobb részvényeket veszik.

A közepes cégekben legalább régiós intézményi befektetők vannak, a legkisebb cégeknek azonban szinte csak magyar intézményi és magánszemély vásárlói akadnak.

PB.: A magyar magánszemélyek inkább közvetlenül vásárolnak részvényeket, vagy közvetve, például befektetési alapokon, pénztárakon keresztül?

V. R.: A részvénybefektetéseiknek nagyjából kétharmada közvetlen és egyharmada közvetett formában valósul meg. De elképzelhető, hogy ez nem a teljes kép. Az elérhető statisztikák nem feltétlenül fedik le azt, amikor a magyar háztartások külföldi szolgáltatóknál vezetett számlákon tartanak befektetéseket.

PB.: Lehetséges, hogy nagy összegű lakossági megtakarítások áramlottak külföldi számlákra az utóbbi időkben?

V. R.: Erről statisztikák nincsenek, de valószínűleg nem, nem lehet túlságosan jelentős ez a folyamat. A fizikai közelség, a jogrendszer ismerete, a nyelvtudás is sokat számít, biztonságérzetet ad az itthoni befektetés. Nagyon sokat számít, hogy probléma esetén helyben tudjuk-e az ügyeinket intézni.

PB.: Mennyi lenne a megtakarításain belül a részvények ideális aránya egy hazai átlagember esetében?

V. R.: Ez nagyban függ az életkortól és az élethelyzettől. Attól, hogy milyen megtakarítási céljai vannak az illetőnek. Például a nyugdíjcélú megtakarítás egy jól azonosítható feladat. Olyan megtakarítás, amelyhez biztosan nem szeretnénk hozzányúlni a nyugdíjazásig. Ilyen hosszú, 20-30 éves befektetési időtáv esetén a részvények arányát is extrém magasan lehet tartani. Ilyenkor akár 75-85 vagy afeletti részvény hányadot is tartanak sokan Nyugaton.

A Magyarországon működő önkéntes nyugdíjpénztárak kifejezetten konzervatívak, körülbelül 25 százalék náluk a részvények hányada. Valószínűleg még bőven lenne terük a részvények arányát növelni. Ez ellen hat azonban az általános rövid távú szemléletmód, hiszen a pénztáraknak is rendszeresen közzé kell tenniük, hogy az adott évben mekkora hozamot értek el. Amiről a sajtó is előszeretettel megemlékezik. Ha pedig egy adott évben alacsonyabb hozamot ért el, akkor ez negatívan hathat rá. Elpártolhatnak tőle befektetők. Holott egy nyugdíjpénztárnál szinte értelmetlen egyéves hozamokat számolni a hosszú befektetési horizont miatt.

De érintettük, milyen magas hozamokat lehetett elérni részvénybefektetésekkel Magyarországon és külföldön. Egy 20-30 éves pénztári befektetés, amelyben 80-90 százalék a részvények aránya, nagyon szépen hozott volna ez idő alatt. De közben voltak szép számmal visszaesést hozó, negatív hozamot eredményező évek is. Ha évtizedekre fektetünk be, nem feltétlenül kell nézegetni az éves hozamokat.

PB.: A befektetési alapoknál akár napi szinten is meg lehet ijedni az árfolyamoktól, kivehetik az emberek a pénzüket.

V. R.: Így van, ezért is fontos a pénzügyi oktatás Magyarországon, ahogy más országokban is. Az alapvető összefüggéseket célszerű lenne minél többeknek megtanítani. Ezáltal talán egy ideálisabb portfólió-szerkezet tudna kialakulni.

PB.: Hogyan tanulhatnak többet az emberek erről a témáról?

V. R.: Nem lehet elég korán kezdeni. Sőt az lenne a cél, hogy ezt már az iskolapadban kezdhessék. Sok ilyen kezdeményezés van, ilyen a Pénziránytű Alapítvány munkája, ahol középiskolásoknak, általános iskolásoknak is készítettek tankönyvet. A Pénz7 című kezdeményezés során pedig minisztériumok és a Magyar Nemzeti Bank összefogásával végeznek komoly edukatív munkát.

|

| Végh Richárd |

A Budapesti Értéktőzsde egyrészt tőzsdejátékokat szervez, ahol virtuális pénzzel ki lehet próbálni a tőzsdézést. Ez nagyon népszerű a diákok körében. Emellett előadássorozatokat tartunk a tőzsde épületében, amiket évente körülbelül 1500 diák látogat. Néha középiskolákba, egyetemekre, főiskolákra is elmegyünk előadásokat tartani.

Az említett BÉT Akadémia ingyenes, a szakemberek a lakosságnak közérthető formában tartanak előadásokat. A Budapest Institute of Banking (BIB) nevű lányvállalatunk pedig általában rövidebb, egy vagy néhány napos kurzusokat szervez különböző pénzügyi témákban. Elsősorban a pénzügyi szektor szereplőinek számára, de van olyan is, amely lakossági szereplőknek szól. A BIB kurzusai fizetősek, de jóval mélyebb és alaposabb oktatást nyújtanak.

PB.: Mikor lesz a következő BÉT Akadémia?

V. R.: Ősszel és tavasszal vannak ezek az ingyenes kurzusok, a következő március 18-án lesz a Corvinus Egyetemen.

PB.: A sajtóban, a hírekben, blogokon vagy hírlevelekben elhangzó különböző ajánlásoknak, tippeknek szabad hinni?

V. R.: A szakszerű elemzéseknek van relevanciája. A minőségi információnak nagyon nagy a szerepe. Szükséges, hogy készüljenek az egyes részvényekről elemzések, amelyek bemutatják az adott társaságot, annak fundamentumait, értékeltségét, kilátásait.

A tőzsde ezt annyira fontosnak tartja, hogy maga is elindított egy ilyen elemzési programot. Megbízást ad bankok és brókercégek elemzői részére, hogy a tőzsdén jegyzett középvállalatokról elemzéseket készítsenek. Ezek ingyenesen elérhetők a tőzsde honlapján.

PB.: Ezek az elemzések angolul vannak.

V. R.: Igen, ezzel lehetőséget adunk az adott vállalatnak arra, hogy nemzetközi szinten is megismertesse magát a befektetőkkel. Az angol elemzésekből pedig jellemzően szoktak készülni magyar nyelvű összefoglalók, kivonatok a médiában.

PB.: A hazai magánbefektetők szívesen spekulálnak időnként forintra. Vannak erre certifikátok a tőzsdén.

V. R.: A certifikátok népszerű termékek a lakosság körében, aminek fő oka, hogy kockázatos spekulációs termékek. Tőkeáttételes befektetést kínálnak, az általuk követett alaptermék árfolyamának mozgásait felnagyítják. Sokfajta termékre léteznek: devizákra, részvényindexekre, egyedi részvényekre, árupiaci termékekre. Jó pár éve van egy állandó stabil befektetői körük.

PB.: Mikor várható részvényjegyzés vagy a részvénypaletta további bővülése?

V. R.: Folyamatosan dolgozunk azon, hogy részvénykínálat növekedjen. Különösen a magyar középvállalatok körében, amelyek a magyar gazdaság gerincét adják. Mostanában számos kihívással szembesülnek, a hatékonyságtól kezdve a generációváltás problémáiig, a munkaerőhiányig vagy az emelkedő bérköltségekig, a digitalizációig. Rengeteg tőkére van szükségük ahhoz, hogy ezeknek a kihívásoknak megfeleljenek. Nem beszélve arról, ha még a nemzetközi piacokra is ki akarnak lépni.

Ezekre a kihívásokra a tőzsdei megjelenés jó megoldást biztosíthat, akár részvények, akár kötvények kibocsátásának segítségével. Az utóbbi években nemcsak új tőzsdei kibocsátókkal bővült a lista, hanem korábban inaktív szereplők is új tartalommal töltötték fel cégüket. Jelenleg több mint tíz társaság tervezi tőzsdei megjelenését. (A Privátbankár.hu cikke.)