Litvánia, Magyarország, Izland – ez a sorrend alakult ki az elmúlt hat évet vizsgáló listán. A 34 országot felölelő összesítést az ausztrál Compare the Market szakoldal készítette. A ranglistát annak alapján állították fel, hogyan aránylanak a lakáscélú ingatlanbefektetések a jövedelmek növekedéséhez.

A maximális 20 pontból Litvánia 18,48-at, Magyarország 18,18-at ért el. A harmadik helyet egyszerre több ország (Izland, Csehország, Lengyelország) szerezte meg 17,87 ponttal. Az ausztrál szakértők kiemelték: Magyarország a legnagyobb lakásár-növekményt tudta felmutatni, megelőzve Hollandiát és Csehországot, minden más ország ennél jóval kisebb mértékű drágulást könyvelhetett el. A jövedelem emelkedésének terén a balti államok verik a mezőnyt. Átlagosan mindhárom országban legalább 30 százalékkal nőtt ez a mutató.

A vizsgált 34 országból csupán Olaszországban volt árcsökkenés a lakásoknál, 1,22 százalékos értéket mértek 2015 és 2021 között. Az átlagjövedelmet nézve négy államot jegyeztek fel, közülük Mexikó mutatta a legnagyobb, 9,22 százalékos esést, de érdekes, hogy mögötte Norvégia áll 6,4 százalékos csökkenéssel, a harmadik Görögország 2,1 százalékossal, míg Spanyolország 1,65 százalékkal.

Az ingatlanbefektetések természetesen nem csupán a lakásokra terjednek ki, hanem az üzleti ingatlanokra is. Ezeket nézve az látszik, hogy az intézményi befektetők még mindig pumpálják a pénzt a közép-európai ingatlanokba. Továbbra is főleg irodaházakat és logisztikai központokat vesznek. Éppen szerdán jött a hír, hogy a CPI Group egy teljes budapesti irodaportfoliót (8 darab, nagy irodaház) adott el az S Immo-nak mintegy 240 millió euróért.

Idén az első félévben a közép-és kelet-európai régió (kke) országainak többségében stagnáltak a befektetési hozamok, de emelkedésre és csökkenésre is volt példa. Egyik kivétel a legalacsonyabb hozamszinttel rendelkező Csehország, ahol felfelé ment ez a mutató: a 2021-es 10 bázispontos növekedés után 2022 első felében újabb 50 bázisponttal lett magasabb a prágai első osztályú irodák hozamszintje.

Mindemellett a kke-régió országai közül továbbra is Prágában és Varsóban a legalacsonyabb a prime irodahozam, 4,5 százalék. Pozsonyban és Szófiában a prime irodahozamok 25-25 bázisponttal csökkentek, 7,5 és 5 százalékos szinten álltak 2022. június végén.

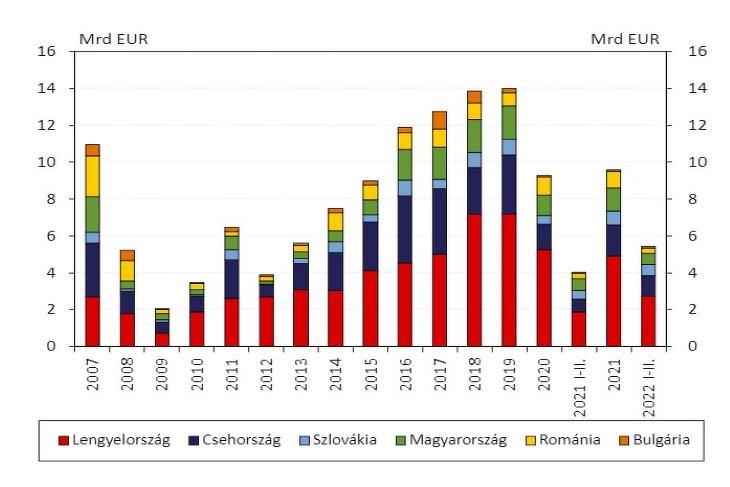

Régiós szinten a 2022. első félévi befektetési forgalom 36 százalékkal meghaladta 2021 azonos időszaki adatát. Összesen 5,3 milliárd eurónál jártunk június végén. A nagy nemzetközi tanácsadók közel ennyit várnak a második félévre is, így összesen 9-10 milliárd euró lehet a vége.

Az első félévben a közép-kelet-európai, belföldi tőke volt a legaktívabb, az összvolumenből 40 százalékos részesedéssel. Különösen a cseh és a magyar tőke volt továbbra is meghatározó, a teljes regionális volumen 20, illetve 11 százalékával. Ezt követte az észak-amerikai (25 százalék) és az európai tőke (21 százalék). A dél-afrikai is aktívabb volt az elmúlt hónapokban, míg az ázsiai, jellemzően a kínai és a dél-koreai, idén eddig nem vétette észre magát.

A Magyar Nemzeti Bank ingatlanpiaci elemzői rendszeresen konzultálnak a hazai piaci szereplőkkel. A legutóbbi, októberi alkalomkor elhangzott, hogy a magyarországi kereskedelmi ingatlanok értékeltségének követésében jó viszonyítási pontot jelent a cseh piac. Hosszú távra visszatekintve ugyanis a hozamokban a cseh befektetésekhez képest egy tartós, 100-150 bázispontos különbség (prémium) figyelhető meg.

Magyarország

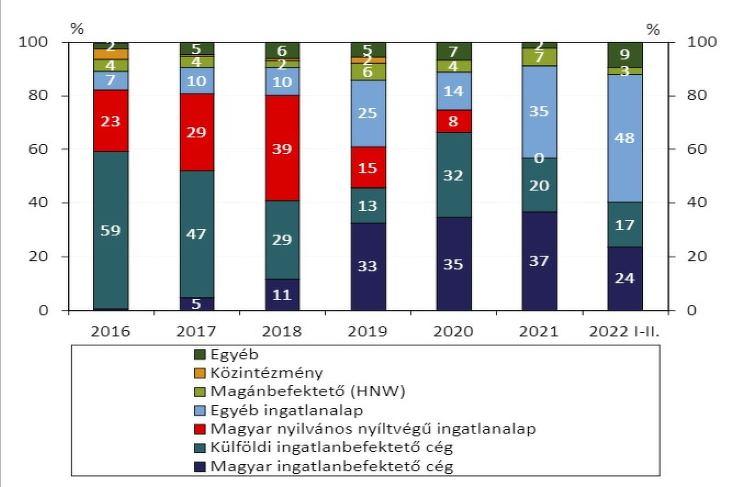

Nálunk az idei év első felében a befektetési forgalom mintegy háromnegyede (74 százalék) hazai befektetőkhöz kötődött, mindkét nagy összegű tranzakciót is ők végezték. A hazai befektetők után az Egyesült Királyságból érkezők vásárlásainak összértéke volt a legmagasabb, az első féléves volumen 11 százaléka. A hazai zártkörű és külföldi ingatlanalapok együttes részesedése 48 százalék volt, a magyar ingatlanbefektető cégek 24 százalékkal, a külföldiek pedig 17 százalékkal részesedtek.

A jegybank október végén közölt jelentésében arra figyelmeztetett, hogy a magyar nyilvános nyíltvégű ingatlanalapokból 2022-ben összességében enyhe tőkekiáramlás volt megfigyelhető szeptember végéig. A nyilvános ingatlanalapok likvideszköz-ellátottsága emellett is megfelelő szintű, a likvid eszközök nettó eszközértékhez viszonyított aránya – az azonnal lehívható hitelkeretek összegének figyelembevételével 10-44 százalék volt 2022. szeptember végén.

Szlovákia

Ütemkésésben van a szlovák piac a magyarhoz képest. Később indultak a jelentősebb fejlesztések Pozsonyban, a fő piacon, de kisebbek a kilengések. Az idei év azonban ott is vízválasztó lesz, a két évvel ezelőtti irodaterületnek csak a harmadát adják át. Ott is teret nyert a home office, a kivitelezési és energiaköltségek északi szomszédunknál is megugrottak, úgyhogy a beruházásokra féket tettek a fejlesztők.

A legvonzóbb befektetés továbbra is az A osztályú irodaház, jelenleg 5 százalék körüli a hozam, a szakértők enyhe emelkedést várnak, ami értékcsökkenést jelent. Nem zárható ki, hogy 2023 elejére 17-ről 18-19 euróra megy fel az átlagos havi bérleti díj négyzetméterenként.

Lengyelország

Lengyelország 56 százalékos részesedést ért el a 2022. első félévi befektetési volumenből, amelyet Csehország és Magyarország követ 16, illetve 12 százalékkal. A befektetők továbbra is óvatosak, tekintettel a geopolitikai és gazdasági hangulatra, a megnövekedett finanszírozási költségekre és a várható árképzési változásokra, amelyek várhatóan 2022 második felében realizálódnak majd.

Az idei év első felében az irodai szektor dominált, Lengyelországban pedig különösen erős aktivitást regisztráltak. Ezt követte a kiskereskedelem, a Tesco- és az EPP-portfoliók teljes eladásának, vagy részvényeladásának köszönhetően. A logisztikai- és a lakóingatlanok iránt továbbra is nagy a kereslet, de visszafogja azt a rendelkezésre álló kínálat szűkössége.