Egy rendes makroközgazdász számára az egyik fő kérdés mindig az, hogy van-e valahol nagyobb egyensúlytalanság az általa tanulmányozott országban/régióban vagy akár az egész világgazdaságban. Számos elemző van, aki úgy véli, hogy a világgazdaságban jelenleg nagy makro-egyensúlytalanságok nincsenek, engem azonban (a kínai ingatlanpiaci buborék kipukkanásán kívül) legalább egy dolog kifejezetten aggaszt: a költségvetési hiányok megugrása, ami nagyon sok országra jellemző – írja blogjában Zsiday Viktor, aki a szerda délutáni Klasszis Klubunk vendége lesz 15 óra 30 perctől.

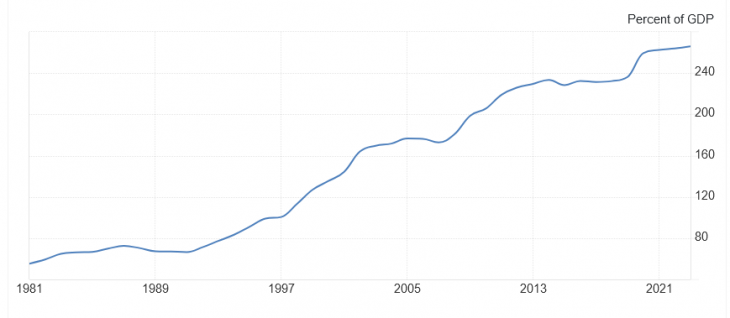

A legtöbben azért nem aggódnak emiatt, mert Japán példája azt mutatja, hogy a korábban véltnél sokkal magasabb államadósságszint is fenntartható. Amikor elkezdtem dolgozni a ’90-es évek végén mindenki azon aggódott, hogy a japán államadósság elérte a GDP 100 százalékát, s ez azt jelenti, hogy nem sokáig fogják tudni finanszírozni ezt a hatalmas terhet, nem messze az államcsőd, tehát a japán államkötvényeket be kell shortolni (hiszen el fognak értéktelenedni a csőd miatt). Ennek a népszerű trade-nek lett aztán a neve „widow-maker”, mert ezzel gyakorlatilag csak folyamatosan bukni lehetett, s akinek ilyen pozíciója volt, az belepusztult, és csak özvegyek maradtak utánuk. Mára a japán államadósság a GDP 260 százalékát teszi ki (lásd az első ábrán), aminek egyébként a felét a japán jegybank vásárolta meg. Csőd egyáltalán nem volt, sőt a kötvények tartásával jól lehetett keresni. A japán tapasztalat alapján a legtöbben úgy vélik, hogy nincs itt semmi látnivaló, az államadósság még nagyon sokáig nőhet a világban büntetlenül.

Japán azonban nagyon különbözött attól, ami ma jellemzi a világot. Japánban egy gigantikus buborék kipukkanása utáni mély defláció és tipikus likviditási csapda volt; a bérek és eszközárak csökkentek, a kormányzat valójában csak (teljesen klasszikus keynesi stimulussal) kipótolta a hiányzó lakossági és vállalati keresletet, ráadásul a magas lakossági megtakarítási hányad miatt az ország kormányzata saját állampolgárai felé adósodott el, és Japánnak állandóan folyó fizetési mérleg többlete volt.

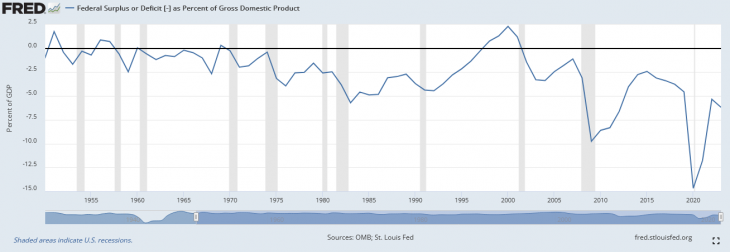

Ezzel szemben a fejlett világban úgy tűnik strukturális munkaerőhiány van, tehát a gazdaság nem túl hideg, hanem forró; eközben az elkerülhetetlennek tűnő zöld átállás hatalmas beruházásigényét még megfejeli az új hidegháború okozta újrafegyverkezés, ami komoly kiadásokkal fog járni. A szűk munkaerőpiac inflatórikus, a háború szintén mindig inflációt generál (a hidegháború is), az öregedő lakosság pedig egyre nagyobb szociális kiadásokat igényel. Óriási tehát egyfelől a beruházásigény, miközben az elöregedés miatt a megtakarítások csökkenni fognak, ami emeli az egyensúlyi reálkamatlábat (több beruházás/kevesebb megtakarítás = magasabb kamatszint). Egyfelől tehát elkerülhetetlennek látszik a kormányzati kiadások növelése, másfelől viszont épül a mögöttes inflációs nyomás, amire rájön a reálkamatok emelkedése. Mindezek a magasabb nominális kamatszint, és sokkal nehezebben finanszírozható adósság irányába mutatnak, miközben az adósság gyorsulva nő. (Második ábrán az amerikai költségvetési hiány GDP-hez viszonyított aránya.)

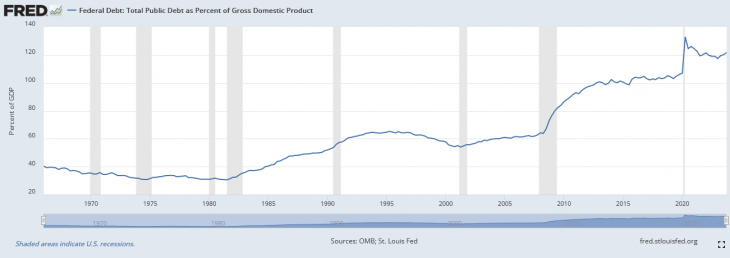

Egy kötvénybefektető szempontjából – ha valóban hosszabb távra tekint – rendkívül aggasztó a helyzet: úgy tűnik, hogy belátható időn belül nem lehet megfegyelmezni a költségvetéseket, egyre több lesz az adósság, miközben valószínűleg az infláció sem talál vissza a korábbi alacsony szintekre. Ilyen helyzetben miért venne bárki hosszú állampapírt? Természetesen fél-másfél éves távon reális spekuláció lehet, hogy HA lesz recesszió, akkor a kötvényhozamok csökkenni fognak, azaz árfolyamnyereséget lehet elérni állampapírok tartásával. De ennél hosszabb időtávon nézve nagyon rossz a helyzet. Gyakorlatilag a pénz elértéktelenítése zajlik a szüntelen költségvetési stimulussal. (Harmadik ábrán az amerikai államadósság GDP-hez viszonyított aránya.)

Mi vethet véget ennek a folyamatnak? Csakis a kötvénypiacok fellázadása. A ’70-as évek végére a kötvénypiaci befektetőknek elegük lett abból, hogy a kormányzatok kifosztják őket negatív reálkamatokkal és sokkal magasabb kompenzációt kértek az állampapírok tartásáért cserébe*, tudván azt, hogy az államok igencsak hajlamosak az adósságaik elinflálására. (A mellékelt ábrán kékkel a bérinfláció – véleményem szerint a mindenféle egyéb manipulált inflációs mutatókhoz képest a legrelevánsabb infláció – naranccsal az amerikai 10 éves állampapírok hozama látható.) Jelenleg a helyzet fordított, a kötvénybefektetők nem kérnek túl nagy kompenzációt a papírok tartásáért, de valószínűleg pár éven belül rádöbbennek a helyzet fenntarthatatlanságára, és hirtelen jóval nagyobb reálkamatot/hozamot fognak kérni a kötvények tartásáért cserébe. Senki nem tudja megmondani, hogy ez mikor fog bekövetkezni (egy hónap, egy év vagy öt év múlva?), de amikor megtörténik, akkor ez egy reflexív folyamattá fog válni: a magasabb kamatok/hozamok még magasabb előre kivetített adósságpályát indukálnak, ami még magasabb elvárt állampapírhozamokhoz kell, hogy vezessen, amiből még magasabb adósságpálya következik.

Ekkor két megoldásuk lesz a kormányzatoknak: vagy megvásároltatják a jegybankokkal az adósságállományuk nagy részét vagy súlyos megszorításba kezdenek.

Amennyiben a kormányzatok megpróbálják ilyen helyzetben rögzíteni egy mesterségesen alacsony szinten a kötvényhozamokat, azzal kibújik a szög a zsákból: egyértelművé válik a (valójában már most zajló, de álcázott) monetáris finanszírozás, ami valószínűleg megugró inflációs várakozásokhoz és inflációhoz vezetne. Ennek ellenére, részben elkerülendő az azonnali sokkot, valószínűleg megpróbálkozik majd ezzel a kormányzat/jegybank páros, miközben ezzel párhuzamosan kénytelen elkezdik csökkenteni a költségvetési hiányt is. Ennek eredménye összességében valószínűleg magasabban ragadó inflációs várakozások és gazdasági lassulás lesz (stagfláció-közeli állapot). Amíg a kötvénypiacok nem lázadnak fel, addig ez csak elméleti lehetőség, de az a költségvetési pálya, amin a világ számos országa halad egyértelműen nem fenntartható, és azt gondolom, hogy pár éven belül komoly sokkot fog okozni.

*A 90-es években az amerikai demokrata-párti politikai tanácsadó James Carville azt mondta: „Régebben azt gondoltam, hogy ha van reinkarnáció, akkor legközelebb az elnök szeretnék lenni vagy a pápa vagy valami baseball-sztár. De most már inkább azt gondolom, hogy azt szeretném, hogy következő életemben én legyek a kötvénypiac, hogy mindenkit meg tudjak félemlíteni!”