A bankadó kiszámításának módszere ugyan még hivatalosan nem ismert, de a lehetséges vetítési alapoktól függően különböző pénzintézeti reakciók várhatók. Abban az esetben, ha az előző napok piaci találgatásainak megfelelően a mérlegfőösszeg, vagy a bruttó díjbevétel lesz a kalkuláció alapja, akkor a kisebb bankoknak és biztosítóknak kell a jövedelemtermelő képességükhöz képest nagyobb terhet viselniük.

Ez a megoldás valószínűleg a Magyarországon bejegyzett pénzintézetek számának csökkenéséhez vezet, hiszen lesznek olyan pénzintézetek, amelyek tulajdonosai inkább az eladás mellett döntenek, vagy más költség-, illetve tőkekímélő működési modellt választanak, például fiókteleppé alakulnak. Ha viszont az adó alapjaként mégis az adózás előtti eredményt határozzák meg, akkor a nagy ügyfélállománnyal rendelkező,nyereséges pénzintézetek járhatnak rosszabbul."Habár a hazai pénzintézeti szektor jövedelmezősége az elmúlt évtizedben jóval magasabb volt, mint az uniós átlag, a bankoknak fel kell készülniük arra, hogy saját tőke igényük 2012-ben a Bazel III. szabályozás miatt jelentősen növekszik." - hangsúlyozta Huba Eörs, az IFUA Horváth & Partners ügyvezető partnere. Majd hozzátette:"A plusz saját tőkét a bankok többségének eredményoldalon kell megtermelnie. Ehhez jön még hozzá most a bankadó, amely jelentős nyomás alá helyezi a bankok menedzsmentjét, hogy a társaságuk eredménytermelő képességét javítsák."

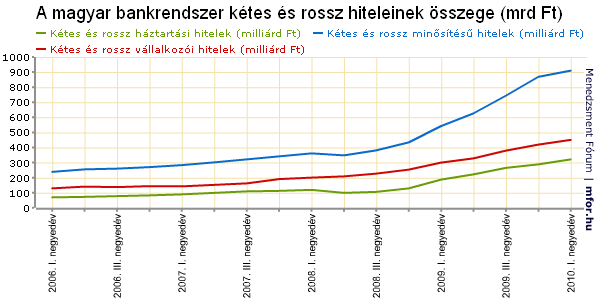

A bankok kamateredménye 13%-kal, adózott eredménye pedig 21%-kal nőtt 2010 első negyedévében a korábbi év hasonló időszakához képest. Ugyanakkor az eredménytermelés szempontjából a bankok számára a legkritikusabb pont a kockázati költségek mértéke: 2009 végére a 90 napot meghaladó késedelembe eső vállalati hitelek állománya egy év alatt megduplázódott, elérte az összes kihelyezés 10%-át. A lakossági ügyfeleknél is jelentősen nőtt a 90 napot meghaladó késedelembe kerülő hitelek aránya: egy év alatt duplájára nőtt, és megközelítette a 8 százalékot. A hitelezési veszteség itt is több mint kétszeresére nőtt, 2,5%-ra emelkedett egy év alatt.

A rossz hitelek átstrukturálásával, az ügyfelek kötelezettségeinek időszakos csökkentésével,türelmi időszakok beiktatásával a bankok képesek az ügyfelek fizetőképességét javítani és ezen keresztül a hitelezési veszteségeiket mérsékelni. Ám ez a megoldás csak akkor tud hosszú távon is eredményre vezetni, ha a gazdasági fellendülés gyorsan elkezdődik."A bankok számára a jövedelemtermelő képesség növeléséhez vezető út a kockázati költségek mérséklésén keresztül vezet." - tette hozzá Huba Eörs.

Menedzsment Fórum