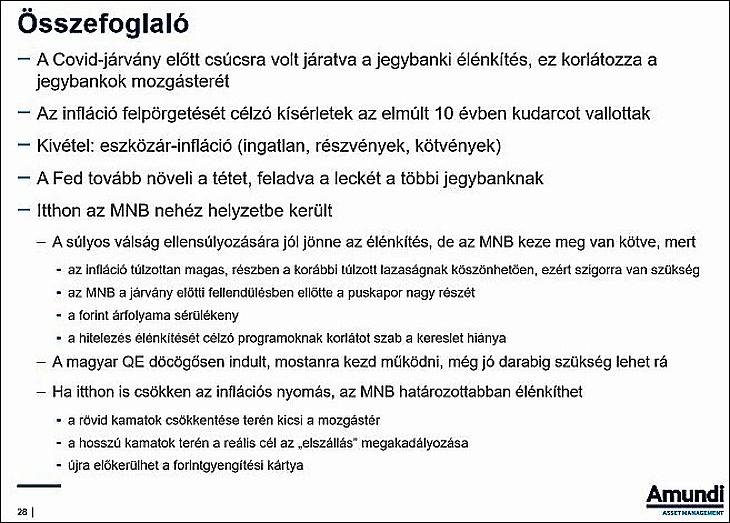

Mit kezdenek a jegybankok az inflációval? – tette fel a kérdést az Amundi befektetési igazgatója, Forián-Szabó Gergely egy sajtóbeszélgetésen. A fejlett és fejlődő világban is történelmi mélységben vannak a kamatszintek, miközben hatalmas mértékben növelték a pénzmennyiséget a jegybankok. Igazán mindent megtesznek, hogy legyen infláció, de valamiért mégsem sikerül gerjeszteni.

A Fed nemrég fontos bejelentést tett, felülvizsgálta célrendszerét. Eddig az volt a mondás, hogy teljes foglalkoztatás és árstabilitás a cél, nagyjából kettő százalékos infláció mellett. Az amerikai infláció azonban az utóbbi időben messze elmaradt ettől két százalékos szinttől. Eddig is sokan sejtették, hogy a Fed-nek még az sem esne rosszul, ha ennél is feljebb menne az infláció. De most ezt ki is mondták, és definiálták, hogy mostantól kezdve egy átlagolási mechanizmust alkalmaznak.

Három év sem lesz elég?

Már nem szimmetrikus a hozzáállás, a hosszú távú átlag számít, így a következő években nyugodtan évi két százalék fölé mehet majd az infláció. Ezzel is próbálnak jelzést adni a piacnak, hogy még galamblelkűbb lehet a monetáris politika – mondta Forián-Szabó Gergely. A héten Jerome Powell három évről, 2023-ról beszélt, de a piac azt várja, hogy ennél is tovább nulla közelében maradhatnak a kamatok.

Japán is hasonló cipőben jár, sőt lényegében évtizedek óta küzd ilyen problémákkal. Ott is megemelték az inflációs célt, hátha attól az inflációs várakozások is feljebb mennek. (A várakozások visszahatnak az inflációra, befolyásolhatják azt – a szerk.) A japánok már mindennel próbálkoztak, már négy éve vannak negatív kamatok, óriási mennyiségben vásárolnak kötvényeket, részvényeket, sőt ingatlanpiaci eszközöket is.

Ez már a devizaháború?

A japánok már mindent bedobtak. Nulla százalék körül próbálják beállítani a tíz éves hozamot, bár már ez is túl magasnak látszik, így is túl magas a japán reálkamat. Európánban is totális kudarc látszik, a két százalékos inflációtól itt is nagyon messze vagyunk, nem sikerül inflációt generálni.

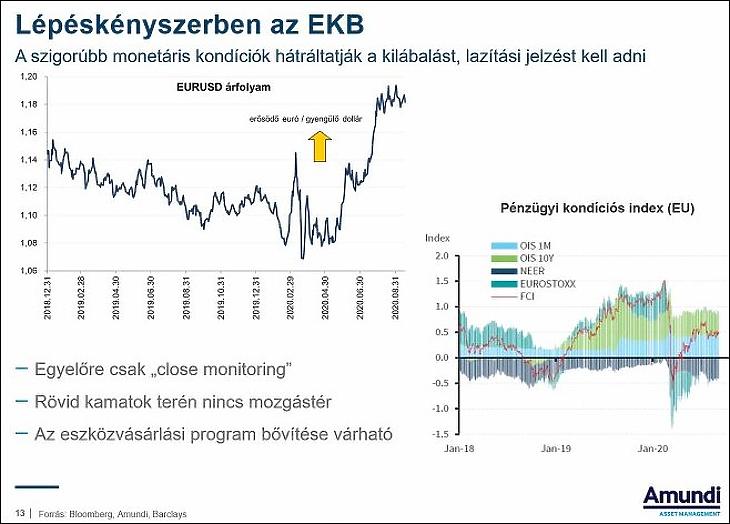

A Fed lépésének egyik magyarázata, hogy gyengíteni próbálták a dollárt, lebeszélni az árfolyamát, ami sikerült is. Ez azonban nagy fejfájást okozott az EU-ban, az EKB-nek. Devizaháború van, az egyes jegybankok próbálják a devizájukat gyengíteni. De már szinte teljesen elfogyott az eszköztáruk. Egyedül az eszközvásárlásokat lehet még növelni, valószínűleg idén év végén ezt még meg is fogják lépni Európában. Muszáj lesz valamit tenni, az erősödő euró nagy károkat okoz a jelenlegi makrogazdasági helyzetben.

Pénzbőség és buborékok

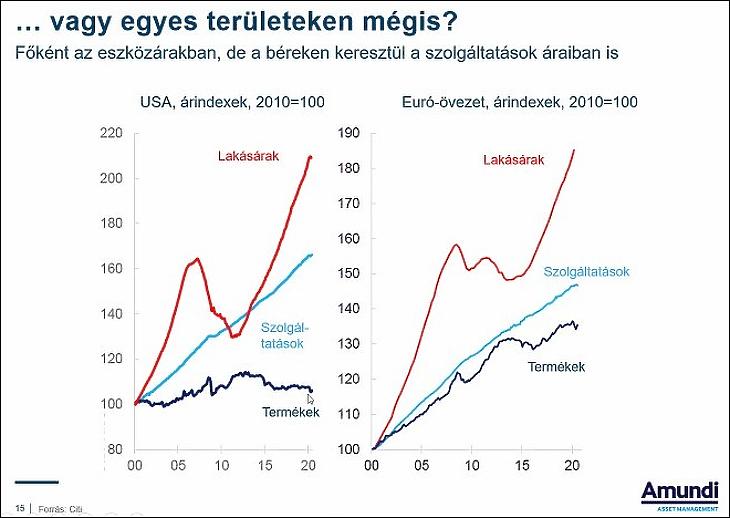

Európában a szolgáltatások ára emelkedett jobban, ezt legalább sikerült elérnie a jegybankoknak. Kiugróan nőttek a lakásárak és a tőkepiaci árfolyamok. A pénzbőségből nem lett infláció, inkább a pénz forgási sebességén keresztül jelentkezett. A pénzfelesleg lecsapódhat megtakarításokban, eszközár-emelkedésekben, eszközár-buborékokban. Az alacsony finanszírozási költségek adósság-hegyeket építenek ki.

Mit tehet a befektető, ha a negatív reálkamat miatt pénze veszít az értékéből? Az államkötvények sok országban már nem jöhetnek szóba, alternatív befektetéseket kell keresni. Ha mégis meglódulna az infláció, a jegybankok egyébként nagy bajban lennének. Meg kéne emelni a kamatokat, ami újabb nagy válságot okozna. Ez egy egyirányú utca, amelyből nehéz visszafordulni – mondta az igazgató.

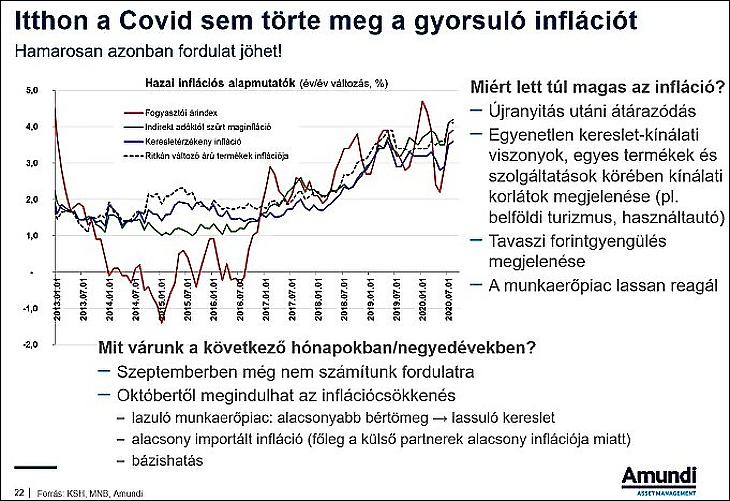

Magyarország, az inflációs bajnok

A térségben Magyarország az inflációs bajnok, a koronavírus-járvány miatti infláció-lassulás még nem gyűrűzött be hozzánk. Tavasszal, amikor átárazhattak volna sok terméket, éppen minden zárva volt, így ezt csak később tették meg. Másrészt egyes termékekből szűk keresztmetszetek alakultak ki. Forián-Szabó arra tippel, hogy mostanában lesz a teteje, és Magyarországon is elindul majd egy látványos infláció-csökkenés.

A jelenlegi inflációs szint kialakulásában az MNB-nek jelentős szerepe volt, hiszen ő tartotta a legalacsonyabban a kamatot a régióban. A forint is jobban leértékelődött, mint a régiós devizák.

Mit ér majd a bér?

Az átlagbérek szintjén kevésbé látszik majd a válság, mert elsősorban az alacsony bérűek veszítik el az állásukat. A bértömegen viszont annál inkább – hangzott el. Nagyot szaladtak a magyar bérek az elmúlt években, így lesznek olyan szektorok is, ahol a bérek csökkennek.

Az MNB kötvényvásárlási programjával viszont taktikusan kivárt, majd jókor lépett, amikor valóban szükség volt a kötvénypiacon egy ilyen mankóra. A hosszú futamidejű hozamokat ezzel lejjebb szorította. A nyáron volt ebben a programban egy kis szünet, majd a nyár második felében újra indult a magyar mennyiségi élénkítés. Kezdetben alacsony, heti 15 milliárd forintos összeggel, most heti 40 milliárdnál tartanak. Ez már egy jelentősebb mennyiség, arra jó, hogy stabilizálják a kötvénypiacot. De ha a hozamok megindulnának, akkor ez is csekélynek bizonyulhat – hangzott el.

Ha lassul az infláció, gyengülhet a forint

A magyar helyzet globálisan is unikum, annyira szembe megy a világgal. Az MNB-nek meg van kötve a keze, részben a korábbi saját lazasága miatt. De ebben nemsokára változás várható. A következő ülésükön még várhatóan óvatosak, konzervatívak lesznek a magyar jegybankárok. A decemberi inflációs jelentésben viszont változtathatnak kissé a magyar monetáris politikán.

Ha Magyarországra is begyűrűzik az alacsonyabb infláció, akkor a forintgyengülés újra téma lehet. Visszatérhet az MNB az elmúlt években megszokott, a csúszó leértékeléshez hasonló, lassú forintgyengítéshez.

Ez egy sikertörténet?

Magyarországot látszólag akár irigyelhetnék is, hiszen sikerült az infláció növelése és a deviza gyengítése. Magyarországon is volt korábban inflációs alullövés, sokáig az inflációs cél alatt voltunk. Ehhez képest valóban eredményeket ért el az MNB. Most azonban már több gazdasági mutató romlást jelez, a sérülékenység növekszik. Nincsen dráma, de óvatosságra lesz szükség. Követendő példaként azért nem fogják Magyarországot emlegetni, a kontraciklikusságnak nem lesz a mintaképe – mondta Forián-Szabó.

Mi lesz veled, magyar részvénypiac?

A magyar részvénypiac az utóbbi időben alulteljesítő Nyugat-Európához képest– figyelhettük meg. Forián-Szabó Gergely szerint régiónk részvénytőzsdéi most csipkerózsika-álomban vannak, pedig “nagyon akciósak”, kifejezetten olcsók a magyar és régiós részvények is. Ám nincs jele annak, hogy felfedeznék az értékpapírjainkat, és nem tudni, hogy mi zárkózunk majd fel a világ többi részéhez, vagy a világ többi része fog leesni hozzánk. “De indokolt lenne valamilyen konvergencia. Én arra tippelnék, hogy mintegy két éves távon ez bekövetkezhet” – mondta az igazgató.

Régiónkban egyébként megszokott dolog, hogy a részvénypiac évekig is mély álomba merül, majd hirtelen felpattanás következik. Ez után azonban egy-két éven keresztül is hihetetlen emelkedést élhet át.