A Magyar Nemzeti Bank monetáris tanácsának döntése alapján június 24-én a jegybanki alapkamat 0,9 százalékról 0,75 százalékra csökkent, ennek köszönhetően július 1-től 5,75 százalék (jegybanki alapkamat + 5 százalékpont) az új THM-plafon a fogyasztási kölcsönöknél. A jelenlegi jogszabályok szerint december 31-ig igényelhetünk személyi kölcsönt a kedvezményes THM-mel - januártól viszont már magasabb kamattal kell számolnunk.

A bankoknál elérhető személyi kölcsönök szabad felhasználásúak, tehát nem kell igazolnunk a bank felé, hogy mire fordítjuk a pénzt; ha egy meglévő kölcsönt szeretnénk a felvett összegből végtörleszteni, akkor ezt is megtehetjük.

Miért éri meg?

Egy korábban felvett kölcsön végtörlesztése egy újabb hitel segítségével több módon is segítheti az anyagi helyzetünket - hívja fel rá a figyelmet a Bank360.hu:

-

csökkenthetjük a havonta fizetendő törlesztőrészlet összegét - ilyenkor a futamidő marad változatlan,

-

ugyanakkora törlesztőrészlet mellett lerövidíthetjük a futamidőt, vagyis hamarabb szabadulhatunk a hiteltől, vagy

-

magasabb hitelösszeget vehetünk fel hasonló törlesztő és futamidő mellett, de a régi kölcsön visszafizetése után az új hitelből még marad egy szabadon felhasználható rész.

Bármelyik is a cél, a THM-plafon miatt most nagyobb eséllyel találhatunk kedvező ajánlatot annál, mint amit jelenleg törlesztünk - ezeket érdemes egy kalkulátorral is összehasonlítani.

Mennyit nyerhetünk a hitelkiváltással?

Ahhoz, hogy ezt megtudjuk, azt érdemes összehasonlítani, hogy mennyibe kerülne tovább fizetni a meglévő hitelünket, illetve, hogy mekkora lenne a költsége az új hitelnek. Ha az új hitel teljes költsége a járulékos díjakat figyelembe véve is alacsonyabb, akkor spórolunk a hitelkiváltással.

A Bank360.hu példaszámítása alapján érdemes megfontolni a váltást, főleg, ha több éve felvett hitelt fizetünk vissza: a kalkuláció példájában a régi hitelünket jelenleg 68 641 forintos havi törlesztőrészlettel fizetjük. A THM 14 százalék, a futamidőből még hátra van 36 hónap és 2 millió forint tőke. A meglévő hitel költsége a futamidő végéig még körülbelül 460 ezer forint. Ezzel szemben jelenleg több olyan személyi kölcsönt is találhatunk a piacon, ahol 2 millió forintot 36 hónapos futamidőre ennél olcsóbban, 10 százalék alatti THM-mel igényelhetünk. Ezeknél a lehetőségeknél a teljes hitelköltség nem éri el a 300 ezer forintot; az elérhető legalacsonyabb THM-mel számolva mindössze nagyjából 230 ezer forint a kölcsön díja, a havi törlesztőrészlet pedig december végéig 60 461 forint, januártól pedig 62 239 forint. A meglévő hitellel összehasonlítva tehát akár meg is felezhetjük a 460 ezer forintos kamatköltséget, a havi törlesztőrészlet pedig 6 ezer forinttal is kevesebb lehet a kiváltás után.

A példaszámítást a Bank360.hu a július 1-től elérhető ajánlatok szerint kalkulálta, az 5,75 százalékos THM-plafon szerint.

Vegyük számításba a végtörlesztés díját is

Ha végtörlesztünk egy fennálló hitelt, annak a legtöbb esetben van költsége. A bankok zöménél az előtörlesztett összeg 0,5-1 százalékát kell fizetnünk, attól függően, hogy egy évnél kevesebb vagy több van még hátra a futamidőből. A példa alapján a 2 millió forint végtörlesztése 20 000 forintba kerül.

Végül a legfontosabb kérdés: melyik bankot válasszuk?

Ahhoz, hogy megtaláljuk a lehető legkifizetődőbb megoldást, először is érdemes összehasonlítani az elérhető személyi kölcsön ajánlatokat egy kalkulátorral. Az 5,75 százalékos felső határ miatt az induló THM-et és törlesztőrészletet tekintve nincs számottevő különbség a hitelintézetek között, januártól azonban már eltérő kondíciókkal kell számolnunk. A Bank360.hu kalkulátora azt is megmutatja, hogy januártól milyen költségei lesznek a hiteleknek, így az összehasonlítás könnyedén elvégezhető.

Ha maradunk a fenti példánál, és 2 millió forintot szeretnénk felvenni 36 hónapra, akkor a kalkulátor számításai szerint a teljes futamidőre vetítve 7,42-15,23 százalék közötti THM-mel igényelhetünk személyi kölcsönt. Az induló törlesztőrészlet minden esetben 60-61 ezer forint közé esik, januártól azonban 62-70 ezer forint közötti összeget kell fizetni havonta, attól függően, hogy melyik ajánlat mellett döntünk. Ez alapján 36 hónapos futamidővel számolva 230-481 ezer forint közötti hitelköltséggel számolhatunk. Láthatjuk, hogy mennyire fontos az elérhető hitelajánlatok összehasonlítása kalkulátorral, hiszen egy konzervatívabb árazású kölcsönt választva nem biztos, hogy kevesebbet fogunk végül fizetni.

A hiteldíj mellett a másik fontos kérdés, hogy a bankoknál milyen formában van lehetőség a hitelkiváltásra, ugyanis ez sem egységes. Az egyik lehetőség a klasszikus hitelkiváltás, amikor nekünk csak az új hitellel kell foglalkozni, a régi kölcsön lezárását pedig a két bank egymás között intézi el. A másik opció, hogy az új hitel folyósítása után mi magunk kezdeményezzük a korábbi hitel végtörlesztését - utóbbira a szabad felhasználás miatt mindenhol van lehetőség.

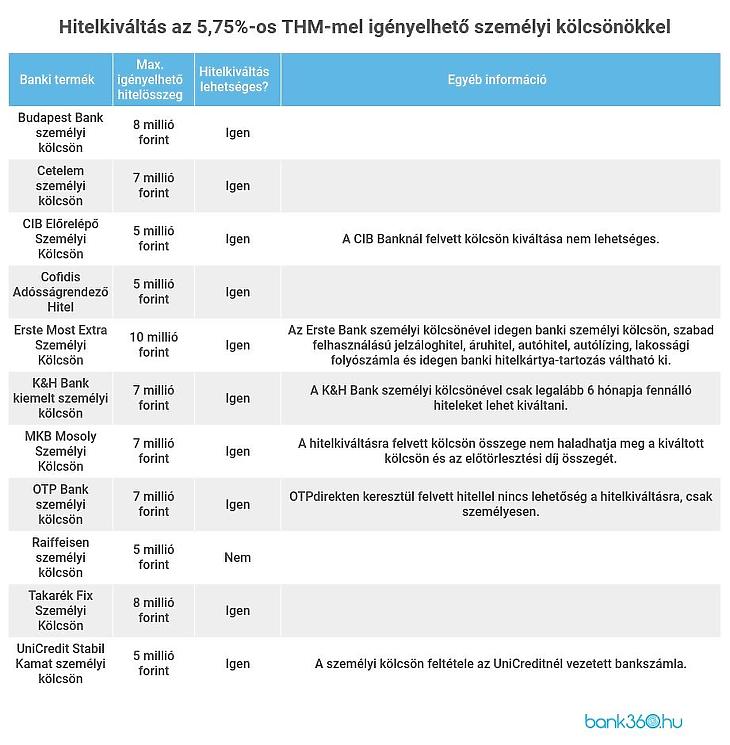

A Bank360.hu összegyűjtötte egy táblázatba, hogy melyik banknál milyen mód van a hitelkiváltásra az 5,75 százalékos személyi kölcsönnel:

Nem csak személyi kölcsönt válthatunk ki a kedvezményes hitellel

A THM-plafon nemcsak egy korábban felvett személyi kölcsön kiváltásában segíthet, hanem akár más meglévő fogyasztási hiteleket, például egy áruhitelt, folyószámlahitelt vagy hitelkártya-tartozást is kitisztázhatunk vele - sőt ezek közül egyszerre akár többtől is megszabadulhatunk. Így a procedúra végén már csak egy, a korábbiaknál kedvezőbb hitel törlesztőjét kell fizetni.