Január óta kínálhatnak a pályázati feltételeknek megfelelő, Minősített Fogyasztóbarát Személyi Hitelt (MFSZ) a hazai hitelintézetek, amelyek közül február végéig hat nyerte el a Magyar Nemzeti Bank minősítését: az OTP Bank, Erste Bank, Takarékbank, Budapest Bank, Cetelem és a Cofidis kínálatában is megtalálhatók az új kölcsönök.

A lakáshitelek és lakásbiztosítások után a személyi kölcsönökre is kiterjesztett minősítés garantálja, hogy a személyi kölcsönök megfelelnek a jegybank versenyélénkítő feltételeinek: a hitelnek

- szabad felhasználásúnak és hitelkiváltásra alkalmasnak kell lennie,

- legkésőbb 2021. július 1-től teljesen online igényelhetők,

- fix kamatozásúak,

- 500 ezer forint hitelösszegig a kamat a választott referenciaértéket legfeljebb 15 százalékponttal, felette pedig 10 százalékponttal haladhatja meg,

- a futamidő legfeljebb 7 év lehet,

- a felszámítható folyósítási díj pedig maximalizálva van.

Annak kapcsán vizsgáltuk meg a Bank360 személyi kölcsön kalkulátorával összehasonlítható ajánlatokat, hogy kiderüljön: valódi alternatívát jelentenek-e árazásban az újfajta hitelek a hagyományos személyi kölcsönökhöz képest.

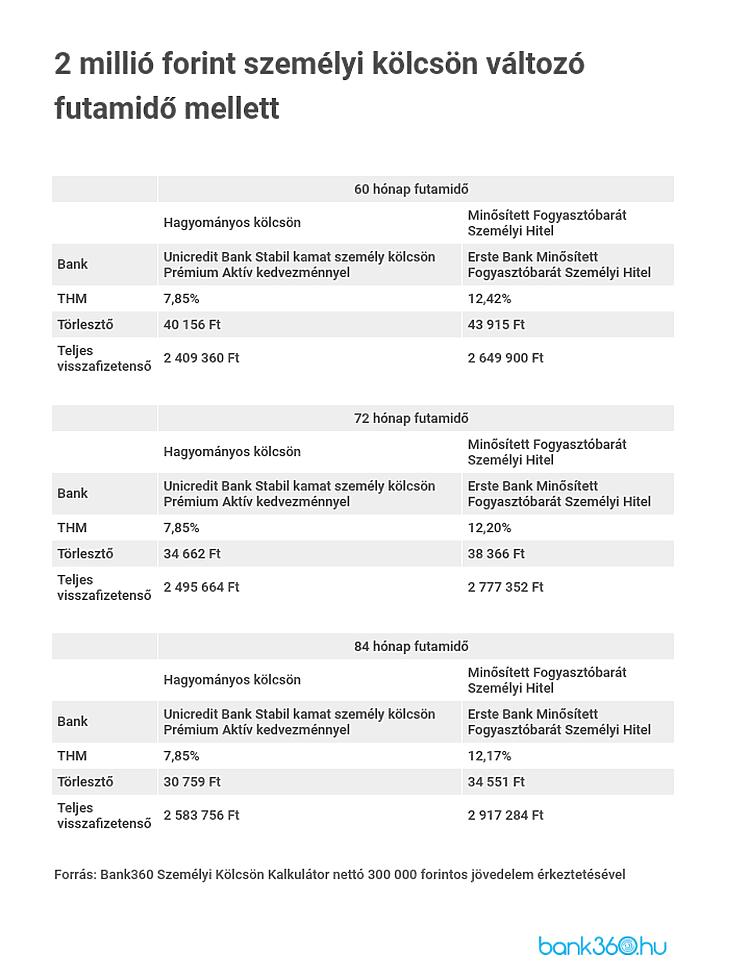

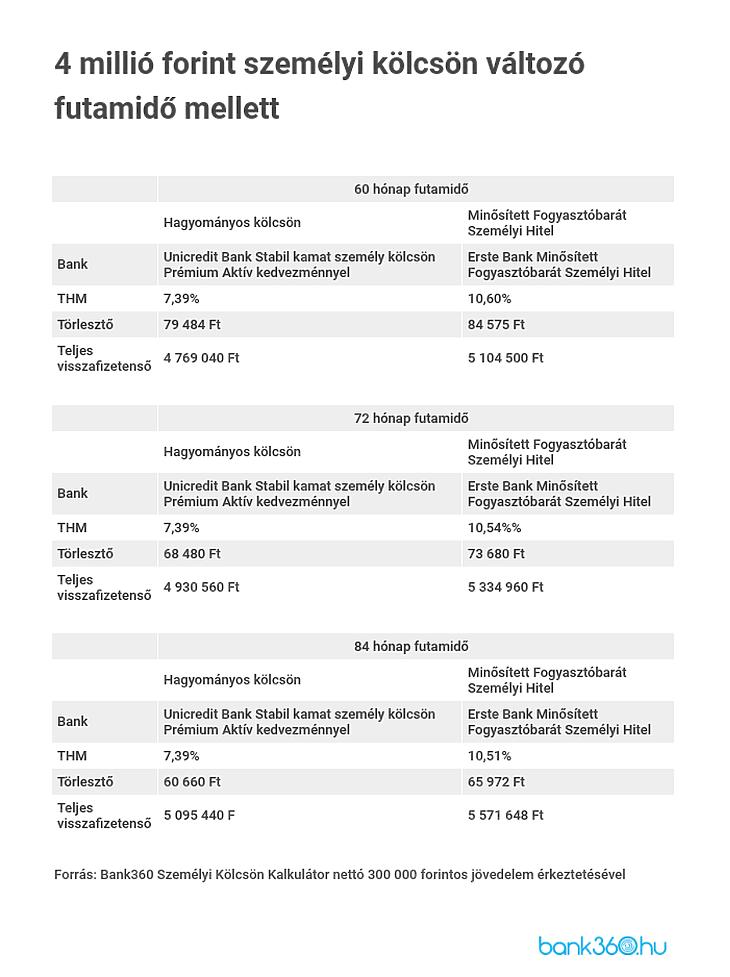

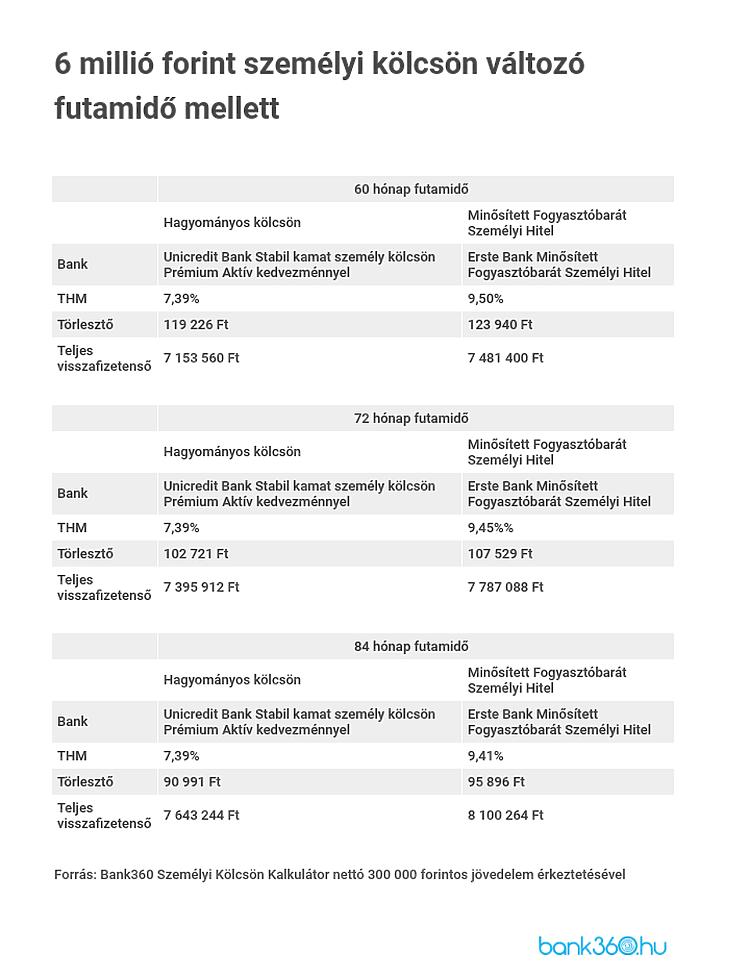

Az összehasonlításhoz 2, 4 és 6 millió forintos hitelösszegű kölcsönöket vizsgáltuk 60, 72 és 84 hónapos futamdiővel, nettó 300 forintos fizetés átutalását vállalva:

A fentiek alapján kiderül: akár fogyasztás, akár hitelkiváltás a célunk, találni kedvezőbb árazású hagyományos hitelt a kalkulátorban szereplő fogyasztóbarát személyi hiteleknél 300 ezer forintos jövedelemmel, ami egy nagyobb összegű hitel esetén több mint 400 ezer forintos megtakarítást jelenthet.