2009 szeptemberétől 2010 február végéig 7934 magyar vállalatot érintett felszámolás, míg ugyanebben az időszakban csupán 42 darab vállalati csődeljárás indult. Az adósok továbbra is ódzkodnak a csődeljárás indításától. Ennek okai között említhetjük, hogy az új csődtörvény szerint az adósnak kötelessége értesítenie bankját. Így az új csődtörvény értelmében a korrekt adósok érdeke a csődjelentés, míg a tisztességtelen adósokat vagy a csődeljárás eltitkolására vagy a felszámolási eljárás hitelező oldalról való indításának kivárására ösztönözheti. Ráadásul a csődeljárás esetén kötelező értesítés elmulasztása csupán 800.000 Ft pénzbüntetéssel súlyható, így az alacsony büntetés érdekelté teheti a rosszhiszemű adósokat a bejelentés elmulasztásában.

A helyzetet nehezíti, hogy a magyar köznyelv a csőd fogalmát negatívan, megbélyegzően értékeli, ahelyett, hogy a lehetséges reorganizációt látná benne. Egy nehézségekkel küzdő vállalat számára, a csőd bejelentése, a köznyelvi előítéletek miatt sok esetben az új ügyfelek elriasztását is jelenti. Mivel sokszor még a hitelezők is rosszul értelmezik a csőd fogalmát, így nem róható fel a vásárlóknak, hogy pont a legkritikusabb helyzetben nem mennek be a csődöt jelentett üzletbe, nem vesznek igénybe a csődöt jelentett vállalattól szolgáltatást. Sőt még a reorganizációhoz hitelhez sem juthat, illetve szállítói nagy valószínűséggel csak készpénzes fizetési opciót tesznek lehetővé a csődbejelentés után.

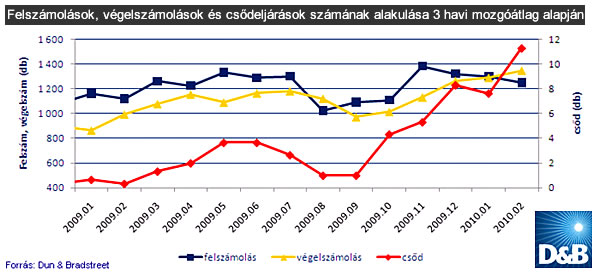

Hiába volt az új csődtörvény célja a felszámolási eljárások visszaszorítása, és a reorganizáció elősegítése, ez eddig nem teljesült. A felszámolások száma ugyan az elmúlt 4 hónapban már csökken, és februárban már a végelszámolások száma is meghaladta a felszámolások számát, a gyenge csökkenést mégsem a fél év alatt alig 50 csődeljárás eredményezte, illetve megkérdőjelezhető, hogy ez a tendencia tovább folytatódik-e.

A felszámolási eljárások során a hitelezői igények igen alacsony aránya térül meg. A Felszámolók és Vagyonfelügyelők Országos Egyesülete (FOE) adatai alapján a felszámolási eljárásokban résztvevő cégek 80 százaléka már vagyon nélküli vállalat. Sőt még az APEH is nehezen jut pénzéhez egy felszámolás alkalmával, hiába A besorolású hitelező. Az APEH a felszámolások során kintlévőségeinek kevesebb, mint 5 százalékát tudja behajtani. Egy rosszabb besorolású hitelezőnél ez az arány csupán néhány százalék lehet. A legjobb helyzetben a jelzáloggal rendelkező hitelezők vannak, mivel ők a FOE adatai alapján kintlévőségeiknek átlagosan 90 százalékához jutnak hozzá egy felszámolás során. A felszámolások alatti gyenge fizetőképesség miatt nagy szükség lenne egy olyan eljárásra, amiből a hitelezők jobban jönnek ki. A jelenlegi törvényi keretek között a vállalatok nem tehetnek mást, mint hogy folyamatosan résen vannak.

Keleti József, a Dun & Bradstreet Kft. ügyvezető igazgatója szerint a jelen gazdasági környezetben működő vállalatok esetében elengedhetetlen a tudatos kockázatkezelés, késő akkor cselekedni, amikor baj van. Ha a hitelezők már csak a felszámolási eljárás alatt próbálják érvényesíteni követeléseiket, nagy valószínűséggel alig jutnak pénzükhöz. Csődeljárás alatt ugyan nagyobb esélye van a tartozások kiegyenlítésére, azonban a csődeljárások száma alacsony, illetve miért ne előznénk meg a bajt, ha erre mód van.

Különösen gazdasági válság idején fontos az üzleti partnerek leinformálása, átfogó kép alkotása pénzügyi helyzetükről. A válság körültekintésre ösztönzi a vállalatokat. Eddig elég volt minden vevőigényt azonnal kielégíteni, az érdeklődőket válogatás nélkül kiszolgálni, míg manapság már elengedhetetlen az üzleti partnerek fizetőképességének előzetes vizsgálata. Azonban nemcsak a vevői oldal pénzügyi helyzetének ellenőrzésére célszerű erőforrást fordítani, hanem a szállítói oldal ellenőrzése is egyre kritikusabbá válik. Nehéz helyzetbe kerülhet például egy olyan vállalat, akinek legfontosabb beszállítójának helyzete romlik annyira, hogy már nem tudja határidőre teljesíteni a megrendeléseket, és emiatt le kell állítania például a gyártósorát.

A felszámolások és csődeljárások figyelése mellett mást is tehetnek a vállalatok partnereikhez kapcsolódó kitettségük csökkentése érdekében. Keleti József szerint az üzleti kockázatkezelés jelentősége gazdasági válság idején különösen megnő. A Dun & Bradstreet ügyvezető igazgatója elmondta, hogy a magyar vállalatok egyre nagyobb százaléka kezd érdeklődni partnerei pénzügyi adatai után, mint például eladósodottságuk, fizetési szokásaik, pénzügyi minősítésük változása. Azonban ezen információk összegyűjtése, rendszerezése, különösen sok partner esetén nehézkes. Ezért próbálja a Dun & Bradstreet olyan mutatószámokkal segíteni a vállalati kockázatkezelést, melyekkel a partnerek pénzügyi helyzete összehasonlítható, a vevői, szállítói portfólió kockázata egyszerűen meghatározható, valamint a partnerek bedőlési valószínűsége megbecsülhető Ezek az indikátorok több tucat mutató együttes hatását vizsgálva nagy megbízhatósággal, napi változások figyelembevételével, ország-specifikusan jelzik előre a vállatok kockázatosságát, bedőlésének valószínűségét. A mutatószámokat kiegészítik a DUNTrade® adatok, melyek több mint 1 millió fizetési tapasztalati információt tartalmaznak, így akár már a múlt hónapra rendelkezésre állnak, és jelzik, ha valahol változás történik a fizetési hajlandóságban.

Azoknak a vállalatoknak, amelyek hosszútávon talpon akarnak maradni, már nem elég csak a csődjelentéseket, felszámolásokat figyelniük. Különösen egy nagyobb üzlet megkötésekor elengedhetetlen a partner pénzügyi adatainak vizsgálata, fizetőképességének vizsgálata, illetve az együttműködés alatt a partnerek pénzügyi helyzetének folyamatos nyomonkövetése.

Menedzsment Fórum