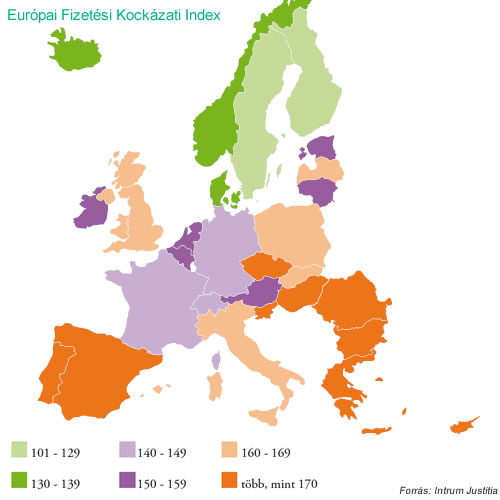

Magyarország fizetési kockázati megítélése 2005 óta folyamatosan romlik. Magyarország jelenleg a balkáni és mediterrán országokkal együtt a legrosszabb kategóriába tartozik Európában - mondta Felfalusi Péter, az Intrum Justitia cégcsoport vezérigazgatója csütörtöki sajtóreggelijén.

A magyar Fizetési Kockázati Index 2005-ben 150-ről indult, és még a válság előtt is folyamatos emelkedést mutatott, mára 170 fölött van a magyar mutató értéke.

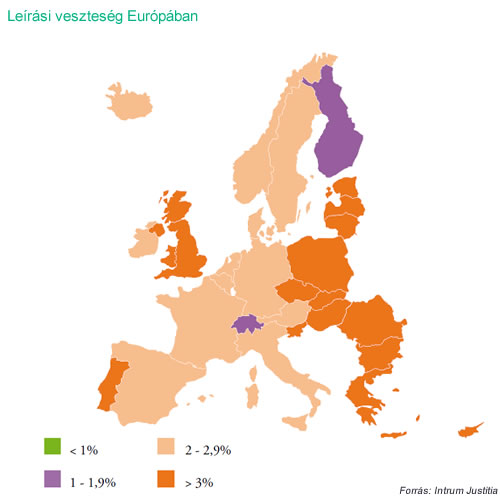

A magyar vállalatok leírási vesztesége 2,7 százalékról 3,5 százalékra nőtt az elmúlt három évben. Ez az arány kiugróan magas a közép-kelet-európai régióban. Az átlagos európai leírási veszteség 2,7 százalékról 2,8 százalékra nőtt a 2012-es felmérés szerint. Felfalusi Péter szerint a magyar vállalatok már eleve számolnak a leírással ahelyett, hogy annak megszüntetésén törnék a fejüket.

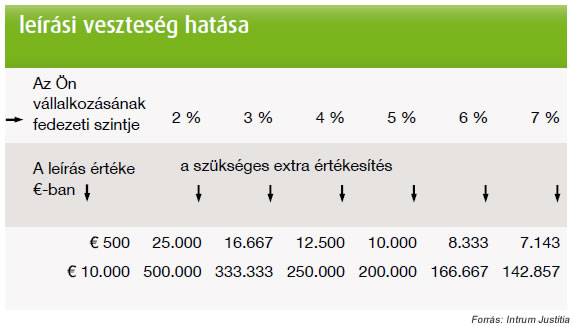

Az alábbi táblázat azt mutatja, mekkora extra erőfeszítést kell tenni az értékesítés területén, hogy a cégek képesek legyenek ellensúlyozni a leírt veszteséget, amelyek a behajthatatlan követelésekből adódnak. A leírás nem csak az üzletnek árt, de többek között akadályozza a beruházásokat is.

Egyre több európai cég van bajban

A kifizetések elmaradásának növekedésével a likviditási hiány folyamatos fenyegetést jelent az európai vállalatok számára.

Az európai vállalatok egyre nagyobb része van kitéve a csőd veszélyének a növekvő likviditási problémáknak köszönhetően, amely hátterében a számláikat nem fizető cégek és magánszemélyek

emelkedő száma áll. A leírások értéke példátlan méreteket öltött a 340 milliárd eurós szinttel. Ez a szám megegyezik Görögország teljes adósságával vagy az EU 27 országában az egészségügyre fordított éves összeg harmadával, és több mint a duplája az EU 2012-es teljes 147 milliárd eurós költségvetésének.

A jelenlegi megszorító üzleti környezetet tükrözi az Intrum Justitia 2012-es Európai Fizetési Kockázati Index felmérése is, amely a tavalyihoz képest három európai ország - Bulgária, Románia, Szlovénia- adataival egészült ki. A tavalyi felméréshez képest a legújabb Európai Fizetési Kockázati Index 4 százalékos ugrást mutat a leírásokra vonatkozóan, amely a teljes követelésállomány 2,8 százaléka. Ha figyelembe vesszük a felmérésben újonnan résztvevő három országot, a teljes európai régióban a leírások aránya eléri a 3 százalékot, amely a 2011-es adatokhoz képest 11 százalékos növekedést jelent.

Leginkább a kis- és középvállalkozások vannak kitéve a likviditási problémáknak, akik az európai gazdaság éltetői. Az Európai Bizottság szerint a kkv-szektor háromból két munkahelyet biztosít, és hajtóerőt képez a növekedéshez, a munkahelyteremtéshez, innovációhoz. Európában az online munka 85 százalékát ezek a vállalkozások bonyolítják.

A mintegy 5 évvel ezelőtt kezdődött gazdasági válság óta, a 20 millió magán vállalkozás, - melyek közel 97 százaléka esik a kis- és középvállalkozás kategóriába-, küzdött már meg a piac hanyatlásával, a munkahelyek megőrzését szolgáló magasabb költségekkel, a növekedés és a versenyképesség megőrzésének nehézségeivel.

Változik a magyar szabályozó rendszer

Az Intrum Justitia szerint fontos lenne, hogy törvényben szabályozott módon és arányban lehessen kamatot kivetni, ahogy az az északi országokban már működik.

Még a mostani nehéz piaci körülmények között is sok mindent tehet egy vállalkozás annak érdekében, hogy elkerülje a nemfizetésből adódó kockázatokat. Pontosan fel kell mérni a partnerek helyzetét már az üzleti kapcsolat elején, haladéktalan emlékeztetőket kell bevezetni, illetve azonnali korrekciós lépéseket kell tenni az esetleges fizetési késedelem esetén - foglalta össze Felfalusi Péter.

A magyar szabályozói környezet változásának közeljövőben tervezett, és már felvetett pontjai:

- PSZÁF ajánlás - 2013. május 1.

- Lánctartozás elleni törvénytervezet - 2013. március16.

- Magáncsőd szabályozása - nincs adat

- Végrehajtói rendszer szabályozása - nincs adat

- Követeléskezelői törvény - nincs adat

Barnác Tamás

mfor.hu