A jegybank ezúttal sem változtatott a kamatszinteken, az alapkamat 0,9 százalékon, az egynapos, és egyhetes fedezett hitelkamat szintén 0,9 százalékon, az egynapos betéti kamat -0,15 százalékon maradt.

A megjelent közlemény a várakozásoknak megfelelően nem tartalmazott érdemi változtatást, nagyobb bejelentésre leghamarabb a szeptember 18-i kamatdöntő ülésen kerülhet majd sor, ugyanis ekkor jelenik meg a friss inflációs jelentés. A közleményben várható volt a júniusi inflációs adatok kommentálása, a döntéshozók kitértek rá, hogy az alapfolyamatok a jegybanki várakozással összhangban alakultak. Az olajárak mérséklődtek az elmúlt hónapban, az eurózónában az inflációs alapfolyamatok az EKB előrejelzései szerint az elkövetkező években is visszafogottak maradnak. A közlemény üzenete semleges, ugyanakkor az Equilor elemzőinek várakozása szerint mérsékelt forintgyengülést okozhat a változatlan álláspont.A legutóbbi kamatdöntő ülés óta eltelt időszakban (a grafikonon szürke függőleges vonallal jelöltük) az állampapírpiaci referenciahozamok nem minden lejáraton emelkedtek, mely mindenképpen pozitív folyamat. Az egyik legfontosabb, 10 éves hozam 3,49 százalékról 3,36 százalékra esett vissza, így viszonylag kényelmes helyzetbe került a jegybank, cselekvési kényszer nélkül. Ugyanakkor hozzá kell tenni, hogy a hosszabb távú folyamatokban nincs érdemi változás, a folyamatosan szigorodó amerikai monetáris politika a későbbiekben is tőke-elszívó hatást fejthet ki a feltörekvő piacokról, ez pedig ismét forintgyengülést okozhat.

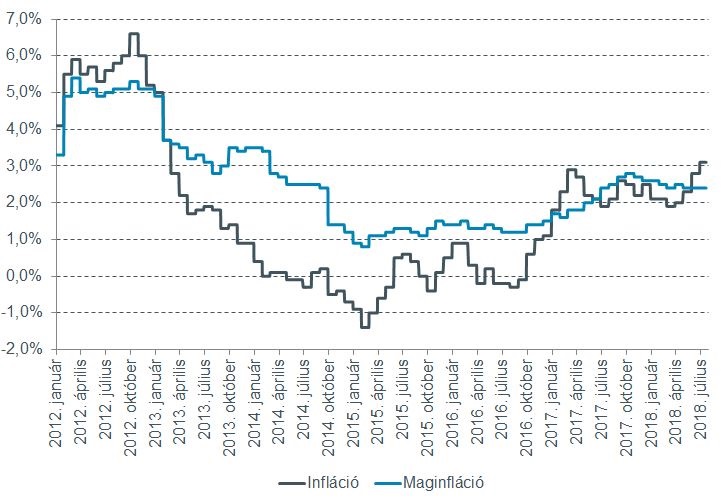

A júniusi - éves bázison mért - infláció 3,1 százalékos volt, mely átlépte a jegybank célszintjét, a legnagyobb mértékben a járműüzemanyagok és a dohányáruk ára nőtt. Az elmúlt időszakban tapasztalható forintgyengülés, és a magasabb olajárfolyam továbbra is felfelé mutató tényezők a hazai inflációra nézve, így - változatlan árfolyamok esetén - az év hátralévő részében is élénkebb árindex növekedés várható. Korábban a jegybank jelezte, hogy számít a 3 százalékos célszint ideiglenes átlépésére, azonban tartósan nem várja a túllendülést, az idei évben 2,8 százalékos átlagos inflációt prognosztizál, emiatt egyelőre nincs szükség monetáris politikai lépésekre. Érdekesség, hogy az Eurostat által közzétett, harmonizált fogyasztóiár-index (HICP) 3,2 százalékkal nőtt júniusban. A két számítási módszertan között a legfontosabb különbség, hogy utóbbi figyelembe veszi az országba látogató külföldiek fogyasztási szokásait is, míg a KSH által publikált indexben ezek a tételek nem szerepelnek.

A hazai jegybank természetesen szorosan követi a nagyobb jegybankok monetáris politikáját is, itt elsősorban az Európai Központi Bank és a Fed politikája hangsúlyos. Az EKB e hét csütörtökön tart kamatdöntő ülést, ahol nem várunk érdemi változást, mivel a legutóbbi, június 14-i közleményben a jegybank jelezte, hogy várhatóan december végéig meghosszabbítják az eszközvásárlási programot, havi 15 milliárd eurós keretösszeg mellett, ezt követően azonban megszűnhet. A jegybankárok várakozása szerint legalább 2019 nyár végéig a jelenlegi kamatszintek maradhatnak érvényben. Az amerikai jegybank az idei évben már 2 kamatemelést hajtott végre, a következő szigorító lépésre szeptember 26-án kerülhet sor, majd - amennyiben a jelenlegi gazdasági folyamatok fennmaradnak - még egy 25 bázispontos emelés jöhet idén.

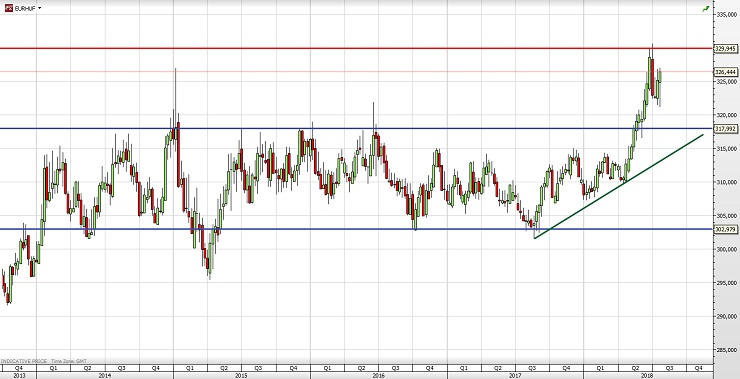

Az euró-forint árfolyama az elmúlt hetekben némileg megnyugodott, miután 330 közelében tetőt jelölt ki. Ugyanakkor a grafikonon jól látható, hogy a korábbi, 303-318-as kereskedési sáv a múlté, nem várható, hogy a következő hetekben, hónapokban tartósan vissza tudna térni ide a jegyzés. Rövid távon jó esély van a 330-as szint ismételt tesztelésére,bár még a 321 alatt található kitörési szint nem került visszatesztelésre, így a későbbiekben - egy általános feltörekvő piaci hangulatjavulás esetén - megközelíthető lehet ez a támasz. A volatilitás továbbra is viszonylag magas maradhat, és a nemzetközi tőkeáramlásokra a korábbinál jóval érzékenyebb lehet a hazai fizetőeszköz, állítják az Equilor szakértői.