Az olajár nem játék, a túl magas szint recessziót és inflációt okozhat, ahogy már okoz is szerte a világban. Mégis komolytalannak tűnik, hogy a JP Morgan a napokban 380, a Citi viszont csak 65 dolláros olajárat jósolt a közeljövőre. Ami jól jelzi, hogy mekkora bizonytalanságot hordoz és kockázatot jelent az energiahordozó ára.

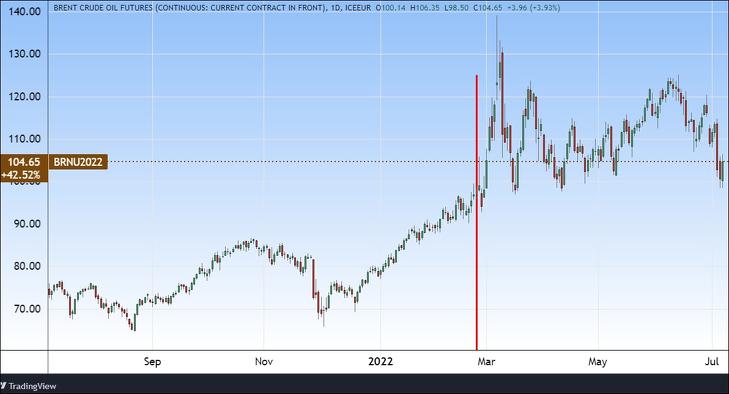

Az olaj- és gázipari részvények korábbi emelkedéseik után mostanában az S&P 500 amerikai index legrosszabbul teljesítő szektorát alkották, miközben az amerikai nyersolaj határidős jegyzése a medvepiaci tartományba ért. Ezt akkor szokták kimondani, ha az árfolyam több mint húsz százalékot esett, mint most a márciusi csúcshoz képest – írja az Oiprice.com. Kedden mind a Brent, mind a WTI közel tíz százalékot zuhant.

Fedezékbe vonulnak a termelők

A szakmai portál figyelemre méltónak tartja, hogy az árak a határidős görbe teljes hosszában nagyon hasonlóan zuhantak le, vagyis a távolabbi határidőkre is. A 2023 decemberére szóló Brent például kedden 8,8 százalékot esett, majdnem annyit, mint a közeli határidők. Ezzel március óta a legalacsonyabb szinten állt.

A szakértők ezt annak jeleként értelmezték, hogy egyes olajtermelők hosszabb lejáratú határidős eladásokkal fedezték a készleteiket. Ez fokozhatja a közeli olajhatáridőkre nehezedő nyomást is. Ám mindez a piaci hangulaton és a pesszimista előrejelzéseken alapul, de kevés köze van a fizikai olajpiachoz – írják.

Olaj, mint infláció elleni védelem?

Egyre több elemző számít arra, hogy a világ számos vezető gazdasága recesszióba esik a következő hónapokban, így az Egyesült Államok is. Az amerikai jegybank szerepét betöltő Fed fenntarthatja az agresszív kamatemelési sorozatot az infláció lehűtése érdekében, még akkor is, ha ez az amerikai gazdaság lassulását jelenti.

A jegybank 50 vagy 75 bázispontos kamatemelést tervez a következő, július 26-27-re tervezett ülésén is a júniusi 75 bázispont után. Valójában a júniusi masszív emelés volt az, ami a mostani olajár-zuhanást kiváltotta – állítják elemzőkre hivatkozva. Mindez aláásta azt az elképzelést is, hogy az olajárak az infláció elleni védelemként szolgálhatnak.

Azért a kereslet-kínálat az úr

Mindezek ellenére a fizikai olajpiacok nagyrészt változatlanok maradtak, a kínálat továbbra is szűkös, a kereslet pedig továbbra is magas. Olyannyira, hogy Szaúd-Arábia nemrég rekordszintre emelte az Európának szóló árakat. A dízel és a benzin ára is jóval a nyersolajé felett van, ez az árrés pedig a finomítókat ösztönzi a vásárlásra.

A piac még feszítettebbé válhat, mivel Líbia termelése – a polgárháborús helyzet miatt – csökken, és Kazahsztán exportja is veszélyben van.

Ez még csak a kezdet?

De ez talán csak a kezdete az igazi olajellátási gondoknak – intenek. Az USA és szövetségesei nemrég megvitattak egy olyan mechanizmust, amely 40-60 dollár/hordóban maximálná az orosz olaj árát, hogy ezzel csökkentsék Vlagyimir Putyin ukrajnai háborúból származó bevételeit.

Egy ilyen lépés azonban magában hordozza az orosz megtorlás kockázatát, ami katasztrofális lehet az olajpiacra nézve. Emiatt figyelmeztetett a J.P. Morgan Chase arra, hogy a globális olajárak 380 dollárra is emelkedhetnek, ha az árkorlátot bevezetik az orosz olajra, és Vlagyimir Putyint termeléscsökkentésre késztetik. (Az orosz vezetés is 300-400 dolláros olajárral fenyegetőzött – a szerk.)

A J. P. Morgan szerint Oroszország szilárd költségvetési helyzete megengedheti, hogy akár ötmillió hordóval is csökkentse a napi nyersolajkibocsátását. Oroszország az export csökkentésével torolhatja meg az árplafont. Az olaj ára a hét elején még 110-112, a végén 100-103 dollár körül ingadozott.

A kriptodevizákhoz mérhető az olajpiac kockázata?

A Coinbase vezető közgazdásza úgy véli, hogy a kriptovaluták ma már hasonló kockázati profillal rendelkeznek, mint az olaj és a technológiai részvények. A piac arra számít, hogy a kriptoeszközök egyre inkább összefonódnak a pénzügyi rendszer többi részével, és így ki lesznek téve ugyanazoknak a makrogazdasági erőknek, amelyek a világgazdaságot mozgatják – mondta Cesare Fracassi.

Szerinte a kriptóárak közelmúltbeli esésének kétharmada a makrogazdasági tényezőknek, főleg a megemelt kamatlábaknak, egyharmada pedig a kriptopiaci kilátások gyengülésének tudható be. A legnagyobb amerikai kriptotőzsde szerint a részvények és a kriptóárak közötti korreláció jelentősen megnőtt a 2020-as Covid-kitörés óta.

A Menedzsment Fórum Kft. (mfor.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. Az mfor.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek az mfor.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az mfor.hu felelősséget nem vállal. A Menedzsment Fórum Kft, mint az mfor.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Menedzsment Fórum Kft. (mfor.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.