A világ élelmiszeripara az ázsiai piacok által dominált növekvő lélekszám és emelkedő jólét miatt látszólag prosperál, de 2017 óta évente átlagosan a szektor 30 nagyvállalata lett fizetésképtelen, és a bajba jutott cégek ily módon kieső árbevétele a 2018-as 6,4 milliárd dollárról 2019-re 20 milliárd dollárra emelkedett – állapítja meg a szektorról készült elemzésében az Euler Hermes, a magyarországi piacvezető hitelbiztosító. A jelenség nem hagyta érintetlenül térségünket sem, hiszen a világ évi 30 nagyvállalati csődjéből két éve 7, tavaly pedig 9 következett be Közép-Kelet Európában.

Magyarországon ugyan az agrárszektor jellemzően a válságálló ágazatok közé tartozik, ám a hagyományos kockázatértékelési mintákon túl egyre több a nehezen kalkulálható hatás – állítja Bujdosó Tünde, az Euler Hermes kockázatkezelési igazgatója, aki szerint ez a bizonytalanságot növeli, ami a fizetésképtelenségek számának alakulására is hatással lehet. A szakértő emlékeztetett: az elmúlt években fizetésképtelenségi eljárások elsősorban a húsiparban, feldolgozóiparban és élelmiszeriparban fordultak elő. Az agrár ágazat fizetésképtelenségeinek száma összhangban van az országos trenddel, ahol évről évre a fizetésképtelenségi eljárások számának csökkenését tapasztalhattuk. Azonban míg ez a csökkenés 2018-ban 18 százalék volt, addig 2019-ben már csak 10 százalék, és 2020-ra pedig 5 százalékos csökkenéssel számol Bujdosó Tünde.

Az Euler Hermes globális agrár szektor elemzése szerint a növekvő fizetésképtelenségi kockázatot befolyásoló egyéb tényezők 5 fő kategóriába sorolhatók:

-

A lakossági fogyasztás változása. Főleg a fejlett országokban egyre egészségesebb termékeket akarunk vásárolni, ami növeli a termelők költségeit, de nem feltétlenül érvényesíthető a termékárakban. Nemcsak a fejlett országok problémája, hogy emelkedik az egyedülálló, vagy kétfős háztartások száma, és ehhez kell igazítani a kiszerelések méretét, ami ugyancsak növeli a költségeket, mert több csomagolóanyagot kíván. Ezzel párhuzamosan egyre kevesebben vásárolnak a nagy áruházláncokban, és inkább a helyi, kisebb üzleteket vagy a kistermelők áruit részesítik előnyben. Ez a jelenség magyarázza például a Carefour és más áruházláncok problémáit Franciaországban, de az említett trend már Németországban is érzékelhető.

-

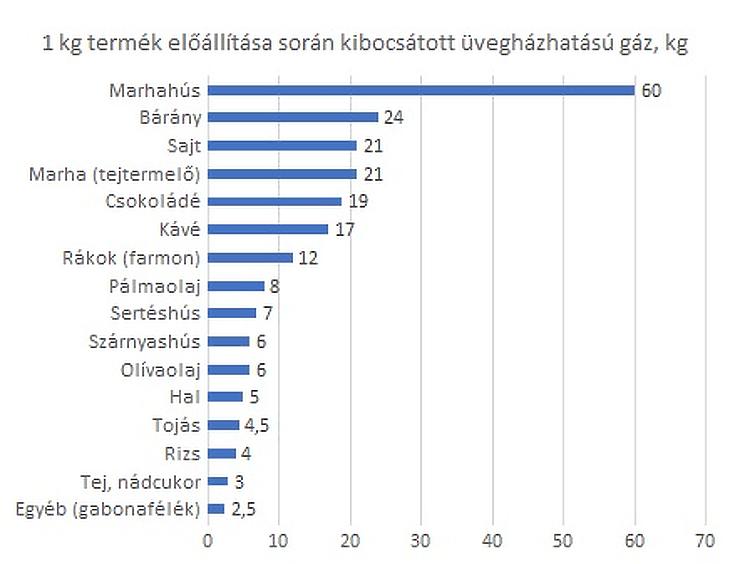

Klímatudatosság erősödése. A nemzetközi Euler Hermes elemzés azt is taglalja, hogy a fogyasztói elvárásokat egyre jobban áthatja a klímatudatosság. Többek között emiatt is mind többen keresik a lokális termékeket, pedig a szállítás az élelmiszeripar globális CO2 kibocsátásának csak mintegy 10 százalékát okozza: 2019-ben a növénytermesztés 288, az állattartás 284 millió tonna CO2 kibocsátásért volt felelős, míg a szektor üzemanyag igénye „csak” 30 millió tonna. Bujdosó Tünde szerint kibocsátás szempontjából a „honnan származik” kérdésnél sokkal fontosabb a „mit eszünk, és azt hogyan állítják elő” kérdés, és emiatt a fogyasztói nyomás miatt sok gyártó a jövőben beruházásokra kényszerülhet.

-

Kereskedelempolitikai egyezmények, korlátozások: A 2009 óta a világban bevezetett 6000 különböző kormányzati intézkedés 60 százaléka korlátozó jellegű volt, amely negatívan érintette az agrár szektor szereplőit. A legismertebb és talán a legdrámaibb hatást az amerikai-kínai kereskedelmi háború váltotta ki, amely 2019-ben az amerikai szójabab termelők tömeges fizetésképtelenségéhez vezetett. A hatás nem újkeletű, hiszen például Közép-Kelet Európában az Oroszországgal kapcsolatos egykor bevezetett embargó utóhatásai még napjainkban is érezhetők. Az Euler Hermes egyik legnagyobb kárkifizetése Magyarországon 2018-ban egy húsiparban működő vállalathoz volt köthető, amely az orosz piac kiesése miatt került nehéz pénzügyi helyzetbe. De a szakértő az EU-Mercosur kereskedelmi megállapodásra is felhívja a figyelmet, hiszen a vámtarifák eltörlése kétségkívül hatással lesz a szektorra. Ez egyszerre lehetőség és veszély is egyben a magyar mezőgazdaság számára, melyet kontingensekkel szabályozni kell – emlékeztet Bujdosó Tünde.

-

Bérköltségek emelkedése. Nemcsak Magyarországon, hanem szerte a világban az egyik legdinamikusabban növekvő költségtétel a bér. A munkanélküliségi ráta világszerte alulmúlja a hosszú távú átlagokat, ami erős nyomást gyakorol az élelmiszeriparra is, ahol a bérköltség globálisan az összes költség 11 százalékát teszi ki. Magyarországon a bérköltség ennél hagyományosan sokkal nagyobb súlyt képvisel az élelmiszeripari vállalatok költségszerkezetében, és a bérnyomás is meghaladja a világátlagot, hiszen a magyar reálbérek évek óta 10 százalékkal, vagy azt meghaladó mértékben emelkednek, ami a cégek éves beszámolójában is megjelenik, hiszen éves szinten a vállalatok növekedésétől függetlenül átlagosan 4-5 százalékkal magasabb személyi jellegű ráfordítással számolhatunk a cégek pénzügyi helyzetének elemzésekor.

-

A költségnövekedés áthárításának korlátai. A világ, és benne Közép-Kelet Európa, illetve Magyarország élelmiszeripara jelentős költség oldali nyomással néz szembe a következő években. Csakhogy az emelkedő alapanyag költségek továbbhárításának korlátot szab a rendkívül erős verseny. Az Euler Hermes elemzése szerint a probléma hátterében az áll, hogy a nagykereskedelmi láncok között sokkal nagyobb a koncentráció, mint a termelők között, így a láncok keményen versenyeztethetik a beszállítóikat, azok pedig nem tudják azonnal és teljes mértékben áthárítani a költségnövekedést a vevőikre.

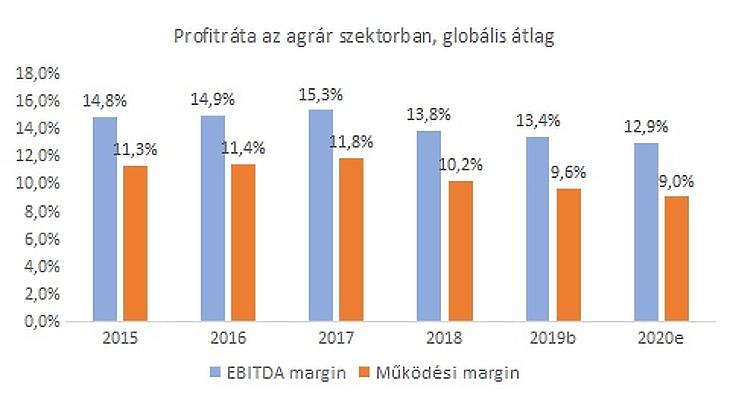

Az Euler Hermes nemzetközi szakértői szerint a szektor globális jövedelmezősége a 2018-as 10,2 százalékról 9 százalékra csökken, miközben a működési költségek a 2015-ös 20,4 százalékról 21,8 százalékra emelkednek. Ez még nem jelent tömeges fizetésképtelenség növekedést az ágazatban de az Egyesült Államok példája rámutat, hogy a hagyományos elemzési módszereken kívül ezeket a fent sorolt tényezőket igenis figyelembe kell venni, amikor az ágazat kilátásairól beszélünk.

Magyarországon sem az EBIT, sem EBITDA viszonylatában nem következett be lényeges romlás 2017 óta. A hazánkban általános tendencia érvényesül itt is: az eredményesség trendje évek óta stabil, bizonyos szegmensekben inkább pozitív. Viszont a fenti diagramon látható globális adatokkal szemben Magyarországon elmondható, hogy agrár területen az átlag EBIT 4-5 százalék, míg az átlag EBITDA 7-8 százalék körül mozog, vagyis lényegesen alacsonyabb, mint a fejlett országok szektorális átlageredményei – emeli ki a szakértő.

Valamennyi fenti tényező általában nehezen kiszámíthatóan, de csökkenti az agrár vállalatok eredményességet, ami az egyre erősödő verseny miatt a szektor gyengébb szereplőinél komoly feszültségeket okozhat. Bujdosó Tünde szerint az ágazat szereplői akkor tudják sikeresen kezelni az új kockázatokat, ha stratégiát váltanak: a növekedés mellett inkább az eredményesség javítására, a termelési hatékonyság növelésére, a költségek csökkentésére kell a hangsúlyt fektetni.