A második negyedéves hitelezési folyamatokat ellentétes hatások alakították. Kimagasló új hitelkibocsátás valósult meg a negyedév során, melyben a vállalatoknál a Széchenyi Kártya Program GO! konstrukciója, míg a lakossági szegmensben az NHP Zöld Otthon Program játszott szerepet

– mondta el a Magyar Nemzeti Bank (MNB) második negyedéves hitelezési folyamatait bemutató prezentáción Nagy Tamás, az MNB pénzügyi rendszerek igazgatója és Dancsik Bálint főosztályvezető.

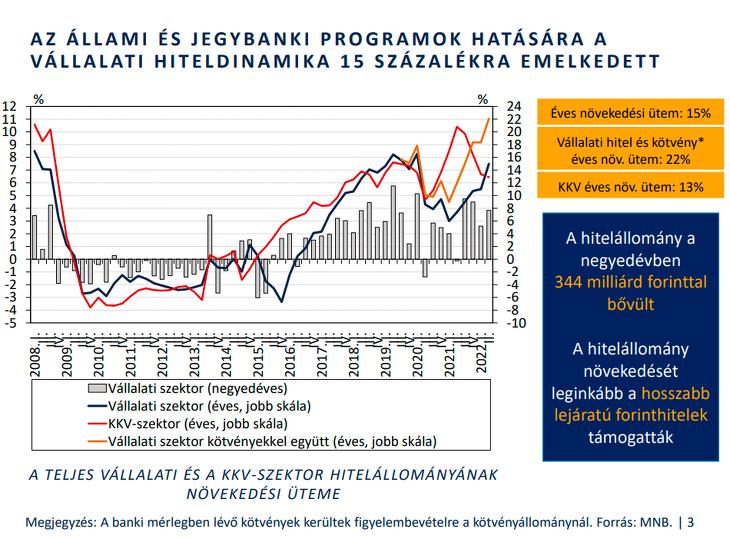

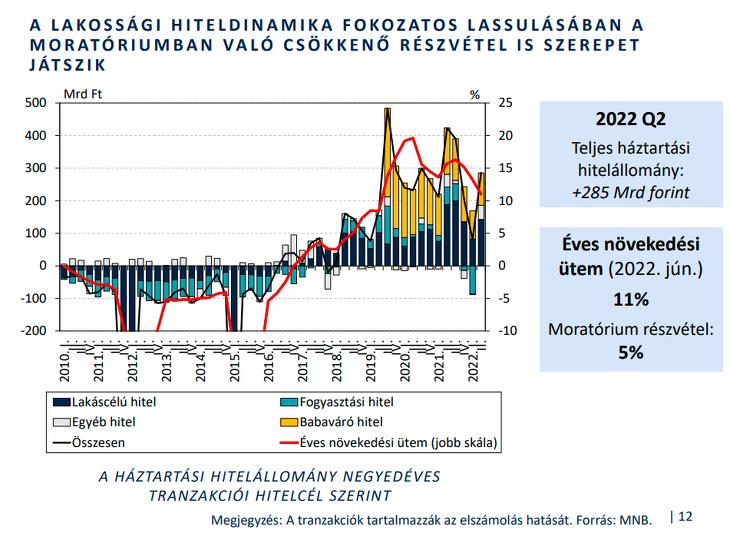

Ezzel párhuzamosan a hitelintézeti szektor mérlegében lévő hitelportfólió döntő többsége már nem vesz részt a fizetési moratóriumban, ennélfogva az újraindult törlesztések csökkentik a hitelállomány növekedési ütemét. Mindezek eredőjeként a vállalati hiteldinamika 15 százalékot, a lakossági hiteldinamika 11 százalékot tett ki júniusban. Az év második felében azonban visszafogottabb hitelezés valósulhat meg, a bankok várakozásai alapján mind a háztartási-, mind a vállalati szegmensben a hitelfeltételek szigorítása, és ezzel párhuzamosan a hitelkereslet visszaesése várható.

A második negyedévben a vállalati hitelállomány 344 milliárd forinttal bővült, ezzel az éves növekedési ütem 15 százalékra emelkedett. Ha ehhez hozzáadjuk a hitelintézetek mérlegében lévő vállalati kötvényállomány bővülését is, akkor a teljes hitelállomány összesen 514 milliárd forinttal nőtt a második negyedévben, ezzel a kötvényeket is tartalmazó állomány éves növekedési üteme 22,1 százalék volt júniusban. Ezen belül a kkv szegmens növekedési üteme 13 százalékot tett ki éves összehasonlításban. A hitelállomány bővülésének nagyobb részét a forint hitelállomány bővülése okozta, ez mintegy 240 milliárd forint volt. Míg ebben a negyedévben a devizahitelek 104 milliárd forintot tettek ki, amivel a devizahitelezés 2020 környékén tapasztalt csökkenése után ismét növekvő pályára állt az elmúlt két negyedévben.

Az MNB kiemelte, hogy a kkv hiteleken belül a piaci alapon szerződött hitelek aránya 60 százalékra csökkent az új szerződéseken belül a júniusban bezáródó Széchenyi Kártya Program Go! iránti fokozott kereslet miatt, mely így jelentősen elmaradt az első negyedév 79 százalékos értékétől. A kamatkörnyezet emelkedésével párhuzamosan a piaci alapon kötött kkv hitelek átlagos kamatlába emelkedett a negyedév során.

Előretekintve a bankok egyharmada szigorítást tervez a vállalati hitelek feltételein 2022 második felében, ezzel párhuzamosan a gazdasági környezet bizonytalansága miatt a hosszabb lejáratú hitelek iránt 45 százalékuk keresletcsökkenést, míg növekvő forgóeszközhitel-igényt közel 30 százalékuk vár, amely utóbbinak a fő oka az energia- és nyersanyagárak emelkedése. A Banki konjunktúrafelmérés alapján a bankok 55 százaléka tervezi növelni a teljes vállalati és 50 százaléka kkv hitelállományát 2022 második félévében.

Az MNB rámutatott, hogy a hitelmoratórium negyedik szakaszában elenyésző számban vesznek részt a vállalatok, és kiemelte, hogy a megkérdezett hitelintézetek a kereskedelmiingatlan-piacon növekvő kockázatokat látnak, szerintük csak a logisztikai központokban maradt potenciál.

A lakossági hitelezés területén az állomány változása tekintetében a második negyedévben az előző negyedévekhez hasonló folyamatok láthatók. Most is elsősorban a lakáshitel állomány és a babaváró hitel állomány növekedése volt jellemző. Ennek eredőjeként a teljes háztartási hitelállomány mintegy 285 milliárd forinttal növekedett a második negyedévben, ezzel a hitelállomány éves növekedési üteme 11 százalékra mérséklődött.

A lassulás oka, hogy jelenleg sokkal kevesebben vesznek részt a törlesztési moratóriumban, mint tavaly november előtt. Júniusban a lakossági hitelállomány csupán 5 százaléka vett részt a moratóriumban, így ez a törlesztéseket már csak kismértékben fogja vissza, ami csökkenti a hitelfelvételi dinamikát. A lassulás ellenére a hazai hitelfelvételi dinamika európai összevetésben továbbra is kimagasló, ugyanakkor a GDP-arányos hitelállomány 16 százalékkal továbbra is alacsonynak számít: az uniós átlag 51 százalék, míg Szlovákiában 47, Csehországban 35, Lengyelországban pedig 30 százalék.

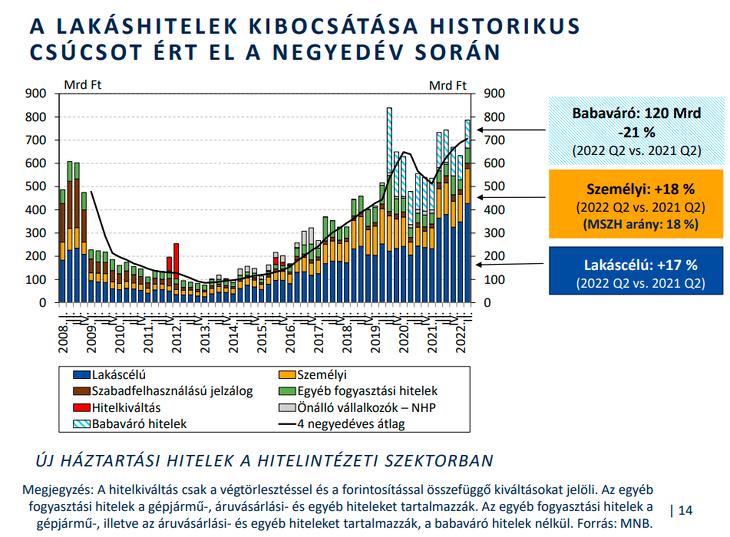

A negyedév során megvalósult kimagasló hitelkihelyezéseket a lakáshitelek 427 milliárd forintos rekord volumene érdemben támogatta, amiben a kamatemelések miatt előrehozott kereslet és az NHP Zöld Otthon Program (ZOP) érdemi szerepet játszott.

A negyedév során a ZOP a lakáshitel-kihelyezéseken belül 33 százalékos, az új lakáscélon belül 85 százalékos részesedést ért el. A hitelprogram hatására emelkedett az új lakáscélra igényelt hitelek részaránya a lakáshiteleken belül, és az átlagos szerződéses összeg közel 6 millió forinttal 22 millió forintra emelkedett egy év alatt ezen hitelcél esetében.

A jövőre tekintve az MNB a hitelösszegeket tekintve kettős hatást prognosztizál: kamatok növekedése csökkentő hatással van a hitelösszegekre, mert a lakosság nehezebben tudja kigazdálkodni a törlesztőrészleteket, viszont ezzel párhuzamosan továbbra is növekvő lakásárakra számít a nemzeti bank, ami viszont növelően hathat a hitelösszegekre.

A bankok 2022 második negyedévében szigorítottak a lakáshitelek feltételein, míg az év második felére előretekintve mind a lakás-, mind a fogyasztási szegmensben 40-50 százalékuk további szigorítást helyezett kilátásba a bizonytalan gazdasági kilátások miatt. A negyedév során tapasztalt élénkülő lakáshitelkereslet visszaesésére számít a bankok 83 százaléka 2022 második felében.

Az újonnan kötött lakáshitel-szerződések átlagos felára újabb historikus mélypontra, a Minősített Fogyasztóbarát Lakáshitelek esetében negatív tartományba süllyedt a második negyedévben, mivel a referenciakamatok gyors emelkedését a bankok még nem érvényesítették teljes mértékben a hitelkamataikban az első félév végére.