Az ingatlanpiachoz hasonlóan a jelek szerint szárnyal a lakáshitelek piaca is, március óta minden hónapban rekordok dőltek, és a Magyar Nemzeti Bank adatai alapján a lakáshitelezés júniusban elérte a 136,35 milliárd forintot. Az inflációs félelmek, illetve a jegybank kamatemelési ciklusának folytatódása miatt azonban az elmúlt napokban végzett háttérszámítások szerint a mostaninál rosszabb feltételekkel, vagyis magasabb kamatteherrel kell számolnia annak, aki kölcsönből akar új vagy használt lakást venni, felújítani.

Egyes becslések szerint akár 100 bázispontos átlagos emelkedés is bekövetkezhet, vagyis a mostani 4-5 százalékos lakáshitelek 5-6 százalékra is felugorhatnak, mégpedig nem sok év múlva, hanem már a tél folyamán. Jelenleg sok pénzintézetnél számolgatják, hogy ez milyen hatással lehet a hitelfelvételi kedvre, de egyik sem aggódik, sőt, a hitelkiáramlás folytatódására számítanak.

A hitelért folyamodók többsége felújításra venné igénybe a többletforrást, de például az OTP ingatlanhitelezésért felelős vezetője, Kormos Zoltán egy szerdai fórumon lapunk kérdésére elismerte: nem olyan mérvű ezek arányának a növekedése, ahogy korábban tervezték. Országosan mintegy 200 milliárd forintnyi felújítási célú hitellel számoltak, de jócskán elmaradtak ettől, nagyjából a felét tudták kihelyezni. Az MNB szerint a szektorban eddig a legerősebb hónap 13 milliárd volt, a havi átlag pedig 9-10 milliárd forint körül alakult.

Minden szereplő, így az OTP is készül és nagy reményeket fűz a napokban nyilvánosságra hozott és az MNB Zöld Otthon Program keretében rendelkezésre bocsátott zöld lakáshitelhez. Még csak becslések vannak, az MNB szerint az érintettek havi 20-25 milliárd forintot vesznek fel új lakásra. Egyelőre nem tudni, hogy ebből mennyi lesz az új hitel aránya. Kormos Zoltán ugyanakkor azt remélte, hogy a fejlesztői és a vásárlói gondolkodás is a "zöld" irányába megy el. Azt ő is megerősítette, hogy a zöld hitel elterjedésének a lakáskínálat lassú bővülése lehet a legfőbb akadálya.

Fontos kérdés, hogy a lakásberuházó cégek hogyan építik be értékesítési rendszerükbe a hitelekkel és más forrásokkal megtámogatott kereslet-növekedést. Az elmúlt években - látva a mind jobban megsegített lakossági réteg keresletének élénkülését és "elszenvedve" az anyag- és munkaerő drágulását - folyamatosan emelték az árakat. Ez az ütem ugyan csökkenni látszik, de még idénre is legalább 5-10 százalékról beszélnek. A projektek élettartama alatt általában egy-kétszer korrigáltak felfelé, de nem volt ritka, hogy háromszor is kellett. Így aki már tervasztalról vásárolt, legalább 20 százalékos előnyre tett szert azokhoz képest, akik csak a lakások elkészülte után tértek be az értékesítési irodába.

Kormos Zoltán egyébként utalt rá, hogy a környező országokban a lakáshitel-állomány jóval magasabb a miénknél, szerinte itt még van tere az erős javulásnak. Úgy vélte kérdésünkre, hogy az egy-egy ügyletben a lakásértékhez viszonyított hitel aránya (LTV) még egyáltalán nem veszélyesen magas, nagy átlagban nem éri el a 70 százalékot. Nyugat-Európában a 80 százalék például teljesen elfogadott. Az eladósodottság megakadályozására egyébként évek óta érvényben vannak a központi adósságfékek, vagyis nem lehet korlátlan mértékig eladósodni.

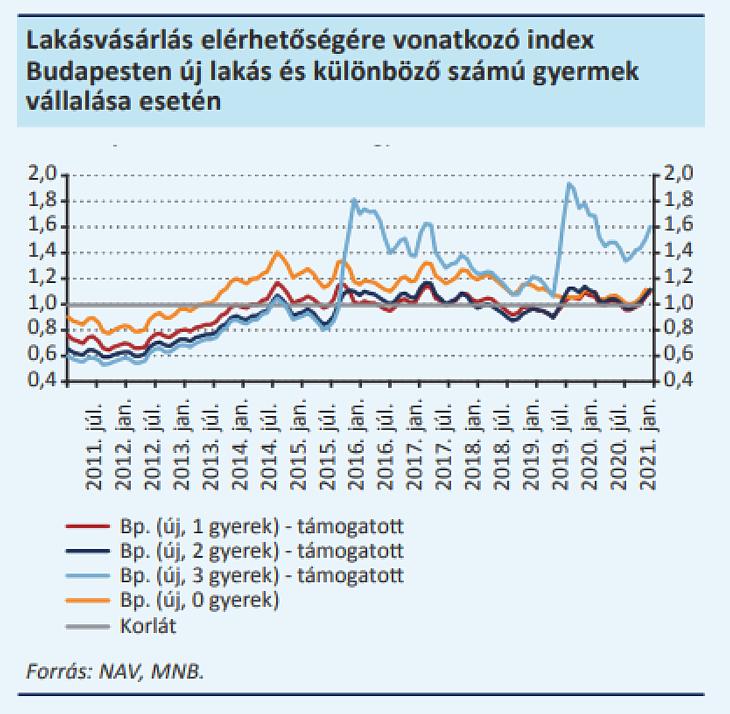

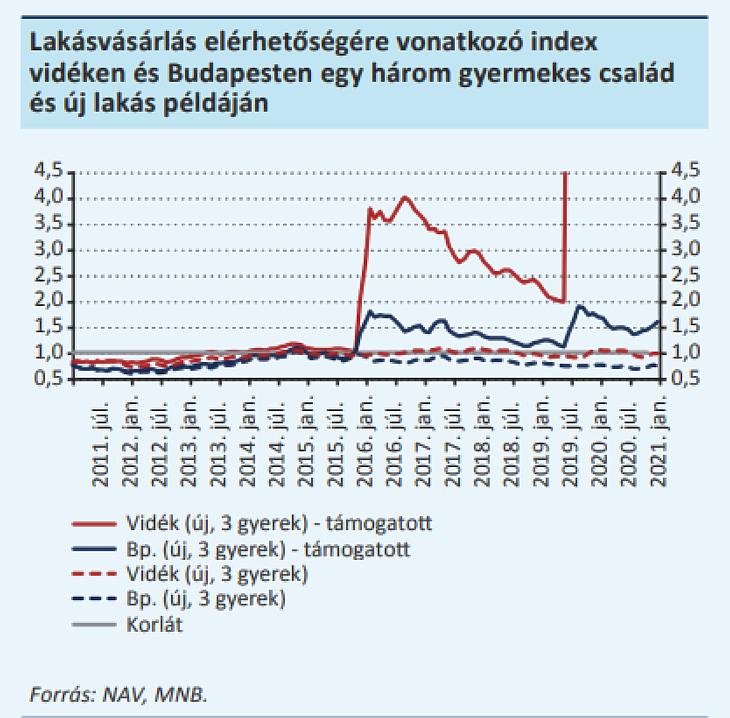

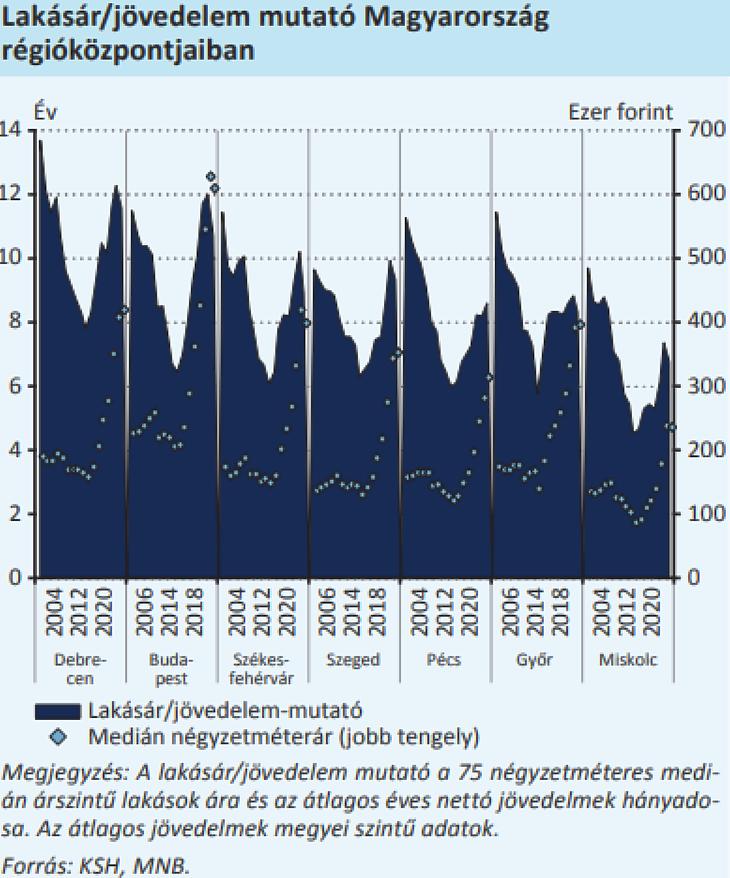

Az MNB 2021 májusi lakáspiaci jelentésében általánosságban a lakásvásárlás elérhetőségéről azt írta, hogy többnyire javult a lakosság esélye, a többgyermekeseké pedig kifejezetten jobb lett. Elismerte azonban, hogy az elmúlt években a nem elégséges kínálati alkalmazkodás és a magas kereslet hatására emelkedő ingatlanárak következményeképp mérséklődött a CSOK és a Babaváró hitel nominálisan rögzített támogatási összegeinek hatása.

A gyermeket nem vállaló lakásvásárlóknál viszont egyenesen romlottak az esélyek - toldották meg a helyzetértékelést. Azt már mi tesszük hozzá, hogy mivel az MNB az említett jelentését az év elejei számokra alapozta, az azóta bekövetkezett drágulások tovább erodálták az összes létező támogatás reálértékét.

"A 2021. januártól érvényes kedvezmények (áfa visszaigénylés és illetékmentesség) további jelentős könnyebbséget nyújtanak a CSOK-kal lakást vásárló családosok számára. Az aktuális árszinteken ezek a támogatási összegek bár nem tudták olyan látványosan emelni az elérhetőséget az év elején, mint a korábbi intézkedések, ugyanakkor a három gyermekeseknek nyújtott nagy támogatási összegek mellett a családok sokkal szélesebb rétegének könnyítik meg a lakásvásárlást, köztük a használt lakást vásárlóknak is" - írta az MNB.

A lakáshitelezés fellendülésében piaci szinten és az OTP Banknál is jelentős szerepe volt az állami támogatásoknak, 2021 első félévében közel 14 700 családi otthonteremtési kedvezményigénylést fogadott be az OTP. Államilag támogatott hitelekre közel 12 300 igénylés érkezett az OTP Bankhoz 94 milliárd forint értékben, míg piaci hitelekre több mint 10 500 igénylés 162 milliárd forint értékben.

Fülöp Krisztián, a Duna House Pénzügyek vezetője hozzátette: „A Zöld Otthon Program a lakáscélú jelzáloghitelpiacot is tovább élénkítheti, ahol a nyár kisebb csúszással érzékeltette hatását. Becslésünk alapján augusztusban 110 milliárd forint jelzáloghitel realizálódott Magyarországon, amely az elmúlt hónapokhoz képest ugyan kisebb mérséklődést mutat, de még így is bőven túllépi a 100 milliárdos álomhatárt. Ez a trend akár 30 százalékot meghaladó növekedést is hozhat a lakáshitelpiacon az előző évhez képest.”

Lehetőségek és kritériumok

Az MNB október 4-től egy 200 milliárd forintos keretet bocsájtott rendelkezésre, ebből az igénylők maximum 70 milliós kölcsönt vehetnek fel 2,5 százalékos kamattal, legfeljebb 25 éves futamidőre, az alábbi célokra:

- építési telek vásárlása (maximum a hitel 50 százalékáig), és azon új lakás építése;

- már meglévő telken új lakás építése;

- félkész (használatbavételi engedély nélküli) lakóingatlan megvásárlása és befejezése;

- természetes személy részére való értékesítés céljából építés vagy építtetés;

- autóparkoló és/vagy tároló vásárlása az új lakással egyidejűleg, ha azonos a helyrajziszámuk, vagy többlakásos ingatlan esetén azonos lakóépületben (annak udvarán, telkén) található;

- korábban igényelt zöldhitel refinanszírozása.

A lakáshitel ügyleteknél egyelőre csak kevesen élnek azzal a lehetőséggel, hogy előzetes hitelbírálatot kérjenek, tehát hogy a bank megmondja, alkalmas-e a kérelmező arra, hogy visszafizessen mondjuk 20 millió forintot egy adott időszakban. Erről kevés bank ad igazolást, pedig számos előnyt szerezhetne vele ügyfele. Ilyen például, ha ingatlant vásárolna, és igazolni tudja az eladónak, hogy hitelképes, így nem kerül hátrányba a készpénzes vásárlókkal szemben, valamint később a hitelfelvétel folyamata is sokkal gördülékenyebb lesz számára. Sőt, egy komolyabb anyagi veszteség is elkerülhető, amennyiben végül elutasítanák a hitelkérelmet.

"Ahol ki is állítják ezt az igazolást, általában különböző, 30 naptól 1,5 évig terjedő érvényességi határidővel kalkulálnak, ráadásul – egy bank kivételével – kizárólag CSOK nélküli ügyletre lehet igénybe venni a szolgáltatást, vásárlás esetén." - fűzte hozzá a Duna House.