A Magyar Nemzeti Bank idősora szerint 2012 február végére 3202,8 milliárd forintra emelkedett a háztartások forinthitel-állománya a januári 3123,8 milliárdról, mely elsősorban a végtörlesztés miatt felvett kiváltó hiteleknek köszönhető, hiszen a kamatok alakulása nem igazán erősítette a hitelfelvételi kedvet.

Az átlagos évesített kamatlábak ugyanis az előző hónaphoz viszonyítva emelkedtek; olyannyira, hogy a lakácélú hitelek a jegybanki statisztika szerint két és féléves csúcsra kerültek. A februári 11,67 százaléknál magasabbról csak 2009. októberében adott számot az MNB, amikor is az átlagos kamatláb 12,48 százalék volt ennél a hiteltípusnál. Hasonló irányban változott egy hónap alatt a fogyasztási hitelek átlagos kamatlába is, mely 6 bázisponttal 14,98 százalékra emelkedett. Ezzel szemben a folyószámla-hitelek februári 30,12 százaléka 8 bázisponttal alacsonyabb a januári adatnál.

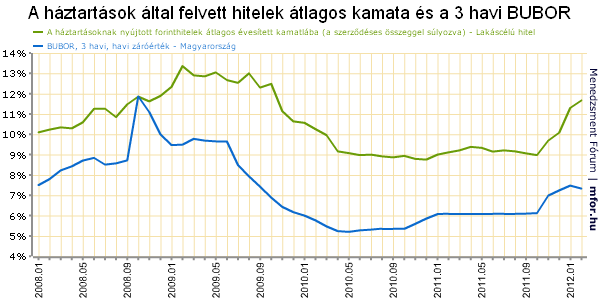

Érdemes megvizsgálni azt is, hogy a 3 havi BUBOR mértékéhez viszonyítva hogyan alakul a lakáscélú hitelek átlagos kamatlába. Míg az elmúlt egy-két évben megközelítőleg változatlan kamatfelár alakult ki, addig az elmúlt hónapokban kvázi stagnáló BUBOR-ral ellentétben meredek emelkedésnek indult a lakáscélú hitelek "ára". Ez számszerűen azt jelenti, hogy míg például tavaly februárban 3,02 százalékos kamatfelár volt jellemző, addig 2012-ben ez már 4,34 százalékra emelkedett. A növekedési ütem érzékeltetése miatt érdemes megjegyezni azt is, hogy tavaly novemberben - ekkor volt a legalacsonyabb ez az érték - mindössze 2,7 százalékkal volt magasabb a lakáscélú hitelek átlagos kamatlába a 3 havi BUBOR mértékénél.

Az átlagos kamatlábak alakulásával természetesen ellentétes irányban változtak a havi szerződéses összegek februárban az előző hónaphoz képest: az emelkedő kamatokat mutató fogyasztási és lakáscélú hitelek szerződéses összege alacsonyabb (előbbi majdnem a felére, 36,9 milliárdra, utóbbi pedig 19,2 milliárddal 37,1-re csökkent), a folyószámla-hiteleké pedig magasabb lett januárhoz képest. (Bár a növekedés ennél a terméknél a 4 milliárd forintot sem éri el.)

Februárban többen is kamatot emeltek

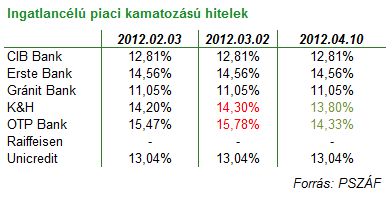

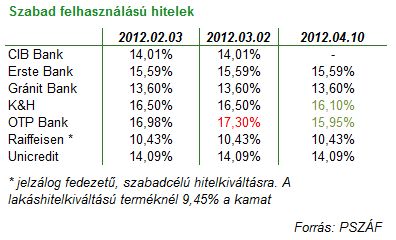

Ha megnézzük az mfor.hu által havonta vizsgált nagybankok (CIB, Erste, Gránit, K&H, OTP, Raiffeisen és Unicredit) hiteltermékeinek PSZÁF adatbázisában rögzített kamatait, akkor azok jelentős része alátámasztja a jegybanki statisztikát.

A Kereskedelmi és Hitelbank a piaci feltételű lakáshitelét 3 bázisponttal 14,3 százalékra drágította, és hasonló mértékű emelést eszközölt a szabadfelhasználású hitelénél is, melynek kamata így 16,5 százalékra emelkedett. Az OTP először drágította, majd kedvezőbb feltétellel kínálta az ingatlan célú termékét. Február elején jelentős mértékű kamatemelést mutattak a PSZÁF adatai, hiszen a lakáshitel kamata 14,13 százalékról 15,47 százalékra ugrott, majd két héttel később 14,4-re mérsékelte azt a bank, ám ez még így is közel 3 bázisponttal volt magasabb, mint a január végi kamat. A szabad felhasználású jelzálog hiteleknél következetesebben járt el a bank, hiszen a január végi 16,43 százalékos kamatot egy hónap alatt fokozatosan 17,3 százalékra emelte.

Az Unicredit februárban nem változtatott a kínált termékek döntő többségének konstrukcióján a január végi emelés után, így a piaci kamatozású lakáshitele változatlanul 13,04 százalékos kamattal igényelhető - ez egyébként még a mai napig így van. A támogatott hitelek köre viszont nem úszta meg a drágítást: az új lakásra igényelhető támogatott hitel kamata 7,1 százalékról 7,66 százalékra emelkedett, az állami kamattámogatásos hitel díja pedig még ennél is nagyobb mértékben, majdnem egy százalékkal lett magasabb (6,95 százalékról 7,56-ra nőtt). Ezekkel a bankokkal ellentétben a CIB, az Erste és a Gránit Bank sem hajtott végre kamatemelést februárban, a Raiffeisennél pedig a PSZÁF folyamatosan frissülő adatbázisa szerint nem volt ingatlancélú hiteltermék.

Márciusban már csökkentéssel próbáltak ügyfeleket szerezni a bankok

Az év eleji kamatemelési hullám után mostanra több intézmény csökkentette a hitelek kamatait - érvényes ez a szabadfelhasználású és az ingatlancélú hitelekre egyaránt. (mfor.hu szerk.: a piaci kamatozású nem akciós termékekre fókuszáltunk az összeállításunk során)

Április elejére a Kereskedelmi és Hitelbank fél százalékos, az OTP pedig ennél sokkal jelentősebb kamatcsökkentést hajtott végre: 1,45 százalékkal 14,33-ra mérséklődött a kamat, ezzel viszont még mindig a drágábbak közé tartozik a bank lakáscélú hitele.

A szabadfelhasználású hiteleknél ennél kevesebb változás történt. A bankok többsége az elmúlt hónapokban sem emelést, sem csökkenést nem hajtott végre. Akárcsak az ingatlancélú hiteleknél, itt is a K&H és az OTP módosított, bár előbbi csak most áprilisban tette meg azt. Az OTP viszont március elején a korábbi 16,98 százalékról 17,3 százalékra drágította a hitelt, az elmúlt napok legfrissebb adatai szerint azonban ezeket jelentősebb mértékben csökkentették. A K&H 16,1 százalékra, az OTP pedig 15,95 százalékra, bár még ezek után is az általunk vizsgált bankok termékei közül a két legdrágább szabad felhasználású hitelkonstrukcióról van szó.

Székely Sarolta

mfor.hu