Tavaly még jó évet zárt a hitelezési piac, azonban elképzelhető, hogy ez volt az utolsó pozitív periódus egy jó darabig, az év végén ugyanis a feltételek szigorodásával már érezhető volt a hitelfelvételi kedv visszaesése - olvasható az Otthon Centrum Hitel Center közleményében.

"Tisztábban valószínűleg csak az év második felében fogunk látni. Még a bankok sem egyformán értékelik a jelenlegi helyzetet, gyakran ellentmondó lépéseket tesznek, míg az egyik kamatot emel, másik csökkenti hitel termékei kamatát. Akár 30 százalékos visszaesés is elképzelhető most a piacon" - mondta el az idei kilátásokról Bánfalvi László, az Otthon Centrum Hitel Centerét működtető HC Központ Kft ügyvezető igazgatója.

A szakember szerint jelenleg a forint gyengülése okoz gondot a bankoknak is, ugyanis a korábbi hitelek esetében a bevont fedezet értéke már közelíti a hitel értékét, ez főleg abban az esetben okozhat problémát, amikor magas volt az ingatlan értékéhez képest a hitel aránya (loan to value). Ilyen esetekben a pénzintézetek pótfedezet bevonását vagy előtörlesztést kérhetnek az ügyfelektől.

Január közepén Hegedűs Éva, a BG Hitel & Lízing elnök-vezérigazgatója is egyetértett azzal, hogy 2009 nem a hitelezési expanzió éve lesz. "Várhatóan idén is nőni fog a hitelállomány, de lényegesen kisebb mértékben, mint korábban, a növekedés a 2008-as érték felére eshet vissza" - válaszolta akkor a szakember az mfor.hu kérdésére.

Sokan vettek fel hitelt az utolsó pillanatban

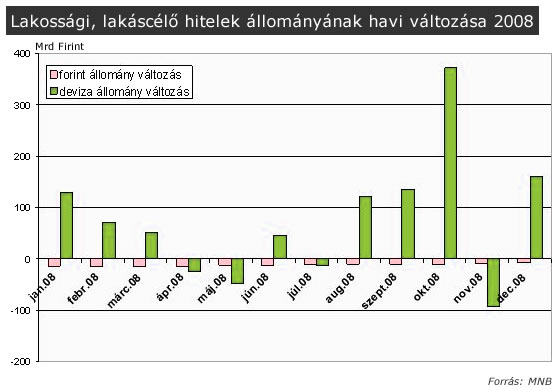

A Magyar Nemzeti Bank (MNB) adatai alapján a tavalyi év első kilenc hónapjában 359 milliárd forinttal nőtt a lakossági, lakáscélú hitelek állománya, ez gyorsabb, mint az előző év hasonló időszakában, amikor mintegy 300 milliárdos volt a növekedés. 2008-ban a forint alapú lakáscélú hitelek állománya folyamatosan csökkent, de a csökkenés üteme hónapról-hónapra kisebb volt. 2008-ban már nem csak az újonnan felvett hitelek esetében domináltak a deviza alapú hitelek, hanem a lakáscélú hitelek teljes állományán belül is túlsúlyba kerültek. A deviza alapú hitelek állományának növekedése augusztusban indult be igazán, az év első felében az állomány növekedés és csökkenés hatásai jelentősen gyengítették egymást.

Októberben volt egy jelentős megugrás a hitelek állományában, Bánfalvi László szerint ez annak volt köszönhető, hogy ekkor jöttek az első hírek a devizahitelezés szigorodásáról, sokan gondolták úgy, hogy még az utolsó pillanatban a kedvezőbb feltételekkel vesznek fel hitelt. Az év utolsó hónapjára aztán megint egy kicsit megélénkült a devizahitelezés.

Csányi szerint egyelőre nem kell aggódni

Miközben az elmúlt napokban már néhány szakértő problémásnak vélte a jelenlegi forintárfolyamot, és Gyurcsány Ferenc miniszterelnök is aggasztónak nevezte a magyar fizetőeszköz szintjét, a bankok egyelőre még nem aggódnak.

Csak a jelenleginél jóval gyengébb árfolyam mellett kell félni a devizahitelek tömeges bedőlésétől - mondta Csányi Sándor, az OTP Bank elnök-vezérigazgatója a Figyelő című hetilapban csütörtökön megjelent interjúban. A bankelnök nem kívánta megmondani mekkora a jóval gyengébb forintárfolyam, annyit mondott: "a mainál lényegesen gyengébb árfolyamról van szó, amit kizártnak tartok".

Csányi Sándor hozzátette: egyes esetekben már ma is többletfedezetet kellene bekérniük az ügyfelektől, akiket erről értesítettek is, de mégsem kérnek. Mint mondta, nem gondolják, hogy ez a válság örökké tart; ha a fizetési hajlandóság rendben van, átmeneti problémák miatt nem fognak felmondani húszéves futamidejű hiteleket. A Der Standard című osztrák lap szerint viszont ijesztővé vált a magyar devizahitelesek helyzete a forint gyengülése miatt. A lap csütörtöki számában idézi Wolf Lászlót, az OTP vezérigazgató-helyettesét, aki úgy véli, hogy a helyzet nem katasztrofális, de komoly. Világossá vált, hogy a Nemzetközi Valutaalaptól (IMF) kapott 20 milliárd eurós hitelkeret sem tudta megállítani a forint árfolyamának zuhanását - írja a lap újságírója.

Segíthet az állam?

Daróczi Dávid kormányszóvivő szerdán jelentette be, hogy a kabinet segítene azokon, akik devizahitelt vettek fel, és most nehezebben tudnak törleszteni. Azok, akik a válság miatt elveszítik munkájukat, kérhetik a bankjuktól a törlesztőrészlet csökkentését, az állam pedig maximum kétéves időtartamra garanciát vállal arra, hogy később fizetni fog az ügyfél, ezzel kiküszöböli a bankok kockázatát. Azok, akik nem veszítik el munkájukat, de az árfolyamingadozás miatt nehezen tudnak törleszteni, arra számíthatnak, hogy a tavaly ősszel bevezetett könnyítések idén is megmaradnak majd a kormány tervei szerint.

A kabinet még novemberben állapodott meg a bankokkal, hogy engedélyezik az ügyfeleknek a futamidő meghosszabbítását, így csökkenthető lenne a havi törlesztőrészlet, illetve aki akarja, díjmentesen válthatja át devizahitelét forint alapú kölcsönre. A megállapodás december végéig szólt, a kormány azonban most azt tervezi, hogy újra bevezeti ezeket a könnyítéseket.

A tervezett állami garanciával kapcsolatban még sok a nyitott kérdés, az egyik legfontosabb, hogy mennyivel lenne csökkenthető a havi törlesztőrészlet. A kormányszóvivő szerdán azt mondta, egyelőre kérdés, mekkora az az összeg, amit be tudnak vállalni azok, akik önhibájukon kívül maradnak állás nélkül. Daróczi Dávid hozzátette: az állami garancia pontos részleteit a jövő hétre dolgozhatja ki a kormány, miután egyeztetett a bankokkal is. Problémát jelent, hogy a tavaly kidolgozott megoldás, mely szerint az ügyfelek devizahiteleiket forintra konvertálhatják sem jelentett valódi megoldást, hiszen a forintkamatok esetenként jóval nagyobb költséggel járnak, mint az árfolyamkockázatnak kitett, svájci frankban vagy euróban nominált adósságok.

Beke Károly