Az utódlástervezés egyáltalán nem nevezhető egyszerű folyamatnak. Hazánkban ugyanis a történelmi sajátosságainknak köszönhetően nincs múltja, és talán jelene sem az ehhez kapcsolódó ügymenetnek, hiszen a rendszerváltást követően most van az első generációs átörökítés a magyar cégek/vállalkozások történetében. Ami aggodalomra adhat okot, az talán a statisztikán alapuló mérések adatbázisa, ugyanis tíz családi vállalkozásból egy, maximum kettő éli túl az utódlási procedúrát.

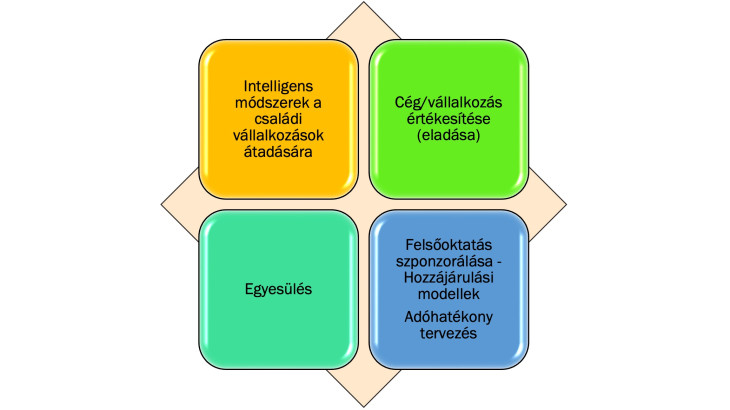

Viszont mindenképpen szükséges a témával behatóan foglalkozni, tudniillik hosszú távon az utódlástervezés erősíti a szervezet általános túlélő képességét - vélik a Smart Insurance Broker szakértői. Hozzátéve, külön érdemes figyelmet fordítani a családi vállalkozásokkal, a cégek/vállalkozások piaci értékesítésével (eladásával), cégegyesülésekkel, valamint az utódok kompetenciáinak a megszerzésére, és az ehhez kapcsolódó hozzájárulási modellekre.

Intelligens módszerek a családi vállalkozás átadására

Ez a három stratégia segíthet az értelmes örökség létrehozásában, miközben egészséges jövedelmet generál.

A legtöbb cég/vállalkozástulajdonos számára a családi cég/vállalkozás átadása olyan téma, amelyet vagy szívesen látnak, vagy az utolsó dolog, amelyre gondolni akarnak. Ha már alig várja ezt a napot, valószínűleg már elkezdte a felkészülést, hogy továbblépjen a vállalkozásából.

Valóban, ha a visszavonulásakor eladja a vállalkozását – vagy elajándékozza azt a következő generációnak –, akkor kiegészítheti a bevételét, amennyiben a vállalat rendelkezik olyan módszerekkel és rendszerekkel, amelyek a visszavonuló közvetlen részvétele nélkül is biztosítják a működést. Ha ő arra a következtetésre jut, hogy a vállalat életképes anélkül, hogy azt ő közvetlenül irányítaná, akkor a következő lépés, hogy pontos értékelést kapjon a cége/vállalkozása piaci értékéről.

Egy professzionális értékbecslési módszer adószakértői/adótanácsadói tájékoztatással segíthet túllépni a céghez/vállalathoz való érzelmi kötődésén, felmérni annak valódi értékét, hogy reális eredményt kapjon. A kapott információk birtokában meg kell fontolni az alábbi három lehetőséget a vállalkozás családtagoknak, barátoknak, régi alkalmazottaknak vagy más érdeklődő vevőnek történő átruházása, vagy eladása céljából. Mindegyiknek megvannak a maga előnyei.

1. Fontolja meg a vállalkozás ajándékként való átruházását!

Tegyük fel, hogy egy gyermeknek vagy unokának szeretné átadni az üzletet. Ezt minden további nélkül megteheti, hiszen az üzletrész átruházása adó- és illetékmentes.

Előny: amennyiben ezt a lépést már az öregségi nyugdíjkorhatárának betöltése után teszi meg, akkor az addig felhalmozott eredmény és más egyéb céges/vállalati tartalék egy kisebb vagy teljes részét, mindössze személyi jövedelemadó megfizetése mellett lehet megtenni, ugyanis a nyugdíjba vonulónak már ezen az adónemen kívül egyéb közteher-fizetési kötelezettsége nincs. Továbbá előfordulhat, hogy kiegészítheti nyugdíjjövedelmeit azzal is, hogy továbbra is a vállalkozásnál dolgozik, és bevételhez jut az új tulajdonosoktól.

2. Finanszírozási segítségnyújtás a vevőnek

Sok korábbi cégtulajdonos továbbra is érdekelt maradhat a cégében/vállalkozásában, és akár igazgatótanácsi tagsággal vagy tanácsadással juthat további bevételhez. Mi a teendő, ha egy családtagnak vagy egy régóta megbízható alkalmazottnak szeretné eladni a vállalkozást, akinek nincs elég eszköze a tranzakció végrehajtásához? Ennek elkerülése érdekében dönthet úgy, hogy eladja az üzletet az örökösöknek – vagy akár egy külső vevőnek – úgy, hogy kölcsönadja nekik az eladásra szánt pénzt bármilyen garanciális elemért vagy akár egy váltóért cserébe, amely lehetővé teszi, hogy a vevő közvetlenül visszafizesse neki.

Előny: A korábbi cégtulajdonos és a vevő(i) határozzák meg, hogy milyen feltételekkel tud a dolog jól működni az összes érintett fél számára. Nemcsak a vevő profitál a lehetőségből, hogy egy vállalkozást birtokoljon, hanem a cégből kiszálló is, mivel folyamatos bevételre is szert tesz a tőkéből és a kamatokból, amelyeket a vevő fizet egy megállapodott időszakra. Még az is előfordulhat, hogy csökkentett, de létfontosságú szerepkörben továbbra is segít a napi munkában, például olyan ügyfelek kiszolgálásában, akik évek óta a vállalatnál dolgoznak, és hozzászoktak ahhoz, hogy a volt cégtulajdonossal együtt dolgozzanak.

3. Részleges értékesítés végrehajtása

Bárki dönthet úgy, hogy nem akarja teljesen megszakítani a kapcsolatot a cégével/vállalkozásával. Ilyen lehetőség a vállalat egy részének eladása, miközben megtartja az üzleti vagyon és a bevétel egy részét. Előfordulhat, hogy nyugdíjas korában nem elégséges a bevételi forrása, ha a vállalkozása már nem fizet olyan dolgokat, mint például az egészségbiztosítás, az autólízing, a különböző klubtagságok, így ezeket a költségeket saját magának kell majd fedeznie. A Smart Insurance Broker azt javasolja, hogy ezekről előzetesen állapodjon meg, és fogalmazza vagy fogalmaztassa meg egyértelműen az új többségi tulajdonosokkal kötött formális átruházási vagy eladási szerződésben. Ennek akkor is így kell lennie, ha átadja az üzletét, vagy eladja más családtagoknak.

Előny: Az eladásból származó nyereség után személyijövedelemadó (szja)- és szociálishozzájárulásiadó-fizetési kötelezettsége képződik (az utóbbinál a minimálbér 24-szereséig, ha mindezt az öregségi nyugdíjkorhatár betöltése után teszi meg, akkor csak és kizárólag szja-fizetési kötelezettsége keletkezik – lásd 1-es pont), de például állandó bevételhez juthat irodahelyiség vagy egyéb eszközök bérbeadásából.

Cég/vállalkozás értékesítése (eladása)

Amikor a cég/vállalkozás eladása megfontolás tárgyává válik, szükség van egy tervre a lehetőségek maximalizálására. Ehhez viszont fontos, hogy tudjon válaszolni a következő kérdésekre:

- Mi teremt értéket a cégemben/vállalkozásomban?

- Milyen konkrét stratégiákat kell alkalmaznom az eladási folyamat előkészítésénél?

- Stratégiai érték versus pénzügyi érték (mi a kettő között a különbség)?

- Mit akarnak valójában a vásárlók?

Eladóként választ szeretne kapni, hogy minden értéknövelő szempont szerepeljen a kilépési programjában.

Mi az akvizíció?

Az akvizíció olyan tranzakció, amely során egy vállalat megvásárolja egy másik vállalat részvényeinek nagy részét vagy egészét, hogy megszerezze az irányítást az adott társaság felett. Az akvizíciók gyakoriak az üzleti életben, és a célvállalat jóváhagyásával vagy anélkül is megtörténhetnek. Ha egy cég megveszi a célvállalat részvényeinek több mint 50 százalékát, akkor ténylegesen megszerzi az irányítást a vállalat felett.

Az akvizíciók megértése

Ahogy fentebb említettük, az akvizíció pénzügyi tranzakció. Az akvizíció célja, hogy megszerezze az irányítást a cél cég/vállalkozás műveletei felett, beleértve annak eszközeit, termelő létesítményeit, erőforrásait, piaci részesedését, vevőkörét és egyéb elemeit. A vállalatok különféle okokból szereznek más üzleteket. Méretgazdaságosságra, diverzifikációra, nagyobb piaci részesedésre, fokozott szinergiára (együttműködésre), költségcsökkentésre vagy új piacirés-kínálatra törekedhetnek. Vagy egyszerűen ki akarják szorítani az adott céget a piaci versenyből. Az akvizíciók általában baráti próbálkozások. Ezek akkor fordulnak elő, amikor a célcég/cégvállalkozás beleegyezik a felvásárlásba, ami azt jelenti, hogy az igazgatótanács jóváhagyja az ügyletet. A baráti akvizíciók gyakran a felvásárló és a célvállalat kölcsönös hasznát szolgálják. Mindkét társaság stratégiát dolgoz ki annak biztosítására, hogy az átvevő társaság megvásárolja a megfelelő eszközöket, és áttekintik a pénzügyi kimutatásokat és az egyéb értékeléseket az eszközökkel járó esetleges kötelezettségek tekintetében. Amint mindkét fél elfogadja a feltételeket és megfelel a jogi feltételeknek, a vásárlás folytatódik.

Fotó: Depositphotos

A cégét/vállalkozását értékesíteni szándékozónak feltétlenül fel kell mérnie, hogy a célvállalat, amely szeretné a cégét/vállalkozását megvásárolni, jó jelölt-e. A Smart Insurance Broker szakértői az alább kulcsfontosságú lépés alapos megfontolását javasolják az üzlet létrejötte előtt.

- Megfelelő-e az ár? A befektetők által az akvizícióra jelölt értékelésére használt mutatók iparáganként eltérőek. Amikor az akvizíciók sikertelenek, az gyakran azért van, mert a célcég/célvállalat által kért ár meghaladja ezeket a mutatókat.

- Meg kell vizsgálni a felvásárló cég/vállalkozás adósságszolgálatát (hitelkockázat). A szokatlanul magas kötelezettségekkel rendelkező céltársaságot a lehetséges problémákra való figyelmeztetésnek kell tekintenie. A céltársaság megkövetelheti a felvásárló társaság igazgatóitól, hogy írják alá a cég fizetőképességét megerősítő határozatot.

- Számba kell venni az indokolatlan pereskedés lehetőségét. Bár az üzleti életben gyakoriak a perek, egy jó felvásárlásra jelölt cég nem foglalkozik olyan szintű peres eljárással, amely meghaladja a méretéhez és az iparágához képest észszerű és normális mértéket.

- Meg kell vizsgálni a pénzügyi helyzetet. A jó akvizíciós célnak világos, jól szervezett pénzügyi kimutatásai vannak, amelyek lehetővé teszik a felvásárló és az eladó számára egyaránt, hogy zökkenőmentesen gyakorolják a kellő gondosságot. A teljes körű és átlátható pénzügyi adatok segítenek megelőzni a nem kívánt meglepetéseket az akvizíció befejezése után.

Ha túl nagy a verseny vagy a kínálat, a vállalatok felvásárlásokba kezdhetnek, hogy csökkentsék a többletkapacitást, felszámolják a versenyt, és a legproduktívabb szolgáltatókra összpontosítsanak.

Szükségesnek tartjuk, hogy szót ejtsünk az ellenséges felvásárlásokról is, hiszen sajnos azok is a mindennapi üzleti élet részét képezik. Az ellenséges felvásárlások nem egyeznek meg a célcéggel/célvállalkozással. Tehát a felvásárló cégnek aktívan nagy részesedést kell vásárolnia a céltársaságban, hogy irányító részesedést szerezzen, ami kikényszeríti a felvásárlást. A barátságtalan felvásárlásokat általában ellenséges hatalomátvételnek nevezik. Ezek akkor fordulnak elő, ha a célvállalat nem járul hozzá a felvásárláshoz. Még ha egy felvásárlás nem is éppen ellenséges, az azt jelenti, hogy a cégek egy vagy több lényeges szempontból nem egyenlőek.

Egyesülés

Két cég kölcsönös összeolvadása egy új jogi személlyé, az egyesülés egy barátságosabb felvásárlásnak is tekinthető. Ez az ügylet általában (alapvető jellemzőik tekintetében) két, vagy több, nagyjából egyenrangú vállalat között jön létre. Ilyen jellemzők például a méretük, az ügyfélkörük, a műveleteik mértéke stb.

Az egyesülő társaságok szilárdan hisznek abban, hogy egyesült vállalkozásuk minden fél (különösen a részvényesek) számára értékesebb lenne, mint bármelyikük egyedül.

A pénzügyi tranzakciók az egyszerű vételi-eladási ügyletektől az egyesüléseken át egészen a felvásárlásokig terjedhetnek. A Smart Insurance Broker alapvető ajánlata a részvényesi érték maximalizálása. Időt és erőfeszítést fektet a cég a megbízójával történő együttműködésbe, hogy megtalálja és felmérje az ügyletben rejlő pénzügyi kockázatokat. Elkötelezettek amellett, hogy kivételes értéket biztosítsanak ügyfelüknek.

Felsőoktatás szponzorálása – hozzájárulási modellek

A posztszekunder oktatás fontos az egyén és a nemzet jövőbeli gazdasági stabilitása szempontjából. Sajnos a felsőoktatási intézménybe való belépés egyre magasabb és magasabb költsége, valamint az állami szerepvállalások folyamatos csökkenése visszatarthatja a jövő hallgatóit a diploma megszerzésétől. Számos pénzügyi döntést kell meghoznia ahhoz, hogy lehetőség nyíljon a felsőoktatásra.

A leendő egyetemistáknak el kell gondolkodniuk azon, hogy hová, melyik egyetemre mennek, hogyan és milyen módon fizetnek érte, és hogyan kezelik pénzügyeiket az iskolai időszak alatt és azon túlmenően.

A gyermek-szülő/szülő-gyermek páros előtt álló legfontosabb pénzügyi döntések a következők:

- A különböző iskolák ajánlatainak összehasonlítása.

- A fennmaradó költségek fedezésének megtervezése.

- Annak meghatározása, hogy diákhitelt fog-e igénybe venni a felsőoktatásához, ha igen, akkor meg kell tudni becsülni, hogy mennyivel fog tartozni, és megengedheti-e magának ezt az adósságot.

- A pénzügyi támogatási ajánlat megértése.

A felsőoktatás költségei – legyen szó tandíjról és/vagy megélhetési-, vagy akár utazással kapcsolatos költségekről – jelentős pénzügyi kötelezettséget jelentenek a legtöbb család számára. Ezeknek a költségeknek a hosszú távú tervezése fontos a felsőoktatás biztosításához, és az ebből származó előny gyermekeink számára elérhető és megfizethető marad, amikor annak eljön az ideje. A hosszú távú, adóhatékony tervezés segíthet abban, hogy a családi vagyon megbirkózhasson ezekkel a költségekkel.

Adóhatékony tervezés

Ösztöndíj

Az ösztöndíj egyfajta pénzügyi támogatás, amelyet a hallgatóknak ítélnek oda a továbbtanuláshoz. Az ösztöndíj kritériumai általában tükrözik a díj adományozójának értékeit és céljait, és bár az ösztöndíjasoknak nem kell visszafizetniük az ösztöndíjakat, a díjak megkövetelhetik, hogy az ösztöndíjas továbbra is megfeleljen bizonyos követelményeknek a támogatás időtartama alatt. Ez lehet éldául a minimális osztályzat fenntartása, pontátlag, vagy egy bizonyos tevékenység. Az ösztöndíjak a nagylelkűségben is sokfélék; egyesek részben tandíjat fedeznek, míg mások „teljes utazást” kínálnak, amely az összes tandíjat, szállást, lakhatást és egyebeket fedezi. Egyes ösztöndíjakat nem ismernek széles körben, így a kutatásukra fordított idő anyagilag meghozhatja a gyümölcsét.

Gyermekek/unokák egyéni megtakarítási számlája

A gyermekek/unokák egyéni megtakarítási számlái lehetővé teszik, hogy egy teljes éves összeget fektessünk be egy gyermek, vagy unoka részére, és a megkeresett hozam adómentes legyen. Ezzel a lehetőséggel a cégek/vállalkozások egyaránt élhetnek. A számla után kizárólag társasági adót vagy kiva-t (kisvállalati adót) indokolt fizetni, viszont nem állapít meg tőkenyereséget vagy osztalékadót, amíg a kedvezményezett ki nem vonja a pénzt. A pénzeszközöket a gyermek 18. életévének betöltéséig célszerű a számlán tartani, és ez a legtökéletesebb módja annak, hogy egy olyan halasztott adózású számla épüljön fel, amely a felsőoktatás finanszírozására fordítható. A számlára a cégeken/vállalkozásokon kívül a szülők és nagyszülők is befektethetnek adómentes formában.

Hosszú távú befektetési/megtakarítási számlák

A hosszú távú befektetési/megtakarítási számlák a lehető leghatékonyabban segítik a felsőoktatás költségeinek előteremtését. Egyes befektetési szolgáltatók olyan megtakarítási terveket működtetnek, amelyek vonzó és adminisztratív szempontból hatékony módot jelenthetnek az alap hosszú távú felépítésére, gyakran rendszeres állandó megbízás útján. Költséghányaduk rendkívül alacsony, és egyszerre több tucat részvény, kötvény, ingatlan és egyéb alap érhető el.

Mit jelent a halasztott adó?

A halasztott adó státusz azokra a befektetésekre és azok bevételeire vonatkozik, amelyek adómentesen halmozódnak fel mindaddig, amíg a befektető konstruktívan átveszi a nyereséget.