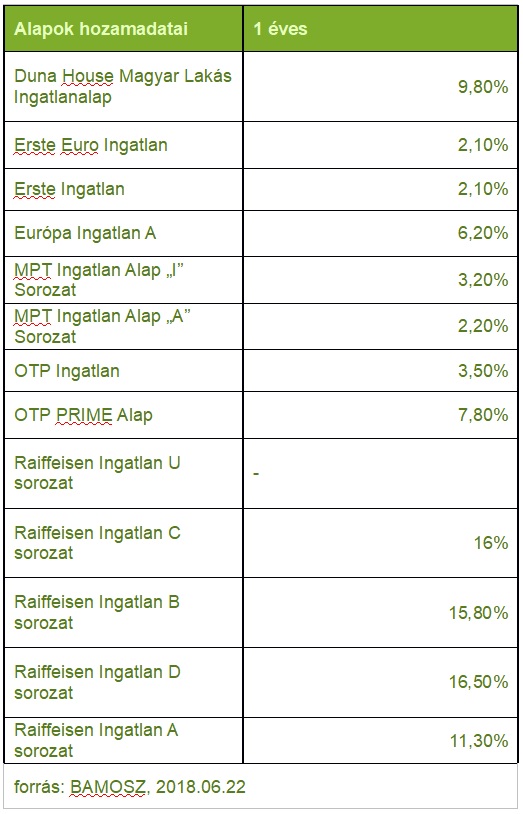

Az 1 éves hozamadatok összehasonlításánál elég nagy szórás fedezhető fel, így érdemes megvizsgálni néhány jellemzőt. A közvetlen befektetési kategóriában a nyilvános nyílt végű alapok között földrajzi kitettségben nincs eltérés, hiszen mindegyik a hazai piacon kezeli ingatlanvagyonát.

Ha a devizanemeket és devizális kitettséget vizsgáljuk azonban már komoly különbségeket fedezhetünk fel. A 10% feletti hozamot nyújtó Raiffeisen Ingatlan Alapok elérhetőek forintban, euróban és amerikai dollárban is, így ezeknél a különböző mértékű devizakitettséget sohasem tudjuk kizárni, hiszen még a forintban vásárolható sorozat mögött is euró- magyar forintos devizaügyletek állnak. Az ilyen típusú kockázatok a svájci frankos devizahitelek óta igen érzékenyen érintik a magyar befektetőket.

Az egy éves viszonylatban közel 10%-os hozamot elérő Duna House Magyar Lakás Ingatlanalapnál nem számottevő mértékű a devizakitettség, azonban egyetlen dologban különbözik a többi alaptól. A Duna House alapja az első olyan magyar nyilvános ingatlan befektetési alap, amely túlnyomó́ részt lakó ingatlanokat tartalmazó́ ingatlan portfoliót hozott létre, szemben a többi alap kereskedelmi, ipari, iroda ingatlanokat felölelő ingatlanvagyonával. A lakóingatlanokból álló portfolió könnyebben értelmezhető az átlagos befektetők számára, mint az irodaházak, ipari ingatlanok ismeretlen világa. A lakóingatlanok piaca pedig nagyon jól teljesített az elmúlt években, ezt a számok és a Duna House alap teljesítménye is bizonyítják.

Az alap befektetési jegy árfolyama jelenleg 12 ezer forinthoz közelít. Az alap éves hozama a BAMOSZ által június 21-én publikált adatok alapján 9,75%. Aki a bevezetés pillanatában csatlakozott az alaphoz, már közel 20%-os hozamot profitálhatott. Az ingatlanalapoknál a javasolt befektetési idő minimum 2-3 év, ami a befektetési célú ingatlanvásárlás átlagos átfutási idejéhez viszonyítva rövidebb elkötelezettséget jelent.