A 2014-es év végi összefoglalónkat a lakossági hitelek elszámoltatásával, illetve a devizahitelek forintosításával zártuk. Idén viszont ezzel indítunk, mivel úgy ítéljük meg, a jókor időzített forintosítás volt a 2015-ös év legfontosabb eseménye. Nem véletlenül választotta meg a régió legjobb pénzügyminiszterének Varga Mihályt az Euromoney szaklap Emerging Markets kiadványa, amely a díj odaítélésének indokaként kiemelte, hogy a kormány tökéletesen időzítette a lakossági jelzálogalapú devizahitelek forintosítását.

2015 január 15-én, egy csütörtöki délelőttön a Svájci Nemzeti Bank (SNB) ugyanis úgy döntött, hogy elengedi a frank árfolyamát, vagyis nem tartja tovább az 1,2-es küszöbszintet az euró-svájci frank árfolyamában. A hírre, amelyet a svájci Swatch-csoport vezére szökőárnak, Zsiday Viktor pedig egyenesen fejlövésnek (Svájci frank boom (a fejbe)) titulált, elszabadult a frank árfolyama és - a kényszerlikvidálások hatására is - egészen 0,85-ig száguldott az EUR/CHF. Ezekben a pillanatokban - mivel a forint 327-ig gyengüld az euróval szemben - egy svájci frankért 430 forintot is meg kellett adni. Igaz, később a kurzus korrigált, de még a 290 forintos svájci frank árfolyam is 14 százalékkal magasabb volt a döntés előtt jellemző 255-ösnél.

Ez a 14 százalékos elmozdulás viszont már nem érintette a mintegy félmillió jelzáloghitellel rendelkező adóst, mivel a konverziós árfolyamot (256,5 forint a svájci frank-, 308,97 forint az euró-, és 2,163 forint a jenhiteleknél) már 2014. november 9-én, egy vasárnapi szerződés keretében a kormány, az MNB és a Bankszövetség rögzítette. Így - ugyan január közepén a forintosítás technikai lebonyolítása még nem történt meg, arra csak február elsején került sor - a svájci jegybank döntésének nem volt hatása a magyar frankban eladósodott jelzáloghitelesekre. (Az autóhitelesekre igen, róluk majd később.)

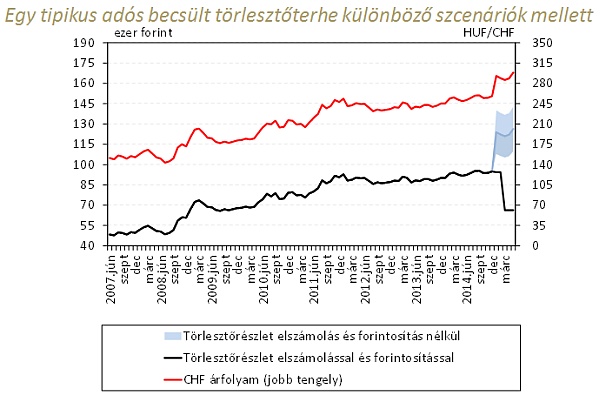

Pedig ha két hónappal korábban hozta volna meg váratlan döntését az SNB, vagy ha a magyar gazdasági vezetők csúsztak volna ennyit, akár 70 százalékkal is magasabb lenne az adósok törlesztőrészlete a mostaninál, vagyis az elszámolást, forintosítást követőnél. Az MNB számításai szerint ugyanis, ha nem történt volna meg időben a forintosítás, akkor a magyar bankrendszer, illetve a gazdaság sebezhetősége lényegesen magasabb lenne. Ez pedig a forint euró árfolyamában is meglátszott volna. A 2008-as Lehman-csődöt, illetve a 2011-es eurózóna válság fokozatos eszkalálódását követően a forint az euróval szemben ugyanis több, mint 15 százalékkal gyengült.

Feltételezve, hogy az SNB döntése hasonló reakciót váltott volna ki a piacokon, akkor a 14 százalékos elmozdulás az euró-frank, és a 15 százalékos az euró-forint árfolyamában, együttesen már 31 százalékos törlesztőrészlet emelést generált volna. (Az MNB szerint egyébként egy frankhiteles törlesztőrészlete a forintosítást és az elszámolásokat követően 25 százalékkal csökkent.)

A jegybank fenti ábrája azt mutatja, hogyan változott, illetve változott volna egy olyan adósnak a törlesztőterhe, aki 2007. júniusában 6,8 millió forintnak megfelelő svájci frankot vett fel 20 éves futamidővel, mindenkori törlesztőrészletét rendben fizette, és 2 százalékpontot nem megahaladó kamatemelést szenvedett el a hitelfelvétel és az elszámolás között. Az ábrán látható „kék zászló” azt mutatja, hogy különböző sokkok (0, 15, 30 százalékos elmozdulás az euró-forint árfolyamában) milyen mértékű törlesztőrészletet eredményezhettek volna a forintosítás nélkül.

Az autóhitelesek megérezték

Nem jártak viszont jól a svájci frankos gépjárműhitelesek, akiknek majd egy éven keresztül a megugrott törlesztőrészleteket kellett fizetniük. Ugyan az összesített tartozásuk 300 milliárd forint környékén volt az év közepén, amely összeg a pénzügyi rendszer stabilitására nem jelent veszélyt, a 250 ezer érintett miatt az MNB azonban már nyáron felvetette a probléma rendezésének szükségességét. Már csak azért is, mert ezeknek az adósoknak a jelentős része (30 ezer ember) rendelkezik jelzáloghitellel is, így a fertőzési kockázatok is jelentősnek mondhatók.

A kormány szeptember közepén a Parlament elé is terjesztette az autóhitelek forintosítását, amely az augusztus 19-i árfolyamon rögzíti az átváltást, de úgy, hogy a pénzügyi intézmények elengedik követeléseik azon részét, amennyivel a piaci árfolyam meghaladja a devizaalapú jelzáloghitelek forintosításánál alkalmazott árfolyamot. Vagyis a devizaalapú autóhiteleket is a jelzálogalapú hitelekkel azonos árfolyamon forintosítják. (256,5 forint a svájci frank-, 308,97 forint az euróhitelek esetében.)

A törvény értelmében a még élő szerződéssel rendelkező fogyasztók december 15-éig kapták meg azt az elszámolási értesítőt, míg akiknek követeléskezelőnél van a szerződésük, január 15-ig kapnak értesítőt.

A forintosítás egyébként 10-15 százalékos törlesztőrészlet csökkenést eredményezhet a legtöbb adósnál, azonban azoknál, akik késedelembe estek, vagy árfolyamgyűjtős - úgynevezett bullet konstrukciójuk - van, növekedhet a törlesztőrészlet. Ugyanakkor az ő esetükben is lehetőség van a futamidő hosszabbítására.

mfor.hu