A kiemelések a szerzőtől származnak.

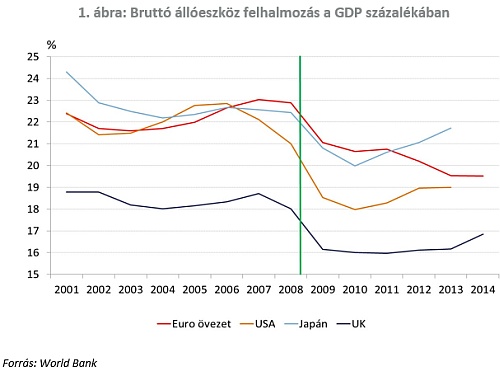

Hét évvel a válság intenzív szakaszának kezdete óta a világgazdaság növekedési kilátásai még mindig visszafogottak. Elsősorban a beruházások alacsony szintje kelt aggodalmat (1. ábra). A beruházások hiánya hosszabb távon is érezteti a hatását az elkövetkező évek gazdasági teljesítményében, az életszínvonal alakulásában, a foglalkoztatási és demográfiai kihívásoknak való megfelelésben és a még mindig magas magán és közületi adósságok törlesztésének kockázataiban. A jegybanki döntéshozók a kamatokat történelmileg példátlanul alacsony - olykor negatív - szintre mérsékelték, hogy – a pénzügyi szektor stabilizálása mellett - ezzel is megállítsák és megfordítsák a beruházások visszaesését. Nem-szokványos eszközökkel - úgynevezett mennyiségi lazítással - további támogatást nyújtottak a beruházások növeléséhez a hitelezés ösztönzésével. Előretekintő iránymutatással pedig arról is biztosították a gazdaság szereplőit, hogy az alacsony kamatkörnyezet hosszabb távon is fennmarad, legalább ameddig az infláció szilárdan a jegybanki célok közelébe nem emelkedik és a növekedés megbízhatóan önfenntartóvá nem válik.

Az elhúzódó kilábalás láttán egyre többen teszik fel a kérdést, hogy vajon az alacsony beruházási tevékenység valóban csak a 2008/2009-es, a szakirodalomban mérlegválságnak nevezett visszaesés utóhatása-e, vagy más, már a válság előtt is jelenlévő tényezőkkel is kapcsolatos? A már huzamosabb ideje visszafogott beruházási tevékenység valóban részben az adósságválság következménye, mivel számos szereplő a mérlege kiigazítása érdekében megnövelte a megtakarítását, csökkentve a termékek és szolgáltatások iránti keresletét. Ugyanakkor többen felhívják a figyelmet arra is, hogy a fejlett régiókban a beruházások és a termelékenység növekedési üteme már a válság előtt is lassulást mutatott. Az MNB 2015-ös Növekedési jelentésében szintén átfogóan bemutatja azokat a tényezőket, amelyek magyarázatul szolgálnak a lassuló globális növekedési és termelékenységi kilátásokra. Ezek között elsősorban olyan reálgazdasági folyamatokat találunk, mint például a népesség öregedése és a hosszabb oktatásban töltött idő miatt a munkaképes lakosság arányának csökkenése, az innovációs tevékenység lassulása, az innovációk összetételének eltolódása a végső fogyasztó felé, valamint a beruházási javak relatív árának csökkenése. A vitákban azonban az is kiderült, hogy a felsorolt folyamatok endogének és megfelelő lépésekkel kedvezően befolyásolhatóak.

Vállalatfinanszírozás és -irányítás problémái

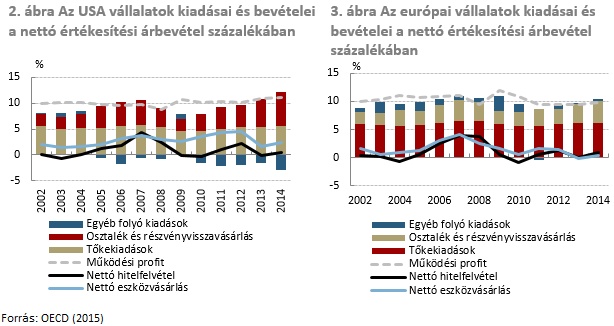

A tartósan ható tényezőkről szóló vitákban azonban háttérbe szorultak a nagyvállalati vezetők pénzügyi ösztönzéséről és a tőkepiaci befektetők magatartásáról folyó viták. A közelmúltig úgy tűnhetett, hogy az olcsó finanszírozással és idővel a mérlegalkalmazkodással a legfontosabb feltételek biztosítottak ahhoz, hogy a beruházások automatikusan elérjék legalább a válságot megelőző szintjüket. Az OECD új rendszeres éves kiadványát, az először 2015-ben megjelent OECD Business and Finance Outlook-ot olvasva azonban azt találjuk, hogy ez koránt sincs így. A vizsgált fejlett országbeli nagyvállalatok a beruházási kiadásaik fedezéséhez nem szorulnak külső forrásbevonásra. Az árbevétel-arányos nyereségük elegendő volt a szándékolt beruházásaik finanszírozására. Márpedig ez az a vállalati kör, amely nagyjából az összes beruházások nyolcvan százalékát megvalósítja. A forrásaik lehetővé tették azt is, hogy jelentős mértékben képesek legyenek osztalékfizetésre, sőt maradt a saját részvényeik visszavásárlására is. Az USA vállalatok esetében a leginkább megfigyelhető ez a folyamat, de jellemző az európai nagyvállalatokra is (2. ábra 3. ábra).

Továbbá mind az amerikai, mind az európai nagyvállalatok rendre egy és két ezer milliárd dollár, illetve euro közötti likvid pénzügyi megtakarítást tartanak nagyon alacsony kamatozású bankbetétben és hasonló megtakarítási formákban. Ez is azt jelzi, hogy az alacsony beruházási aktivitás oka nem egyszerűen a finanszírozási források hiánya.

A beruházási döntésekben a forrásköltség mellett a másik fontos meghatározó tényező az elvárt megtérülési ráta. Azokat a projektek nem valósítják meg, amelyektől nem várható, hogy biztosítják az elvárt hozamot. Szakértői becslések szerint azonban az elvárt hozam nem csökkent érdemben, jelenleg is kb. 10-12, esetenként 15-20 százalék körül van. Eszerint a kockázatmentes hozamok történelmi mélypontokra mérséklése nem eredményezte az elvárt megtérülési ráta hasonló mérséklődését.

Egy másik kritikus fejlemény az utóbbi évtizedekben a pénzügyi befektetők befektetési horizontjának rövidülése. Ez szoros összefüggésben van a vállalati vezetők ösztönzési rendszerének alakulásával. A nagyvállalati vezetők saját vállalati részvénykompenzációja és a döntően portfolió szemléletű intézményi befektetők teljesítményértékelése egyaránt a rövidtávú nyereségre ösztönöz a hosszú távú növekedést támogató beruházások helyett. A részvényesi érték menedzsment kompenzáció eredeti elgondolása azon alapult, hogy a befektetők valódi tulajdonosként viselkednek. Mindketten a vállalat hosszú távú sikerében érdekeltek, a tőzsdei átláthatóságnak köszönhetően kellően informáltak, és ez együttesen arra ösztönzi őket, hogy azoknak a vállalatoknak a részvényeit tartsák, amelyek biztos jövőjét a hosszútávon nyereséges beruházásokkal biztosítják. A menedzserek érdeke akkor térhet el a tulajdonosokétól, ha az ösztönzésük nincs összhangban a részvényesekével. A második világháború után a szakirodalomban elterjedt megbízó-megbízott problémát feldolgozó irodalom kimutatta, hogy a menedzserek a saját hatalmuk és kényelmük növelésében érdekeltek, ami sokszor nem ösztönöz az innovációra, sokkal inkább a vállalat méretének és vagyonának növelésére. Ezek ellenétesek a részvényesek érdekével, ezért kézenfekvő volt, hogy a menedzserek ösztönzését a vállalat tőzsdei árfolyamának alakulásához kössék.

A részvényesi érdek megközelítés nem a kívánt eredményt érte el. Először is a vállalati vezetőknek számos olyan eszközük van, amivel „karban tudják tartani” a részvények tőzsdei árfolyamát, de amelyek ellentétesek a vállalat hosszú távú nyereségességével. Ennek legfontosabb eszköze a vállalatok saját részvényének visszavásárlása, az osztalékfizetési politika és ezek forrásai, a vállalatok eszközeinek eladása, és a nyereség felhasználása a jövőt biztosító beruházások helyett az előbbiekben felsorolt célokra. Elvben a részvényesek büntetnék az ilyen menedzsereket, de a részvényesek nem tulajdonosként, hanem pénzügyi vagy portfolió befektetőként viselkednek: a rövidtávon nem teljesítő részvényeket eladják és jövedelmezőbbekre cserélik.

A jelenlegi nagyon alacsony kockázatmentes kamatok mellett a pénzügyi befektetők csak a kockázatosabb értékpapír-befektetésekből, köztük a részvényekből számíthatnak hozamokra, amit az ügyfeleik, a végső megtakarítók elvárnak tőlük. Ezért a rövidtávú hozamokra irányuló nyomás szembe kerül a hosszabb távú növekedést biztosító magas beruházási aktivitással, ami tovább rontja a jövőbeni aggregált keresleti kilátásokat és a beruházások várható jövedelmezőségét.

Innovációk finanszírozása: kockázat és hozam

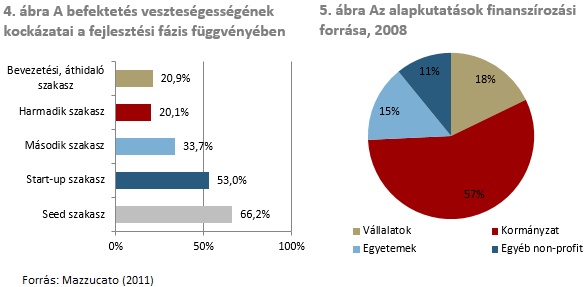

A türelmes befektetők nem csak a bevezetett vállalatok piacáról hiányoznak, hanem az innovációk finanszírozásából is. Már a válságot megelőzően is, de a válság kitörése óta különösen, a magántőke egyre kevésbé vállalja az alapkutatásokkal járó magas kockázatokat (4. ábra 5. ábra). A közvélekedéssel szemben a legfontosabb innovációkat közvetlenül vagy közvetve állami finanszírozásnak köszönhetjük, miközben az innovatív vállalkozók és magánbefektetők egyre inkább a későbbi, kevésbé kockázatos fázisokra összpontosítanak.

Miközben az államok vállalják a legnagyobb kockázatot, a részesedésük a kereskedelmi sikerekből meglehetősen kicsi. A sikeres magánvállalatok, amelyek a piacra viszik a nagyon jelentős állami támogatással elért innovációk eredményeként kifejlesztett termékeket, egyre kevesebb adót fizetnek. Ezzel azonban csökkentik azokat az állami forrásokat, amelyek a jövőbeni hasonló sikerek forrásai lehetnének. A jelenlegi gazdasági válságban azonban az államok is gyakran a fiskális kiigazítások során a legegyszerűbben ezeknek az innovatív kutatásoknak a finanszírozását csökkentették.

Következtetés

A fejlett gazdaságokban a példátlanul alacsony jegybanki kamatok és nem-szokványos gazdaságpolitika sikeresen stabilizálták a pénzügyi szektort. Ez önmagában azonban nem bizonyult elegendőnek ahhoz, hogy a vállalatok jövedelmezőségi kilátásait jelentősen javítsa, mert a megtérülési számításokban a visszafogott aggregált kereslet és a makrogazdasági bizonytalanság magasan tartja az elvárt hozamokat. Ezt erősíti a pénzügyi befektetők és a vállalati vezetők rövidtávú szemlélete. A gyorsabb növekedéshez elengedhetetlen robusztus beruházási tevékenységhez a válság következményeinek kezelésén túl stabil aggregált keresleti kilátásokra, a makrogazdasági politika tartósan és kiszámíthatóan támogató irányultságára, a vállalati és tőkepiaci vezetők ösztönzési rendszerének reformjára és az alapkutatások stabil támogatására van szükség.

Szalai Zoltán

A szerző az MNB munkatársa