„Az amerikai vírust nem engedjük be Európába!” Ezzel az indoklással vétózta meg az angol Barclays Investment Bank és az amerikai Lehman Brothers még működőképes részének a fúzióját a témával foglalkozó filmben (Válság a Wall Streeten, Too Big to Fail) a bankfelügyeleti feladatokat is ellátó Bank of England.

Pedig közben a vírus már réges-rég itt volt, sőt valójában hosszabb ideig és mélyebben sújtotta Európát, mint magát az Egyesült Államokat. Az Amerikában kirobbant hitelpiaci válság ugyanis idővel európai adósságválsággá alakult át. Ennek persze számos oka volt, amelyek közül itt most a súlyos adóssághelyzetet emelem ki a teljesség igénye nélkül.

Mindenütt megnőtt az államadósság

Egyrészt ott voltak azok az európai államok, amelyek eleve magas GDP arányos államadóssággal rendelkeztek már a válság kirobbanása előtt is. (Lásd például Görög- és Olaszországot!) Más államok alacsony szintről indultak, viszont a válság hatására keletkezett veszteségek részleges állami átvállalása és a gazdaságélénkítés érdekében felpuhított fiskális politika együttesen itt is az államadósság gyors emelkedését eredményezték. (Ilyen helyzet alakult ki például Írországban.)

Az említett országokhoz képest köztes állapotban érte a válság Magyarországot. A magyar államadósság GDP-hez mért aránya növekvő szakaszban, de még elfogadható, 66%-os szinten volt 2007 év végén. A helyzetet ugyanakkor három tényező súlyosbította jelentősen:

1. A korábban erősen adóssággeneráló, expanzív és emiatt hitelességében megbomlott költésvetési politika, amelynek egyértelmű következménye volt többek között az, hogy a hitelminősítők már 2005-től kezdve fokozatosan lerontották a magyar államadósság adósbesorolását.

2. A deviza- és devizaalapú hitelezés felfutása mind a lakosság, mind a gazdasági társaságok körében, amelynek következtében gyors növekedésnek indult az ország külső és egyúttal devizában fennálló adóssága.

3. A 2007-ben megkezdett óvatos költségvetési kiigazítás azonnal a gazdasági növekedés nagymértékű lelassulását eredményezte, 2007-ben például csak 0,4% a GDP reálnövekedése.

Az említett, még elfogadható adósságszint aztán többek között a nemzetközi hitelcsomag részleges lehívása következtében kétszer 6 százalékponttal 2008-ban 72%-ra, 2009-ben pedig 78%-ra emelkedett. Az igazsághoz az is hozzátartozik, hogy az adósságráta 2009-es emelkedésében valószínűleg a GDP jelentős visszaesése is fontos szerepet játszott.

Nemzetközi hitelcsomag

A nemzetközi hitelcsomagon belül a Nemzetközi Valutaalap és az Európai Bizottság által biztosított keretekből került sor lehívásra. A költségvetés összesen 12,8 milliárd euró összeget hívott le a keretből, és további 1,5 milliárd eurót az MNB. A költségvetés által felvett hitelösszegből a hiány és a lejáró államadósság finanszírozása céljára csak 8 milliárd euró került felhasználásra, a fennmaradó összeg részben egyéb célokat (részvényvásárlás) finanszírozott, részben tartósan betétként került elhelyezésre az MNB-ben.

A költségvetés által lehívott hitelrész közvetett módon, míg az MNB által lehívott hitelelem közvetlenül és egyértelműen az ország devizatartalékát növelte meg. Erre azért volt szükség, mert az ország rövid lejáratú, éven belül visszafizetendő, külföldi devizában felmerülő fizetési kötelezettsége a 2006. év végi 17,1 milliárd eurós szintről 22,5 milliárd euróra emelkedett 2007. év végére. E hirtelen megugrás a devizaalapú hitelek refinanszírozási szerkezetének átalakulásával volt kapcsolatban. Éppen a válság hatására ugyanis rendkívüli módon megdrágultak a hosszú, és olcsóvá váltak a rövid források. E folyamat következtében drámaian rövidült le drámaian a devizaalapú hitelek refinanszírozása.

A rövid lejáratú hitelállomány gyors növekedése következtében jelentősen megnövekedtek a hazai fizetőeszköz várható alakulásával kapcsolatos kockázatok. Mégpedig elsősorban azért, mert az egyes államok devizatartalék-megfelelésének mérésére leginkább alkalmazott Guidotti szabály éppen e tényező alapján határozza meg a minimális tartalékszintet. Márpedig Magyarország MNB által kezelt devizatartaléka csak 16,3 milliárd euró volt 2007. év végén, ami súlyos kockázatot jelentett a forint stabilitására. A minimálisan 6 milliárd eurós devizatartalék-növelési igényt biztos, hogy nem lehetett volna a válság sújtotta nemzetközi tőkepiacokról bevonni. A nemzetközi hitelcsomagból még 2008 végén lehívott 6,9 milliárd euró azonban már éppen a szükséges biztonsági szintre emelte az ország devizatartalékát.

Egy tévhit anatómiája

A közgondolkodásban sajátos módon az maradt meg a Lehman csőd közvetett hatásaként, hogy 2008 őszén összeomlott az állampapírpiac, vagyis ebben az időszakban nem lehetett a magyar állampapírokat értékesíteni. Bárki olyat kérdeznénk meg ez ügyben, aki egyáltalán emlékszik még erre az időszakra, akkor biztos, hogy a költségvetés finanszírozási problémáját említené első helyen! (Államcsőd elkerülése.) Ez a sokak által sokszor emlegetett, és emiatt a közvélekedésbe mélyen bevésődött állítás azonban csak részben igaz, és természetesen nem úgy, ahogyan az valójában igaz!

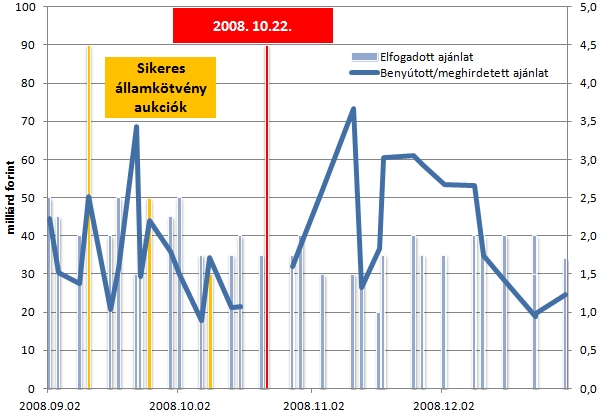

Az kétségtelen tény, hogy október 22-én volt egy sikertelen 3 éves államkötvény-aukció, amelyet követően több mint fél évig szüneteltette az adósságkezelő a hosszabb futamidejű állampapírok aukcióit. Önmagában egy sikertelen államkötvény-aukciónak azonban nem lenne szabad, hogy ilyen erős, hosszú távú hatása legyen! Természetesen többször is előfordult már, hogy egy vagy néhány egymást követő aukció valamilyen piaci bizonytalanságra reagálva sikertelen volt. A piaci helyzet azonban előbb-utóbb szükségképpen letisztul, a befektetők megnyugszanak, és újra megfelelő piaci környezetben lehet az állampapírokat eladni.

A konkrét esetben, azaz 2008. október elején még semmi jele nem mutatkozott a későbbi piaci nehézségeknek. Így elsősorban az október 9-én, tehát a Lehman csőd után közel egy hónappal megrendezett 10 éves futamidejű államkötvény-aukción a meghirdetett és később kibocsátott 30 milliárd forint összegű állampapírra még közel 52 milliárd forintnyi vételi ajánlat érkezett. A kialakult 1,7-szeres lefedettség a 10 éves futamidő esetén kifejezetten jó eredménynek mondható.

Nemzetközi hitelcsomag és állampapírpiac

Erős spekulatív, kamatemelési várakozás indult meg azonban október közepén. Ilyenkor az a megszokott gyakorlat, hogy egészen a szükségesnek vélt kamatemelés bekövetkeztéig kivárnak a befektetők. Az ebben a piaci helyzetben megtartott 3 éves államkötvény-aukció szükségképpen sikertelenül zárult. A helyzet sajátosságát az adta, hogy ebben az esetben nem volt lehetőség megvárni, amíg a piaci folyamatok rendeződnek, mert a magyar kormány és a jegybank – a cikk elején felvázolt hazai kockázatokat és nyilván a világméretű válság hatásait is figyelembe véve – az Európai Bizottsághoz és a Valutaalaphoz fordult egy áthidaló hitelcsomagért.

Ez a lépés azonban gyakorlatilag megakadályozta a kötvénypiac stabilizálódását, hiszen mind a közvélemény, mind a befektetők arra következtettek ebből a lépésből, hogy a magyar államnak fizetési nehézségei vannak. Holott nem igazán voltak. Egyrészt 2008 őszén kizárólag diszkontkincstárjegy-lejáratok visszafizetéséről kellett az adósságkezelőnek gondoskodnia. Másrészt a 3 és a 12 hónapos diszkontkincstárjegy-aukciók az év hátralevő időszakában rendben megvalósultak, azaz az új kibocsátások biztonságosan megteremtették a lejáró kincstárjegyek fizetési fedezetét. Ebben az időszakban, azaz 2008. október 28. és december 30. között összesen 554 milliárd forint összegben értékesített diszkont kincstárjegyeket az Államadósság Kezelő Központ.

Azt viszont ma már nemigen lehet eldönteni, hogy milyen mértékben a válság, és milyen mértékben az EB-IMF pároshoz való fordulás miatt nőtt meg az eladási nyomás a hosszabb futamidejű forint állampapírok piacán. Ilyen helyzetben, amikor az terjed el egy kibocsátóról, hogy konszolidációra van szüksége, akkor a piaci bizonytalanság tartósan fennmarad, egészen addig, amíg a piac meg nem tisztul, és egy magasabb hozamszint mellett ismét megjelennek a befektetők.

Egy nem szokványos módon használt szokásos eszköz

A piac normalizálásának elsődleges akadálya a külföldi befektetők által vezérelt eladási nyomás volt ebben az időszakban. A külföldi befektetők jelentős része ugyanis nagyobb mennyiségben kívánta eladni kockázatosnak ítélt, hosszú futamidejű magyar forint államkötvényeit, amely kínálattal szemben nem volt hasonló nagyságrendben vevő.

Az adósságkezelő ugyanakkor létfontosságúnak tekintette az államkötvények aukciós értékesítési rendszerének mielőbbi helyreállítását. Ennek érdekében első lépésben az említett eladási nyomást kellett csökkenteni/megszüntetni. Ehhez egy szokásos eszközt alkalmazott nem szokványos módon. Az a bevett gyakorlat a nagyobb lejáratok kezelése érdekében, hogy az adósságkezelők a lejárat előtt fél-egy évvel visszavásárolják a nagy sorozat jelentős részét. Az azonban már nem volt szokványos, hogy egy adott időszakban minden héten visszavásárlási aukciót rendez az adósságkezelő, és ezt nemcsak az aktuálisan lejárat közelében álló államkötvénnyel teszi meg.

2009 tavaszán heti rendszerességgel, alkalmanként 3-3 darab 1-3 éves hátralévő futamidejű forint államkötvényből nyílt lehetőség nagyobb mennyiségeket a kibocsátónál visszaváltani. A visszaváltások fedezetét a nemzetközi hitelcsomag adta. Adósságkezelési szempontból ebben az esetben az történt, hogy a külföldiek kezében lévő 1-3 éves forint állampapírt egy, a külföldiek által nyújtott devizahitel váltotta fel az államadósság-portfolióban.

Az akciósorozat sikeres volt. Három hónap alatt több mint 500 milliárd forint értékben vásárolt vissza 1-3 éves hátralévő futamidejű forint államkötvényeket az adósságkezelő. Ettől jelentősen enyhült az eladási nyomás, és kis összegekkel ugyan, de újra lehetett indítani a hosszabb futamidejű államkötvények aukcióit.

A piac és a kibocsátási szerkezet normalizálódása a későbbiekben megteremtette a lehetőséget egyfelől a válság és a Lehman csőd okozta feszültségekből való kilábalásra, másfelől a nemzetközi hitelcsomagról való leválásra. 2009. negyedik negyedévétől kezdve már nem került sor újabb lehívásra a nemzetközi hitelcsomagból, sőt, hamarosan megkezdődhetett a hitelcsomag piaci forrásbevonásból megvalósított visszafizetése is.