A Magyar Nemzeti Bank három szakértője jegyzi azt az elemzést, amely csütörtökön jelent meg az MNB honlapján. Fábián Gergely –Banai Ádám–Vastag László írásának címe jelzésértékű, hiszen úgy szól: Az MNB tisztázza a moratóriummal kapcsolatos kérdéseket. (Az eredeti címet később módosította az MNB, és később "Az ügyfelek a moratóriummal jobban járnak" jelent meg újra az anyag - szerk.) Nehéz a címet nem úgy értelmezni, hogy az elmúlt napokban félreértésre okot adható anyagok jelentek meg a szakmai sajtóban, több portálon is, amit a jegybank szeretne tisztába tenni. Lássuk mit írnak a szakértők a hitelmoratóriumról.

Az írás bevezetőjében rögtön azt hangsúlyozzák, hogy Magyarország kormánya a Magyar Nemzeti Bank (MNB) javaslatával összhangban törlesztési moratóriumot hirdetett. A magyar modernkori gazdaságtörténetben rendkívülinek számító elővigyázatossági intézkedéssel a háztartások és vállalatok év végéig 3600 milliárd forint törlesztésre kapnak haladékot, vagyis az ügyfeleknél marad a pénz. Ezzel az akut likviditási sokkjuk a bankrendszerhez kerül át, ahol azonban az MNB kibővített eszköztárával semlegesíti a negatív hatásokat.

Az intézkedések eredményeképp a bankrendszer nem szenved el jelentős veszteséget, ezzel párhuzamosan az adósok viszont a moratóriummal valamelyest jobban járnak, hiszen összességében kevesebb pénzt fizetnek a banknak jelenértéken.

Mit jelent az intézkedés a gyakorlatban?

A háztartások és a vállalatok is jelentős könnyítést kaptak azzal, hogy az idei évben nem kell az esedékes törlesztőrészleteket megfizetniük. Összességében közel 3600 milliárd forint (halasztott törlesztésből a tőketörlesztés mintegy 3150 milliárd forintot, míg a kamatok és díjak közel 450 milliárd forintot tesznek ki) hiteltörlesztésre kapnak fizetési haladékot. A jegybank ugyanakkor arra számít, hogy lesznek olyan ügyfelek, aki folytatják a törlesztést, ha az ügyfelek fele él a moratóriummal, akkor havonta 200 milliárd forint törlesztés esik ki, ami december végéig 1800 milliárdot jelent, melyből a tőketörlesztés 1620 milliárdot tesz ki. Abban az esetben, ha a 80 százalék él a moratóriummal, akkor az havi szinten 320 milliárdnyi kieséssel jár, amely 2020-ban 2880 milliárdot jelent, melyből 2590 milliárdot tesz ki a tőketörlesztés.

A most elmaradt törlesztéseket természetesen a veszélyhelyzet elmúltával meg kell fizetniük az adósoknak, az nem kerül elengedésre. Ugyanakkor kiemelten fontos, hogy emiatt nem növekszik a törlesztőrészletük az eredtihez képest.

AZ MNB szakértő egy, az átlagember által esetenként figyelmen kívül hagyott, de a szakértők számára triviális dologra hívják fel a figyelmet, méghozzá arra, hogy a

pénznek időértéke van! A mostani 1 forint többet ér, mint a 10 év múlva esedékes 1 forint,

hiszen a mostanit be tudom fektetni, kamatot kaphatok rá, sőt a kamatot újra befektethetem. Ezért a jövőbeli törlesztések jelenértékét kell nézni, szakmai hibát követnek el azok, akik a moratórium és anélküli törlesztések összegét hasonlítják össze időérték nélkül, mert almát hasonlítanak a körtével, állítják az MNB szakértői.

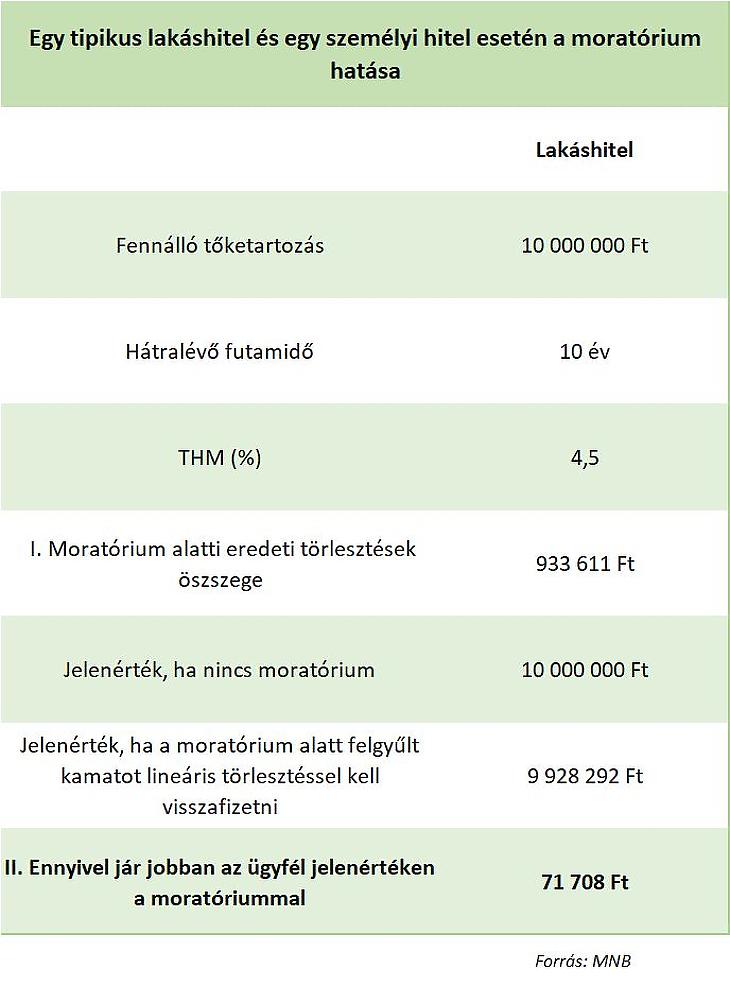

Egy konkrét példával is illusztrálja az MNB az esetet, amikor egy átlagos 10 millió forint fennálló tőketartozású (10 év a hátralevő idő, THM 4,5%) lakáshitel esetén az adósnak közel 1 millió forintot kellene fizetni (amelyből 340 ezer forint a kamat) az idei évben. Így ez az egymillió forint a moratórium hatására a háztartásnál marad, amire a bank nem számolhat fel kamatot. Így a moratórium esetén lényegében a ki nem fizetett kamatok kamatához nem jut hozzá a bank. Az ügyfél így, a pénz időértékét is figyelembe véve 70 ezer forinttal jobban jár, mint ha folytatja a törlesztést.

Ugyanakkor fontos figyelembe venni, hogy a moratórium idejéből következő futamidő hosszabbításon túli néhány hónapos (konkrét példában lakáshitelnél 5 hónap) további futamidő emelésre is szükség lesz, hogy törlesztőrészlet emelkedése nélkül lehessen folytatni a hitelvisszafizetést. Azt is hangsúlyozzák, hogy a moratóriumba az év folyamán később is be lehet lépni, így aki most a törlesztést választja, az is kihasználhatja később a moratóriumot. A döntést ezért egyedi helyzetek és preferenciák határozzák meg, de fontos az objektív tisztán látás.

A bankoknak kell lenyelni a békát

Az MNB tanulmánya megjegyzi, hogy a moratórium a bankoknak veszteséget okoz. Ugyanakkor a legnagyobb problémát az jelenti, hogy a moratórium miatt időlegesen kieső (hiszen azt a veszélyhelyzet után a törlesztésekkel megkapják) maximum 3200 milliárdot hogyan tudják pótolni. Ezt és a szektor működéséhez szükséges likviditást az MNB a megújult eszköztárával és likviditás bővítő intézkedéseivel minden esetben biztosítja. A jegybanktól így 9600 milliárd forint értékben tudnak forrásokhoz jutnia bankok.

A bankok számára a közel 450 milliárd forint kamattörlesztés elmaradt kamatai jelentenek veszteséget, ami az MNB számításai szerint 50 milliárdot tesz ki. A tanulmány egyértelműen jelzi, hogy ezt a kereskedelmi bankoknak be kell nyelni. A nagyságrendje egyébként nem akkora, ami megrengetné a szektort, hiszen ez az elmúlt években látott 600 milliárd forint körül bankrendszeri profit kevesebb, mint 10 százaléka, így nem veszélyezteti, hogy a bankrendszer erős tőkehelyzete fennmaradjon a jövőben is.