10 milliós nő lettem egy termelési program részeként – írta hölgykollégánk tavaly februárban. Annak kapcsán, hogy Orbán Viktor a szokásos évértékelő beszédében egy 7 pontos családvédelmi akciótervet jelentett be. Ennek egyik pontja a fiatal házasok gyermekvállalási támogatásának bevezetése volt. Eszerint minden 40 év alatti nő az első házassága esetén 10 millió forintos kedvezményes kölcsönben részesülhet. A törlesztést az első gyermek érkezésekor 3 évre felfüggesztik, a második gyermek esetében újabb 3 évre és a tőketartozás harmadát elengedik, a harmadik gyermeknél pedig a fennmaradó teljes adósságot, magyarul, akkortól ingyenessé válik a hitel.

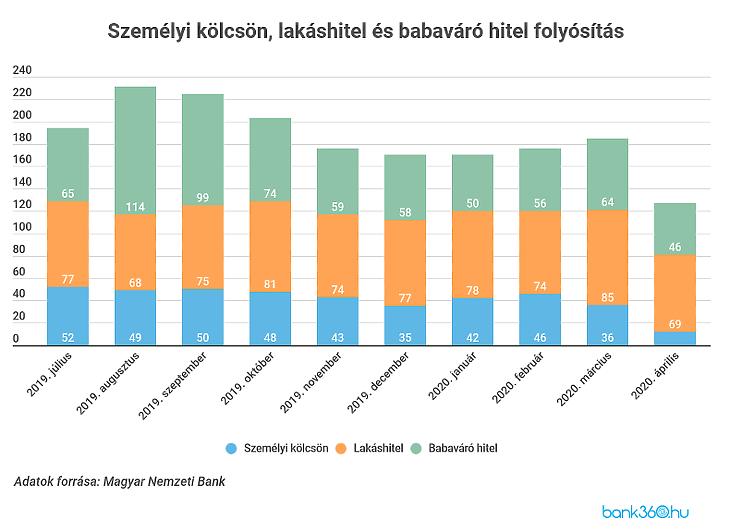

Mások is aggályosnak érezték, hogy pusztán a 10 millió láttán hányan fognak majd gyermeket vállalni, hiszen a kétségtelenül csábító pénz mellett még egyéb fontos szempontok is vannak. Mindenesetre egy év távlatából kijelenthető, hogy „gyermekbetegségei” ellenére a tavaly július 1-jétől hatályos családvédelmi intézkedések talán legsikeresebb termékének bizonyult a babaváró hitel. Beszédes adat, hogy az indulását követően a folyósított babaváró hitelek összege minden hónapban meghaladta a személyi kölcsönét, pedig ez utóbbinál is 24 százalékkal bővült tavaly a kihelyezés 2018-hoz képest – hívta fel a figyelmet a Bank360. A portál szerint a babaváró hitel népszerűségét jelzi, hogy az első három hónapban még lakáshitelből is kevesebbet nyújtottak a bankok, mint az államilag támogatott kölcsönből.

Ez utóbbi részben magyarázza is a babaváró hitelek népszerűségét. Nemcsak azok vették fel ugyanis, akik mindenáron szeretnének utódokat, s ehhez fontos segítség nekik a 10 millió, hanem azok is, akik – a program céljaival ellentétben – egyáltalán nem szorulnak rá, kizárólag arra törekednek, hogy azok megforgatásával még keressenek is. Az MNB tavaly szeptember elején hívta fel a figyelmet arra, hogy van egy azonosítható réteg, amely a babaváró hitelből befektetési termékeket vesz, mert tagjai felismerték, hogy azokkal kockázatmentes haszonra lehet szert tenni. Méghozzá úgy, hogy akár a teljes 10 milliót beteszik az évente közel 5 százalékot hozó, 5 éves lejáratú Magyar Állampapír (MÁP) Pluszba.

Megkérdeztük a bankokat, ők hogyan látják, mire fordítják a babaváró hitelt, de nem lettünk okosabbak. Az OTP Bank azt írta, mivel a babaváró kölcsön szabad felhasználású, a bank az igénylés során a hitel felhasználásával, céljával kapcsolatos statisztikát nem készít. Az MKB pedig azt közölte, hogy „mivel a babaváró hitel gyermeknevelési célzatú szabadfelhasználású hitelként kerül folyósításra, annak tényleges célja nehezen megállapítható” – kérdés azonban, hogy a pénz befektetése ezek közé tartozik-e. Az UniCredit válaszából legalább annyi kiderült, hogy a babaváró hitelek egyötöde „jellemzően hitelkiváltási célt szolgált”, a többi ment „egyéb célra”. Míg a Budapest Bank (BB) az ügyfelek elmondása alapján arra következtetett, hogy többnyire lakáscélra fordítják a felvett kölcsönt: lakásvásárlásra, felújításra, esetleg önerőként használják fel vagy éppen autóvásárlásra.

Mindenesetre az, hogy a befektetési kiskaput a kormány nem csukta be, jelzi, hogy neki sincs ellenére, ha babaváró hitelből tud eladni több lakossági állampapírt, az ugyanis közelebb viheti a célja, az államadósság csökkentésének az eléréséhez. (Érdekes ugyanakkor, hogy annak már gátat szabott az Államadósság Kezelő Központ tavaly októberben, hogy egyesek MÁP Plusz fedezetére vettek fel hitelt, amelyből újabb szuperkötvényeket jegyeztek – mondván, „a magyar állam, mint kibocsátó szándéka, hogy a lakosságnak szánt állampapírok kizárólag a tényleges megtakarítással rendelkező magánszemélyek számára biztosítsák a kiemelkedő kamatozást”. Noha a büdzsé számára a végeredmény ez esetben is ugyanolyan pozitívnak tűnik.)

Visszatérve a babaváró hitelek elsődleges célcsoportjához, a Bank360 felmérése szerint mintegy 70 ezer igénylő nagyjából fele tudott eddig élni a törlesztés szüneteltetésével és a teljes futamidőre vonatkozó kamatmentességgel. A második gyermek születése után a 30 százalékos, illetve a harmadik gyermek születése után a 100 százalékos tartozáselengedést azonban még kevesen vehették igénybe. Az Erste Bank húsz olyan párról számolt be, ahol az igénylés után már két gyermek született, így az állam elengedte a fennálló tartozás 30 százalékát. Az MKB-nál az igénylők 0,5 százalékának engedték el a tartozás egy részét, az OTP-nél és az UniCreditnél ugyanez az arány 1-1 százalék. Rajtuk kívül a Gránit Bank és a BB is jelezte, hogy néhány ügyfél tudott élni e lehetőséggel.

A teljes tartozás elengedéséről az OTP, a BB és az Erste számolt be: mindhárom banknál volt már olyan házaspár, akiknek hármasikrei születtek, így a teljes fennálló tartozásukat elengedte az állam. Az OTP-nél történt az első eset, náluk már egy hónappal az indulás után, 2019. július 31-én jelentkezett egy pár, hogy letudják a hitelt, míg az Ersténél a tavalyi nyár végén, a BB-nél pedig 2019 októberében történt meg az első teljes elengedés. A többi hitelintézetnél erre eddig nem volt példa. A kamattámogatás elvesztéséről egy bank számolt be: az Ersténél már volt olyan házaspár, akiknek már piaci kamattal kell törleszteni a hitelt. Valószínűleg elváltak, a szabályok szerint ugyanis emiatt eshet ki valaki a kedvezményezetti körből.

Lapunk kérdésére az UniCreditnél elmondták, a babaváró hitelben részesültek egytizede a babaváró mellett jelzáloghitelt is igényelt, amelyek átlagos hitelösszege 13 millió forint volt. E jelzáloghitelek csaknem kétharmadát használt lakás vásárlására vették igénybe. Sorrendben ezt követő hitelcélok a lakásépítés és az újlakásvásárlás csaknem azonos, tíz-tíz százalékot meghaladó aránnyal. Az MKB-nál is hasonló, átlagban 9,2 százalék azon ügyletek aránya, ahol a babaváró kölcsön mellett lakáscélú jelzáloghitelt is igényeltek. A Takarékbank viszont azt közölte, az ő ügyfeleik a babaváró hitellel szemben támasztott jogszabályi kötelezettségek miatt nem folyamodnak a babaváró hitel igénylésével egy időben egyéb hitelhez.

Ez a bizonyos jogszabályi kötelezettség úgy szól, hogy amennyiben a babaváró hitel felvételét követő 90 napon belül az ügyfél vásárlási vagy építési, tehát jelzáloghitelt igényel, akkor a babaváró hitel összegét nem száz százalékban számítják be önerőnek, azaz ennyivel csökken a felvehető jelzáloghitel összege. Csak akkor számítják be teljes egészében a babaváró hitelt önerőként, ha a babaváró hitel és a felvenni kívánt vásárlási, építési hitel igénylése között több mint 90 nap telik el. Ezért viszonylag alacsony azok száma, akik a babaváró hitellel közel egy időben jelzáloghitelt igényelnek.

De vajon tényleg ösztönző hatású a babaváró hitel a gyermekvállalásra? – hogy visszatérjünk a cikkünk elején említett kifogásra. Ennek megválaszolásához a Bank360 egyrészt a gyermekszületések, másrészt a házasságkötések adatait vette alapul (az esküvők ugyan nem köthetők közvetlenül a babaváró hitelhez, a házasságkötés alapfeltétel a támogatás igényléséhez).

A KSH szerint 2020. január és május között minden hónapban több gyermek született, mint tavaly ugyanebben az időszakban, összességében pedig 1664-gyel született több baba az elmúlt öt hónapban, mint tavaly – ez 4,7 százalékos emelkedés. Az év első öt hónapjában utoljára 2017-ben volt ilyen magas születésszám, azóta csökkenő tendencia volt jellemző.

A házasságkötések száma pedig kiugrott, az idei első negyedévben kétszer annyi nászra került sor, mint tavaly ugyanebben az időszakban. Az pedig természetesnek tekinthető, hogy áprilisban és májusban a koronavírus-járvány hatása miatt az első negyedévhez képest visszaesett az egymásnak örök hűséget fogadók száma.

S hogy hová futhat ki a program? A Bank360 szerint, ha az első 10 hónap 68,5 milliárd forintos havi átlagával számolunk, akkor a 2022 végéig elérhető programban a folyósított babaváró hitelek összege meghaladhatja a 2800 milliárd forintot. Ez 9,7 millió forintos átlagos hitelösszeggel számolva közel 288 ezer igénylő házaspárt jelent.