Fél év leforgása alatt, áprilisról októberre 4,22 százalékról 4,78 százalékra emelkedett a lakáscélú jelzáloghitelek átlagos hitelköltség mutatója az MNB közlése alapján. A több mint fél százalékos emelkedés csak a kezdet, az elmúlt hetek kamatváltozásai a novemberi és a decemberi folyósítási adatokban fognak látványosabban megjelenni a Bank360.hu várakozásai szerint.

Mennyit számít hiteligénylésnél a kamatemelkedés?

Ha egy 20 millió forintos, fix kamatozású lakáshitellel számolunk, amit 20 éves futamidővel vettünk fel, akkor a 4,22 százalékos és a 4,78 százalékos THM-mel felvett kölcsönök összköltsége között közel másfél millió forint van - ennyivel többet kell visszafizetni egy fél százalékos emelés után. Az alacsonyabb THM-mel számolva a teljes visszafizetendő összeg ugyanis 29,6 millió forint körül alakul, a magasabb értéknél viszont meghaladja a 31 millió forintot az összköltség. Havonta a magasabb THM hatezer forinttal dobja meg a törlesztőrészletet.

A továbbiakról a referenciakamatok árulkodnak

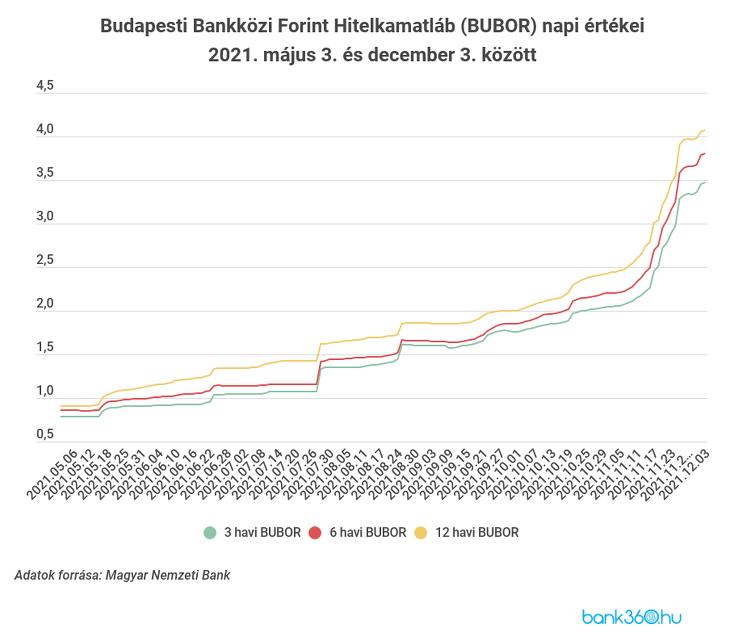

A 4,78 százalékos THM átlag októberre vonatkozik, azóta tovább szigorított a jegybank, ami a lakáshitelek kamatát befolyásoló referenciamutatókon is meglátszik. Az emelkedés éppen a novemberben volt a legszembetűnőbb, ennek eredményeként a 12 havi BUBOR december elején már a 4 százalékot is átlépte - ilyen magas értékre utoljára 2013-ban volt példa.

A BUBOR emelkedése az új hiteligénylőkre nincs jelentős hatással, ugyanis az új szerződések között elenyésző arányban találunk változó kamatozású kölcsönöket - emellett a bankok egy része már nem is kínál ilyen típusú konstrukciót. Az egyre magasabb érték azok számára jelenthet problémát, akik néhány évvel ezelőtt vettek fel változó kamatozású jelzáloghitelt, ők ugyanis egy mostanában esedékes kamatforduló után már magasabb törlesztőrészletre számíthatnak. Hogy milyen hatással van a kamatemelés a rövid kamatperiódusú hitelekre, arról ebben az elemzésben lehet többet olvasni.

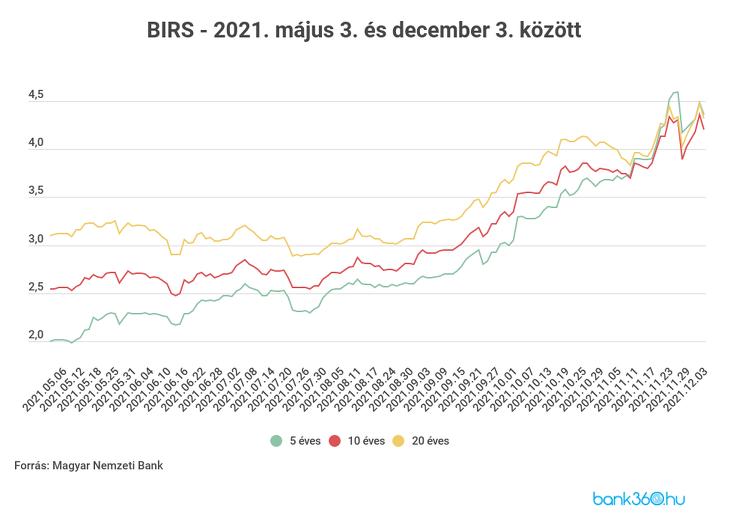

A BUBOR mellett a BIRS kamatát is érdemes figyelni, ez éven túli fixálással felvehető kölcsönök egy részét befolyásolja:

Az emelkedés itt is szemmel látható, különösen novemberben, ami előrevetíti az átlagos THM nagyobb mértékű emelkedését is.

A bankok nem egyformán követik le a változásokat, de a kamatok mindenhol emelkednek

Kisebb-nagyobb részletekben, de a hitelintézetek is lekövetik a referenciakamatok változásait, ami a hiteligénylés előtt álló ügyfeleknek annyit jelent, hogy drágábban vehetnek fel jelzáloghitelt. A Bank360.hu kamatfigyelője alapján december elején már nem lehet 5 százalék THM alatt fix kamatozású kölcsönt találni 20 millió forint hitelösszeggel és 20 éves futamidővel számolva, sőt inkább a 6-7 százalékos ajánlatok jellemzőek.

Egy 5,18 százalékos THM-mel felvett hitel havi törlesztőrészlete például 132 647 forint, a teljes visszafizetendő összeg pedig 31 841 880 forint - ez több mint kétmillió forinttal több, mint amit a tavaszi, 4,22 százalékos átlagértékkel számoltunk. Egy ennél magasabb, 6,06 százalékos hitelköltség mutatóval rendelkező kölcsönnél ennél is magasabb költséggel kell számolni: a havi törlesztőrészlet így meghaladja a 140 ezer forint, a teljes visszafizetendő összeg pedig a 34 millió forintot.

Mit jelent ez a gyakorlatban?

A fenti számítások alapján látszik, hogy az igénylőkre nézve a drágulás magasabb havi törlesztőrészletet jelent, ami a jövedelemarányos törlesztési mutató (jtm) vizsgálatánál hátrány, hiszen a kisebb vállalható törlesztőrészlet kisebb felvehető hitelösszeget is jelent - lakásvásárlás például ez gondot okozhat. A hitelek drágulását valamelyest kompenzálhatja a bérek emelkedése, az elhúzódó inflációs hatás miatt azonban 2022 első felében is hasonlóan magas, ha nem magasabb kamatokkal kell majd számolni az igénylőknek.