Megjelent a Központi Statisztikai Hivatal (KSH) Lakossági lakáshitelezés címet viselő kiadványa.

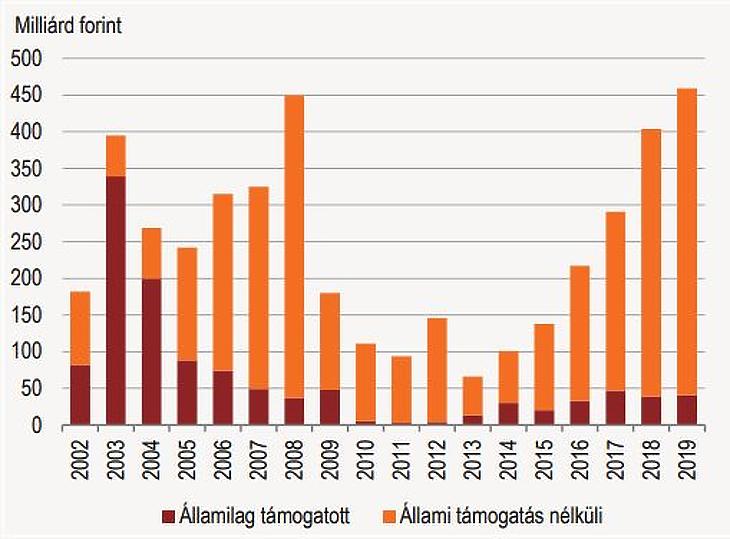

Eszerint 2019. első felében 50 ezer lakáshitelt engedélyeztek, összesen 460 milliárd forint értékben. Ugyanakkor 2018. azonos időszakát nézve ez a szám 2800 engedéllyel (5,3 százalékkal) kevesebb, összegüket tekintve viszont 14 százalékkal magasabb: az engedélyezésre jutó hitelek összege júliusra elérte az átlag 9,1 millió forintot, ez 1,5 millióval több, mint 2018. első felében.

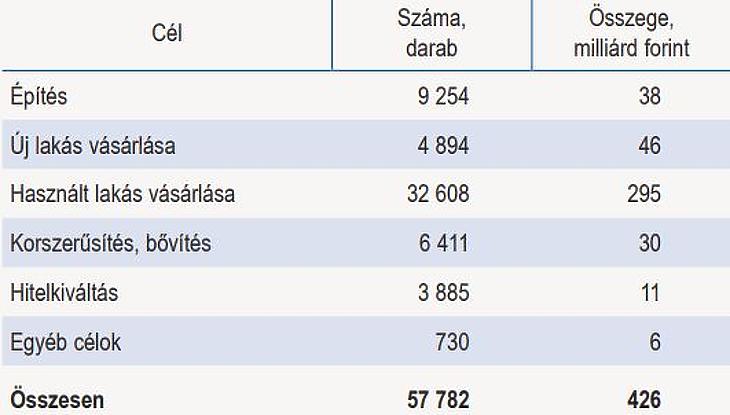

A hitelintézetek fél év alatt 58 ezer lakáshitelt folyósítottak, összesen 426 milliárd forint értékben. A folyósított hitelek száma 11, összege 9,2 százalékkal nőtt az előző év azonos időszakához képest.

Az engedélyezett lakáscélú hitelek összegének alakulása (2019. I. félév, forrás: KSH)

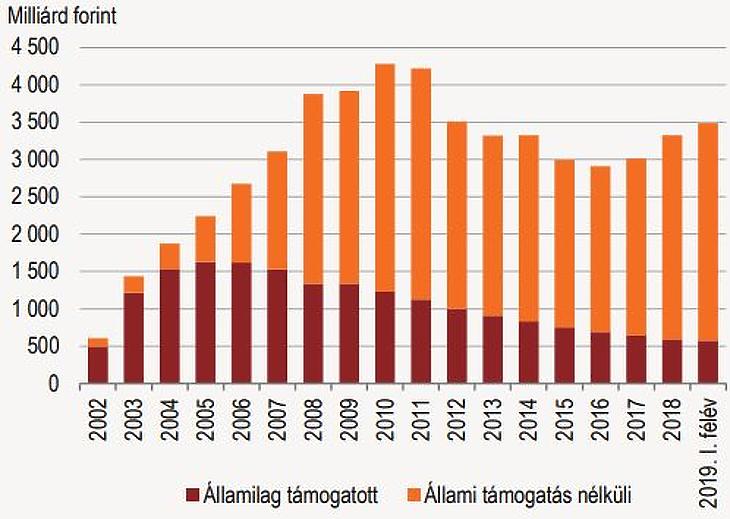

Június végén a hazai lakáshitel-állomány 3488 milliárd forint volt, 164 milliárd forinttal (4,9 százalék) nőtt az első félévben. A háztartási szektornak nyújtott hiteleken belül a lakáshitelek állománya közel 58 százalékot tett ki.

|

Százezrekre rúghatnak a lakáshitel felvételének költségei A Bank360 szerint még mindig nagyon drága egy jelzáloghitel-igénylés, csak a bankok jóindulatán múlik, hogy az ügyfélnek nem kell százezreket kifizetnie. Kevesen gondolnak bele, mennyi extra kiadással jár egy kölcsön felvétele. Legtöbbször a nagyjából 30 százalékos önerő mértéke az, ami sokakat visszatart a hitelfelvételtől, hiszen ez azt jelenti például, hogy egy 20 milliós ingatlannál 6 millió forintot kell letennünk az asztalra. |

Többet adtak a bankok

A KSH statisztikája szerint az év első felében negyedével kevesebb államilag támogatott lakáskölcsönt engedélyeztek, az összeg azonban itt is nőtt: az átlagos hitelösszeg az egy évvel korábbi 7,1 millió forintról 10,2 millió forintra.

Hasonló folyamat játszódott le az állami támogatás nélküli hitelezésben is, ahol a lakáshitel átlagos összege 7,7 millió forintról 9 millió forintra nőtt.

A bankok részesedése erőteljesebb lett a lakáshitelezésben, ugyanakkor a jelzáloghitel-intézeteké, a takarék- és hitelszövetkezeteké, valamint a lakás-takarékpénztáraké valamivel csökkent. Az év első felében az engedélyezett lakáscélú hitelek összegének 55 százalékát a bankok adták, szemben a tavalyi 52 százalékkal.

Egyre kevesebb az államilag támogatott kölcsön

Az államilag támogatott hitelek állománya az előző év azonos időszakához képest 7,6 százalékkal lett kevesebb, a támogatás nélküli hiteleké viszont 16 százalékkal nőtt. Ennek hatására a teljes hitelállományon belül az állami támogatás nélküli hitelek aránya egy év alatt 80 százalékról 84 százalékra emelkedett.

A lakáscélú hitelállomány alakulása (forrás: KSH)

A teljes hitelállomány 56 százaléka bankoknál koncentrálódott, 28 százaléka volt jelzáloghitel-intézeteknél, 13 százaléka pedig lakás-takarékpénztáraknál. A takarék- és hitelszövetkezetek által nyújtott hitelek a teljes állomány 3 százalékát tették ki.

Fegyelmezettebben fizetjük

A statisztikából kiderült az is, hogy a problémamentes hitelek aránya évek óta folyamatosan javul, a 2016. évi 89 százalékról 2018 végére 95 százalékra emelkedett. 2019 I. félévére a teljesítő hitelek aránya megközelítette a 97 százalékot, a nem teljesítő kitettség 3,2 százalék volt.

Mire és mennyit?

A lakáshitelezésben továbbra is a használt lakások vásárlására fordított kölcsönök domináltak, a folyósított hitelek több mint fele erre ment.

Folyósított lakáscélú hitelek célok szerint (2019. I. félév, forrás: KSH)

A használtlakás-vásárláshoz folyósított hitelek összege 295 milliárd forintra bővült egy év alatt. Az átlagos hitelösszeg az egy évvel korábbi 8,7 millió forintról 9 millió forintra kúszott fel.

Csökkenés volt viszont az építéshez nyújtott hitelösszegnél: 700 ezer forinttal, 4,1 millió forintra.

Ezzel ellenétben, az újlakás-vásárláshoz nyújtott hitelek száma 13 százalékkal bővült, összegük viszont kismértékben (3,5 százalékkal) csökkent. Erre a célra átlagosan az egy évvel korábbinál 1,6 millió forinttal kevesebb, 9,4 millió forintnyi hitelt folyósítottak a bankok.

|

A magyar lakások nagy részét fel kellene újítani A Magyarországon található mintegy 4,4 millió lakóingatlan kétharmada energetikai szempontból elavult, az utólagos szigetelés iránt egyre nagyobb a kereslet, ugyanakkor a megrendeléseket visszaveti a munkaerőhiány. Részletek >>>> |

Kevesebben korszerűsítenek

A korszerűsítési, bővítési hitelek száma 2019 első felében 7,4 százalékkal csökkent, összegük az egy évvel korábbi másfélszeresére emelkedett, miközben az átlagos hitel értéke is több lett: 2,8 millió forint után 4,7 millió forint.

Érdekes ugyanakkor, hogy a hitelkiváltások száma több mint duplájára, összegük pedig ötödével nőtt egy év alatt, miközben az átlagos hitelösszeg (2,8 millió forint) a felére esett vissza.

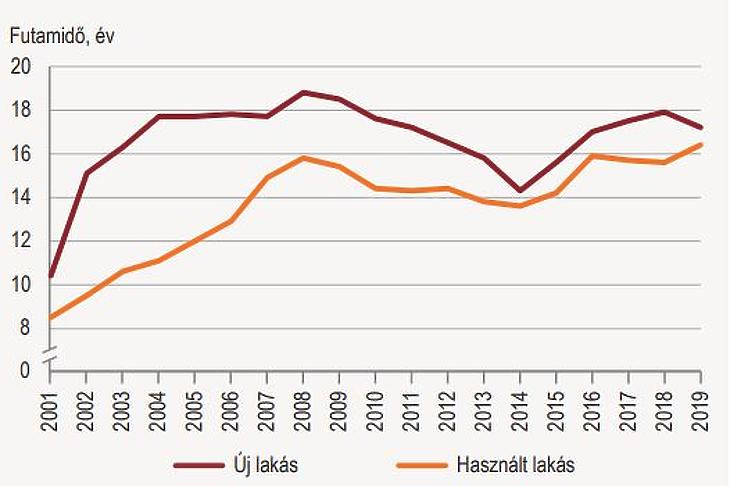

Hány évig törlesztjük?

A folyósított lakáscélú kölcsönök átlagos futamideje egy év alatt fél évvel, 15,8 évre nőtt. A lakásépítési hitelek futamideje volt a leghosszabb, elérte a 18,6 évet, ezt az új lakás, valamint a használt lakás vásárlásához kapcsolódó hitelek követték (átlagosan 17,2, illetve 16,4 éves futamidővel).

A lakáscélú hitelek átlagos futamideje (2019. I. félév, forrás: KSH)

A KSH szerint az új és használt lakások hiteleinek futamideje közötti különbség a 2000-es évek első felében még jelentősebb volt, ami 2016 I. félévére csökkent. 2017-2018-ban ugyan ellentétes tendencia érvényesült, 2019 I. félévére azonban kevesebb, mint 1 évre mérséklődött az eltérés a két hiteltípus futamideje között.

Mennyit fontos a csok?

A statisztika készítői megjegyzik, a lakáshitelezési piac alakulása szempontjából fontos a 2016 elején elindított otthonteremtési program. Ennek legfontosabb elemei a bővített Családi Otthonteremtési Kedvezmény (csok), a lakásépítési áfa csökkentése, az áfa-visszaigénylés lehetősége és az államilag támogatott hitel.

A program 2018-ban tovább bővült, bevezették a kétgyermekes családoknak a kamattámogatott kölcsön lehetőségét, valamint a három és annál több gyermekes családok jelzáloghitel-csökkentő támogatását.

A 2016. januártól 2019. júniusig eltelt időszakban – tehát még a csok további könnyítése előtt – a hitelintézetek által folyósított családi otthonteremtési támogatások száma több mint 94 ezer, összege 218 milliárd forint volt. Egy folyósításra átlagosan 2,3 millió forint hitelösszeg jutott.

Új lakás építésére és vásárlására együtt 35,9 ezer folyósítás történt. A 2016 és 2018 között realizált közel félmillió lakástranzakcióból átlagosan minden hatodiknál – ezen belül az építkezések 95, az újlakás-vásárlások 42, és a használtlakás-vásárlások 11 százalékánál – igénybe vették a csokot.

Az év első felében a támogatásokat közel fele-fele arányban használt, illetve új lakásokra vették igénybe.

A folyósított összeg átlagosan:

- új lakás építése esetén 2,1 millió,

- új lakás vásárlásakor 5,3 millió,

- használt lakás vásárlásakor pedig 1,4 millió forint volt.

A lakásbővítésre igénybe vett támogatások aránya elenyésző (1,4 százalék), átlagos összegük 400 ezer forintot tett ki.

A csok összegének döntő hányadát (több mint 88 százalékát) bankok folyósították.

A falusi családi otthonteremtési kedvezményre júliusig csaknem 1500 kérelem érkezett, mintegy 8 milliárd forint értékben. Erről bővebben >>>>

|

1 millió forintot közelíti a budapesti négyzetméterár A Cordia felmérése szerint Pesten az átlagos négyzetméterár megközelítette a 890 ezer forintot, Budán pedig az 1 millió 25 ezer forintot a harmadik negyedévben. A fővárosi átlagár az év eleji szintet 11 százalékkal haladta meg, a tavaly harmadik negyedévihez képest 16 százalékkal, a 2017 azonos időszakihoz viszonyítva több mint 34 százalékkal nőtt. Részletek >>>>

|