Néhány napja jelent meg az MNB 2017. évi Pénzügyi fogyasztóvédelmi jelentése, és már abban is felhívták a figyelmet arra, hogy a változó kamatozású hiteltermékeknél a referenciakamat esetleges növekedésével rövid távon jelentősen emelkedhetnek az adósok törlesztési terhei. Ez persze így kevésbé megfogható, sokkal inkább érthető azonban, hogy mekkora a veszély, ha megemlítjük, hogy ha a mostani 1 százalék alatti kamatszintről az inflációs célnak megfelelő 3 százalékra emelné a jegybank az alapkamatot, az az adósok havi törlesztőrészletét a harmadával dobhatja meg.

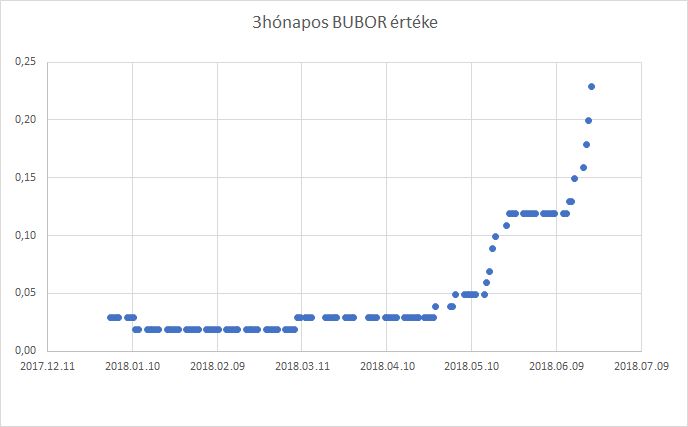

Legyinthetünk persze, hogy nem eszik olyan forrón a kását, hiszen az MNB nem kapkod a kamatemeléssel, ám a hitelkamatok csak részben függenek össze az alapkamattal. A bankoknak fizetendő törlesztőrészlet összege ugyanis a BUBOR, vagyis a Budapesti Bankközi Forint Hitelkamatláb mértékétől függ, amelyre a pénzintézetek még rátesznek kamatfelárat (ami kvázi az ő bevételük a hitelnyújtásért). Szerencsére a leggyakoribb referenciakamatként használt 3 hónapos BUBOR még mindig igen alacsony, az viszont jelzés értékű, hogy míg tavaly ősszel negatív is volt a mutató, addig az elmúlt két hét intenzív emelkedése után most 0,23 százalék körül van.

A rövid, éven belüli periódusok esetében nem csak a BUBOR, de az állampapírok esetében a hozamok továbbra is egy százalék alatt állnak (a 12 hónapos referenciahozam például 0,4 százalék). Ugyanakkor a bizonytalanságot jelzi, hogy a hozamgörbe hosszú oldalán nagyon határozottan emelkednek a hozamok. A csütörtöki kötvényaukción például a két héttel korábbiakhoz képest mindhárom értékesítésre ajánlott állampapír esetében komoly ugrás volt. Így például 3 éves kötvények két hete 1,14, most 1,82 százalékon keltek el, az 5 éves papíroknál két hete 1,65, most 2,71 százalék, míg a 10 évesnél két hete 3,11, most 3,51 százalék lett az átlaghozam. Ennek hátterében elsősorban a nemzetközi folyamatok, a globálisan meginduló kamatemelési ciklusok állnak, ami persze a hiteladós szempontjából lényegtelen, számára az a fontos, hogy a havi törlesztő mekkora összeget emészt fel. Rossz hír, hogy érdemes azzal számolni, hogy az itthon is felfele induló hozamok vissza fognak köszönni a hitelekben is.

Mivel jelenleg az adósok mozgástere nagy ezért mindenképpen érdemes előre gondolkozni. A 2008-as válság, és az akkor elszálló törlesztők vélhetőleg sokakban még mindig élénken él, ha olyan tragikus helyzet nem is jön ismét, nem érdemes kísérteni a sorsot. Aki nyugodtan szeretne aludni, annak mindenképpen érdemes a változó kamatozású hitelét fix kamatozásura cseréni. Rövid távon ugyan emiatt lehet, hogy növekszik a havonta fizetendő részlete, ám komolyabb piaci mozgások esetén – aminek a valószínűsége az utóbbi napokban számottevően növekedett – nem fogják a feje fölül elvinni a lakását.

Egyébként az MNB is igyekszik az adósokat a fix kamatozású konstrukciók felé terelni. Ez visszaköszön egyrészt a jegybank kommunikációjában, hiszen rendre figyelmeztetnek a kockázatokra. De a konkrét lépések sem hiányoztak, a tavaly életre hívott Minősített Fogyasztóbarát Lakáshitelek például fix kamatozású termékek. Fontos jelzés volt a napokban ismertetett szabályváltozás is. A lakáshitelt felvevő ügyfelek biztonsága és a kiszámítható törlesztőrészletű, fix kamatozású lakáskölcsönök térnyerése érdekében idén októbertől módosulnak az adósságfék szabályok. Nem kell tehát a sorok között olvasni, hogy lássuk az MNB tart a hitelkamatok megugrásától, és igyekszik ettől megvédeni az adósokat. A nagy kérdés persze, hogy mennyien "hagyják" magukat, hiszen sajnos számos eset bizonyította az elmúlt években, hogy a magyarok gyakran saját maguk a pénztárcájuk legnagyobb ellensége.